US Q1 GDP Growth Less Than Expected As Lock Down Hurts Personal Spending.

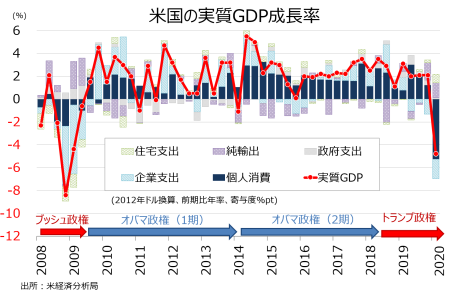

米1〜3月期実質国内総生産(GDP)速報値は前期比年率4.8%減と、市場予想の3.8%減より弱い結果となった。前期の2.1%増を下回り、2014年1~3月期以来のマイナス成長に。マイナス幅は、2008年10~12月以来で最大だった。新型コロナウイルス感染拡大を受けカリフォルニア州を始め3月末までに35州が外出禁止関連措置を決定した結果、4期連続の潜在成長に終止符を打っただけでなく、金融危機以来のマイナス成長を記録した。ただし、前年同期比は0.3%増となり、2009年10~12月期以降続く経済拡大を辛うじて維持した。

統計元の米経済分析局(BEA)は、今回の記録的なマイナス成長について「外出禁止関連措置を始めとする新型コロナウイルス感染拡大への対応」が影響したと説明。また、今回の結果はパンデミックの負の効果を完全に反映していないとも付け加えた。

GDPの7割を占める個人消費は前期比年率7.6%減と、市場予想の3.5%減から倍以上も悪化した。前期の1.8%増から転じ、2009年10~12月期以来のマイナスとなる。また、減少率はカーター政権での信用規制を受けてクレジットカード使用自粛が発生した1980年4~6月期以来で最大だった。GDPへの寄与度は前期の1.17%ポイントから2009年10~12月期以来の5.26%ポイントのマイナスに転じた。BEAは弱い個人消費の背景としてヘルスケア、自動車販売などを挙げた。非耐久財が大幅増加した理由は、米3月小売売上高にみられるように巣ごもり需要で食品などが押し上げたためと考えられる。

▽個人消費の内訳

・耐久財 16.1%減、2008年10~12月期以来で最大の落ち込み<前期は1.8%増

・非耐久財 6.9%増、1999年10~12月期以来の最大の伸び>前期は0.6%減

・サービス 10.2%減、過去最大の落ち込み、2013年4~6月期以降続いた増加トレンドにブレーキ<前期は2.4%増

民間投資全体の寄与度はマイナス0.96%ポイントと、4期連続で成長を押し下げた。前期の1.07%ポイントからは、下げ幅を縮小している。

固定投資は0.43%ポイントのマイナスと前期の0.09%ポイントのマイナスから悪化、こちらも4期連続でマイナスだった。

企業の設備投資を示す非住宅固定投資は1.17%ポイントのマイナスと、過去3期より悪化し2009年4~6月期以来の落ち込みに。企業の設備投資のうち、構築物は7期中6回マイナスのマイナス0.28%ポイントだったほか、機器投資も0.91%ポイントと3期連続でマイナス、無形資産のみ0.02%ポイントとわずかながらプラス寄与を保った。

住宅投資は0.74%ポイントと、3期連続でプラス。

在庫投資の寄与度は0.53%ポイントのマイナス、4期連続で成長を押し下げた。

▽民間投資の内訳

・民間投資 5.6%減、4期連続で減少>前期は6.0%減

・固定投資 2.6%減、4期連続で減少し2015年10~12月以降で最大の落ち込み<前期は0.6%減

・非住宅固定投資(企業の設備投資) 8.6%減、4期連続で減少し2009年10~12月期以来の落ち込み<前期は2.4%減

あ構築物投資 9.7%減、4期連続で減少し2016年1~3月期以来の落ち込み>前期は

あ機器投資 15.2%減、3期連続で減少し2009年1~3月期以来の落ち込み<前期は7.2%減

あ無形資産 0.4%増、2015年4~6月期以降続く増加トレンドを維持<前期は2.8%増

・住宅投資 21.0%増、3期連続で増加し2012年10~12月期以降で最大の伸び>前期は6.5%増

・在庫投資 163億ドルの減少、7期>前ぶりのマイナス>前期は130億ドルの増加

チャート:1~3月期実質GDP成長率・速報値、輸入の減少が輸出より大きく輸出が支えたほか、予想以上に力強かった住宅投資、政府支出が支えたが、家計支出の企業の設備投資の落ち込みを相殺できず。

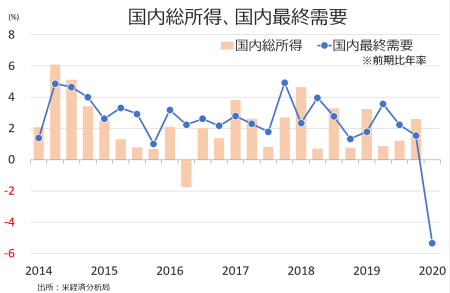

チャート:国内の最終需要(変動が大きい貿易と在庫を除く)は前期比年率5.4%減と、2008年10~12月期以来の落ち込みに。

純輸出の寄与度は1.30%ポイントと、2009年4~6月期以来で最大となった前期の1.51%ポイントに続き成長を支えた。新型コロナウイルス感染拡大を受け輸入が輸出より大きく減少し純輸出が押し上げられた。政府支出の寄与度は0.13%ポイントと、前期の0.44%ポイントに届かなかったものの5期連続でプラスだった。

▽純輸出

・純輸出の寄与度 1.30%ポイント<前期は1.53%ポイントと2009年7~9月期以降で最大

▽政府支出

・政府支出 0.7%増、5期連続で増加<前期は2.5%増

あ連邦政府 1.7%増(防衛支出が3.1%増、非防衛財は0.8%増)<前期は3.4%増

あ州/地方政府 0.1%増、5期連続で増加<前期は2.0%増

GDP価格指数は1.4%上昇し、市場予想の1.0%並びに前期の1.3%を上回った。コアPCEは1.8%上昇し、市場予想の1.7%並びに前期の1.3%から加速した。

――実質GDP以外の数字を拾っていきましょう。1~3月期の可処分所得は前期比年率1.9%増でした。コロナ禍でも増加トレンドを確保したのは、米3月雇用統計での平均時給の伸びと概して整合的です。また、貯蓄率は前期の7.6%から9.6%へ上昇し2012年以来の高水準でした。不確実性に備え消費を抑制した分、貯蓄に回したわけです。この2つの数字、特に貯蓄率は金融危機直前の3%割れよりはるかに高い水準にあり、バッドニュースに隠れたグッドニュースと言えるのではないでしょうか。

高い貯蓄率は経済再開後のV字回復を予感させますが、最悪を迎えるのはこれからです。何より経済再開を決定した州は4月28日時点で13州程度ですから、一連の結果が経済指標に表れるのは5月分、即ち6月の公表時まで待たねばなりません。その間に週毎にリリースされる①米失業保険のうち継続受給者数の減少、②住宅ローン申請件数指数の上昇、③週間石油在庫統計における需要改善(特にガソリン)――が確認できるかが、回復の文字を予想する上でカギとなりそうです。

(カバー写真:Russ Allison Loar/Flickr)

Comments

マクドナルドが高級食に?コロナ禍で食肉市場に異変 Next Post:

米4月ISM製造業指数は09年以来で最低、雇用は1945年以来の低水準