Fed May End Its Asset Purchase Earlier Than Expected, But Doesn’t Necessary Mean Hawkish Move.

オミクロン株に世界が揺れるなか、米連邦準備制度理事会(FRB)がギアチェンジしました。

〇パウエル議長、テーパリング加速を示唆

11月30日に行われた上院銀行委員会の議会証言で、パウエルFRB議長は「インフレは一過性との表現を取り下げる適切な時がきた可能性あり」と発言。インフレは「広範囲に拡大し、上振れリスクが高まった」とし、さらに高インフレは「2022年半ばまで続く」見通しも表明しました。事前原稿と打って変わって、タカ派にチェンジしたわけです。

その上で「経済は非常に力強く、インフレ圧力も高まっているため、テーパリングの完了は数ヵ月早まる可能性がある」、「次回会合(12月14~15日開催FOMC)で協議する見通し」と発言。オミクロン株の懸念がくすぶるも、JPモルガン・チェースが呼ぶ”テーパリング加速=ターボ・テーパリング”へのシフトを宣言したかたちです。議会証言でパウエル氏は原稿を活用、ターボ・テーパリングはFedの総意とみられます。

チャート:11月にテーパリング加速を支持表明したFOMC参加者

〇2022年3月にテーパリング完了へ

ご案内の通り、Fedは11月FOMCで資産買入の縮小(テーパリング)を決定したばかりです。コロナ禍を経て、20年3月から無制限で開始し、20年6月から毎月1,200億ドルとした資産買入(米国債:800億ドル、住宅ローン担保証券、MBS:400億ドル)の規模を、米国債で100億ドル、MBSで50億ドルずつ縮小すると発表。2022年6月に完了する予定となっていました。

しかし、舌の根も乾かぬうちに、2022年1月から減額ペースを引き上げる方針を表明したわけです。市場では、300億ドルへ拡大するとの見通しが優勢で、実現すれば2022年3月の完了を意味します。

パウエルFRB議長は、11月FOMC記者会見後と同様に議会証言でテーパリング完了が即利上げを意味しないと繰り返しました。仮に22年3月に幕引きすれば、フォワードガイダンスの調整など3ヵ月の準備期間を確保でき、発言との整合性も担保されますね。そもそも、2022年3月以降のFOMCは3月16~17日、4月27~28日、6月15~16日ですから、3月に終了して4月にフォワード・ガイダンスを調整し、6月に利上げ開始というシナリオとなれば合点がいきます。

チャート:テーパリング完了、2022年6月→2022年3月に?

〇パウエルFRB議長、利上げへ地ならし

パウエル議長は11月30日の議会証言で、利上げへ向けた”当面2%を上回り、平均的に2%のインフレ率を目指す”というフォワード・ガイダンスが今後数会合の間に達成可能と発言しています。また、ハト派のサンフランシスコ地区連銀のデイリー総裁は11月16日、テーパリングを開始したいま「Fedが次にコミュニケーションを調整する場合、利上げの道筋に向けたフォワード・ガイダンスとなる」と言及。FOMC参加者の間で、利上げが意識されている証左と言えるでしょう。

〇2022年の利上げ見通し、オミクロン株の影響で3回→2回へ修正

パウエル氏の議会証言以前の秋頃から、FF先物市場は2022年6月14~15日開催のFOMCでの利上げ開始を織り込んでいました。しかし、オミクロン株の検出を受け26日以降、2022年末までの利上げ織り込み度は3回→2回へ修正中。パウエル議長の議会証言後も、2回の見通し優勢で変わりません。

チャート:2022年6月開始は徐々にコンセンサスへ

12月FOMCでは、FOMC参加者の経済・金利見通しが明らかになります。9月FOMCでは、2022年に利上げを予想した参加者は9名と半数に増加(前回6月:7名)しました。12月FOMCでは半数を超えて、多数派の見解となるか注目されます。また、2022年の利上げ見通しを引き上げるならば、23年と24年それぞれ3回ずつの利上げ見通しにも修正が及び、巻き戻されてもおかしくありません。

〇FRBが利上げでも、緩和寄りな政策を維持できる理由

Fedが2022年6月FOMCで利上げを開始したとしても、必ずしも引き締め政策への転換を意味するわけではありません。

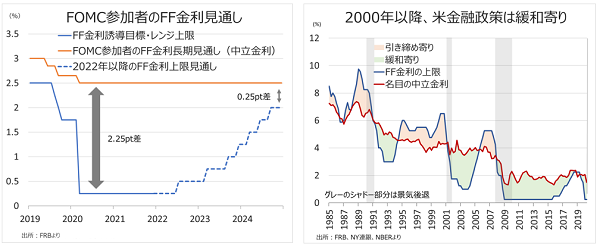

FOMC参加者の中立金利(緩和寄りでも引き締め寄りでもない金利水準)と位置付けられるFF金利長期見通しは、直近で2.5%。足元のFF金利誘導目標レンジは0~0.25%。従って、25bp(bp=0.01%pt)ずつ利上げを行ったとして、利上げを9回実施してやっと、中立金利の2.5%に到達する見通しです。

一方で、FOMC参加者の利上げ予想中央値は2022年→1回、2023年と2024年→3回ずつであるため、2024年までの利上げの合計7回=FF金利の上限は2.0%。中立金利水準の2.5%以下となり、緩和的な政策が担保される公算が大きいと言えます。

チャート:利上げイコール

〇2022年のFOMC投票メンバーはタカ派優勢でも・・・

FOMC参加者は正副議長を含め7名のFRB理事、12地区連銀総裁で構成され、投票メンバーはFRB理事7名、NY地区連銀総裁、同連銀以外の地区連銀総4名の12名となります。

来年のFOMC投票メンバーをみると、輪番の地区連銀総裁を軸にタカ派が優勢となり、こうした事情からタカ派寄りの政策へシフトするとの見方を強めていると考えられます。

チャート:FOMC参加者のタカハト表

しかし、クオールズFRB理事が12月末に退任し、クラリダFRB副議長が22年1月に任期切れを迎えます。空席のFRB理事を加えれば、バイデン大統領は新たに3名をFedに送り込むことが可能です。従って、バイデン氏が指名する人物を通じ、政権がどのような金融政策運営を望んでいるかが伺えます。

早速、銀行監督担当のFRB副議長に消費者金融保護局の初代局長、コードレイ氏を指名するとの報道が飛び出しました。プログレッシブのエリザベス・ウォーレン上院議員に近しい人物であり、就任すればトランプ前政権下で緩和された金融規制が再強化が想定される半面、マイノリティの雇用を重視するとみられます。つまり、インフレ抑制の一環としてマクロプルーデンス政策を強化し資産価格の高騰を抑えつつ、金融政策にはハト派となる可能性がちらつきます。

そもそも、バイデン政権が利上げに積極的なFRBを望むかというと、疑問が残ります。その理由は以下の通り。

①オミクロン株などコロナ感染拡大の影響で、景気には下振れリスク強まる

②供給制約が継続すればインフレ圧力高まるも、景気減速局面では油価が下落し22年春頃から物価が落ち着く場合も。パウエル氏は議会証言で、22年半ばのピークアウトを示唆。

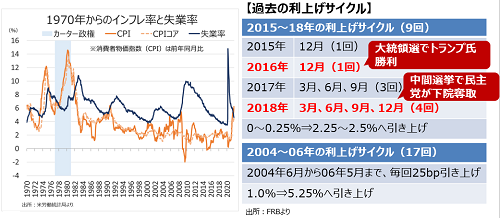

③中間選挙を11月8日に控え、政治的な影響を鑑み利上げを控えるシナリオにも留意。足元、カーター政権時のような“スタグフレーション”が懸念されるなか、バイデン大統領は再選を果たせなかった当時の二の舞となる事態を回避する場合も。

④実際、2015年12月~18年12月の利上げ局面では、景気動向が深く関与せずとも与党に逆風が吹いた。2016年は米大統領選で共和党のトランプ氏が勝利し、2018年の中間選挙では野党民主党が下院を奪回した。

チャート:インフレ加速局面では政策対応もあって翌年に落ち着く傾向、利上げサイクルでは与党に逆風

〇米利上げ局面イコール株安は時代遅れ

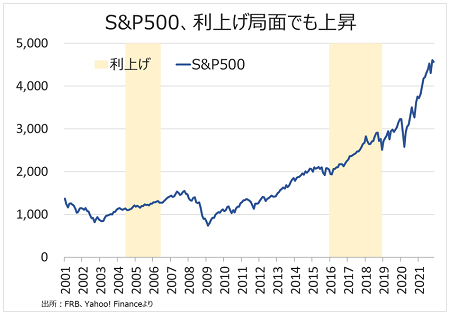

このように、Fedが2022年6月に利上げを開始したとしても、中間選挙を踏まえゆるやかなペースの利上げにとどまれば、緩和的な環境が維持されるため、ゴルディロックス相場が期待されます。実際、2001年以降の利上げ局面では、S&P500は上昇基調をたどりました。

チャート:2001年以降、2回の利上げ局面でそろって上昇

利上げ=好調な経済、インフレ=業績拡大との見方から、2001年以降の利上げ局面でも、S&P500は上昇傾向にありました。新たな変異株や突発的なニュースでボラティリティが上昇したとしても、金融市場が緩和的であり続ける限り、中期的に米株相場は上昇カーブを描きそうです。

(カバー写真:Federalreserve/Flickr)

Comments

11月FOMC議事要旨:テーパリング加速に傾く参加者は「複数」 Next Post:

米11月雇用統計・NFPは失望誘うも、労働参加率と失業率は改善