Bulls Keep It Cool With ‘Earnings Recession’.

例年通り、アルコアで決算シーズンが幕開けしました。

トップ・バッターこそ市場予想を上回る1株当たり利益を計上したとはいえ、S&P500構成銘柄でみると1−3月期と4−6月期は減益となる見通し。プロフィット・リセッションに陥る可能性が極めて高い状況に、変わりありません。

それどころか、バンク・オブ・アメリカ・メリルリンチ(BAML)はearnings recession=業績後退すら見込み始めました。サビタ・スブラマニアン氏率いる米株ストラテジー・チームは1−3月期、4−6月期だけでなく、7−9月期も減益が続くと予想。2015年のS&P500構成銘柄の1株当たり利益を119.50ドルから117.50ドルへ引き下げ、2009年以来で初めて年間での減益シナリオを描いています。

業績リセッションを視野に入れる背景は、もちろんこのネガティブ要因トリオです。

1)ピーク時から60%も急落した原油安

2)2014年6月から20%も進んだドル高

3)悪天候

特にドル高は、セクターの垣根を越え多国籍企業を直撃するだけに懸念材料ですよね。BAMLいわく、ドルが10%上昇するごとにS&P500の構成銘柄の1株当たり利益を3−4ドル押し下げるといいます。余談ですがソシエテ・ジェネラルのアナリストは、天下のアップルの投資判断を「ドル高という逆風を回避できない」と一刀両断にしたほか、iPhone 6などの売上鈍化と販売価格の下落を理由に”買い”から”保有”へ引き下げていました。

しかし、BAMLは業績悪化イコール米株安を予想していません。ドル高に直面した1978—85年、1995−02年において少なくとも一回は業績リセッションを経験するなか「株価収益率(PER)はそれぞれ39%、52%拡大した」と分析。例えば1995年1月に12.6倍だったところ、ピーク時の1999年12月には26.9倍と113%も膨らんでおりました。

利上げ警戒感からドル高が進む現在の局面でもS&P500構成銘柄のPERは上昇を続けており、業績悪化を気にしない可能性を示唆している——BAMLは業績リセッションを予想する半面、ブル相場の継続を見込んでいました。

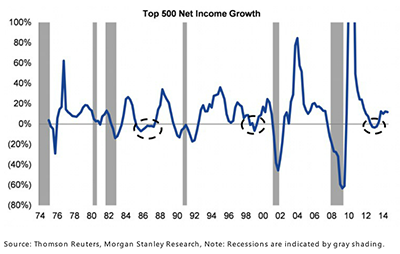

モルガン・スタンレーのアダム・パーカー米株ストラテジストも、強気スタンスを維持しています。1974年以降、業績リセッションに陥りながら景気後退を回避した年は「1986年、1998年、2012年の3回」。当時の四半期リターンを振り返ると、「S&P500が下落したのは、3回のみ」でした。今年も景気後退を経験することなしに業績リセッションを迎えると考えた場合、米株は上昇する公算が大きいというわけです。

景気後退を回避した業績リセッション、3回とも小幅な減益に

業績リセッションから1年後のリターンも、ブル派に心強い結果となっています。1986年の場合は1987年にブラック・マンデーが発生したため年間で陰線引けしたものの1998年の1年後にあたる1999年は6%の上昇、2012年の翌年の2013年は22%も急伸しました。

あくまで強気な米株ストラテジストにとって「業績リセッション、恐るるに足らず」といったところです。

(カバー写真:Palazzo Chigi/Flickr)

Comments

アルコア1−3月期決算、利益が予想を上回りS&P500に追い風? Next Post:

米新規失業保険申請件数、4週平均は15年ぶり低水準