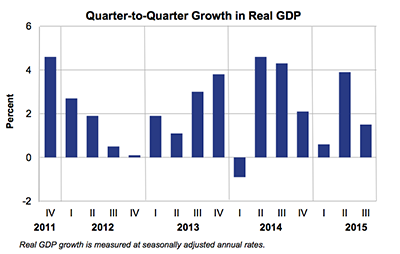

Q3 GDP Growth Slows, Inventory Investment Weighs.

米7−9月期国内総生産(GDP)速報値は前期比年率1.5%増と、市場予想1.6%増を下回った。前期の3.9%増から減速し、1−3月期の0.6%増と合わせ年初来の成長率は9月米連邦公開市場委員会(FOMC)の予想レンジ下限にも届かなかった。

GDPの7割を占める消費は3.2%増と、市場予想の3.3%増にあと一歩及ばず。前期の3.6%増に続き、3%台を保った。とはいえ、ホリデー商戦を追い風に2006年1−3月期以来の高水準に達した2014年10−12月期の4.3%増を下回る水準を維持している。GDPの寄与度は2.19%と、前期の2.42%を下回った。

(個人消費の内訳)

・耐久財 6.7%増<前期は8.0%増、1年ぶり高水準

・非耐久財 3.5%増<前期は4.3%増、2013年1−3月期以来の高水準

・サービス 2.6%増、3期連続で3%台にて伸び悩み<改定値は2.7%増

民間投資は、企業の設備投資を表す機器投資のみ加速しており他は鈍化が目立つ。住宅投資も6期連続で増加したとはいえ、前期から伸びを縮小した。

(民間投資の内訳)

・民間投資 5.6%減、2014年1−3月期以来の減少<前期は5.0%増

・固定投資 2.9%増<前期は5.2%増、2014年7−9月期以来の高水準

・非住宅 2.1%増<前期は4.1%増、3期ぶりの高水準

・機器投資(企業の設備投資) 5.3%増、3期連続で増加し1年ぶり高水準>前期は0.3%増

・構造物投資 4.0%減、1−3月期と合わせ減少<前期は6.2%増、5期ぶりの高水準

・住宅投資 6.1%増、1年ぶりの低水準<前期は9.3%増

・知的財産 1.8%増<前期は8.3%増、少なくとも過去4年間で最高

在庫投資が前期の反動で大幅に減速したため、GDPの寄与度はマイナス1.44%ポイントと前期の0.02%ポイントから転じた。純輸出の寄与度も、マイナスへ反転。政府支出も、前期から伸びが鈍化した。

(その他)

・純輸出の寄与度 マイナス0.03%ポイント<前期は0.18%ポイント、3期ぶりにプラス

・在庫投資 568億ドル増<前期は1135億ドル。

(政府支出)

・政府支出 1.7%増、2期連続で増加<前期は2.6%増

・連邦政府 0.2%>±0%

GDPデフレーターは前期比年率1.2%の上昇と、市場予想の1.4%に届かず。1年ぶりに2%台を回復した前期の2.1%から減速した。PCEデフレーターは1.2%上昇し、前期と変わらず。コアPCEデフレーターは1.2%の上昇と、市場予想の1.4%および前期の1.9%以下に終わった。2010年10−12月期以来の水準へ沈んだ1−3月期の1.0%を上回ったとはいえ、FOMCのインフレ目標値「2%」から再び距離を開けている。

JPモルガンのマイケル・フェローリ米主席エコノミストは、結果に対し「ヘッドラインは弱含みの数字に見えるが、在庫投資の押し下げが大きく最終需要は消費に支えられ3.0%増としっかりしていた」と振り返る。とはいえ、上半期に力強さをみせた在庫投資の反動が10−12月期に及ぶ可能性もあり「当方の米7−9月期GDP予想、2.5%増への上方リスクは後退した」と結んだ。

——米7−9月期GDP速報値は、アトランタ地区連銀の予想0.9%増を上回る結果でした。気になる米10−12月期GDPはというと、同地区連銀は11月2日時点にて従来の予想値2.5%増から1.9%増へ下方修正しています。米7−9月期決算をみてもS&P500構成銘柄の売上高は3期連続でマイナスに陥るなか、米GDPの7割を占める個人消費が企業の採用動向及び設備投資の影響を回避できるとは想定しづらい。ホリデー商戦に支えられる期待が高まるとはいえ、リストラ状況を踏まえるとミレニアル層を中心に消費に積極的でいられるかは疑問です。

(カバー写真:Chris Coleman/Flickr)

Comments

米10月新車販売台数、またも05年2月以来の水準へ加速 Next Post:

米9月個人消費と所得そろって予想以下、iPhone 6S効果もみられず