Fed Sees No Rate Hike This Year, Ends Balance Sheet Normalization In September.

3月19~20日開催のFOMCでは市場予想通り、FF誘導金利目標を2.25~2.50%で据え置いた。2018年11月からハト派姿勢へ急旋回した流れを引き継ぎ、FOMCは声明文の景況判断を下方修正した上で、家計や企業の支出の勢いが削がれ、成長が鈍化する見通しを示す。年初の原油安を受けて全体のインフレが一段と伸び悩むなかで、物価をめぐる文言の表現も一部、下方修正した。景況判断以外は、前回と変わらず。利上げについては「将来の政策調整に辛抱強くなれる」との文言を維持した。

四半期に一度公表する経済・金利見通しは、景況判断の下方修正に合わせた調整を行った。FOMC参加者のFF金利見通しは年内据え置きを示唆し、前回の1回利上げから一段とハト派色を強めた。保有資産の圧縮ペースも、5月から段階的に減額し9月末に終了させると表明した。一部の市場予想である2019年末より、ハト派的な決断を下した格好だ。FOMC声明文、経済金利見通し、パウエルFRB議長の記者会見内容などの詳細は、以下の通り。

【景況判断】

前回:「労働市場は引き続き力強く、経済活動も堅調なペース(solid rate)で拡大している」

↓

今回:「労働市場は力強さを維持する一方、経済活動の成長ペースは2018年10~12月期の堅調なペースから鈍化した(slowed)」

※2018年10~12月期成長率は前期比年率2.2%増だったが、1~3月期はNY地区連銀の予測値によれば同1.4%増(4/5時点)、アトランタ地区連銀でも4月8日時点で同2.3%増。一部政府機関の閉鎖や悪天候により、現時点で両地区連銀で見方が分かれる状況だ。

前回:「就労者の伸びは力強く(strong)、足元概して失業率は低水準を保つ」

↓

今回:「2月は就業者の伸びはほぼ横ばい(little changed)だったが、労働市場は足元概して堅調で、失業率は低水準を保つ」

※米2月雇用統計の非農業部門就労者数(NFP)は政府機関の一時閉鎖や悪天候を受け大幅鈍化したものの、米3月雇用統計・NFPは改善し20万人近い増加幅を回復。失業率も1969年以降での最低に近い水準を維持した。

前回:「家計支出は力強く拡大し続けた一方、企業の固定支出は年初の急速なペースから鈍化した」

↓

今回:「足元の経済指標は、家計と企業の固定支出が1~3月期に鈍化した可能性を示す」

※米1月小売売上高が2009年9月以降で最大の下げ幅となったほか2月の回復も鈍かった上、米2月鉱工業生産では2ヵ月連続で製造業が低下した。

前回:「前年比で、全体とコアの物価は2%近くで推移している」

↓

今回:「全体の物価は前年比で鈍化したが、概してエネルギー価格の下落によるもので、コアの物価は2%近くで推移している」

※1月PCEの上昇率は前年比1.4%上昇、コアPCEは同1.8%上昇。コアPCEはインフレ目標に近いものの、原油安の影響で全体は2016年9月以来の低い伸びに。

【統治目標の遵守について】

「こうした(最大限の雇用と物価安定)目標を支援すべく、委員会は政策金利を2.25~2.5%で据え置いた。委員会は引き続き、経済活動の持続的な拡大、力強い労働市場環境、2%近辺という委員会の対称的な物価目標の達成が最も起こり得る結果と考える(most likely outcomes)」

※2018年12月に「幾分のさらなるゆるやかなFF金利目標レンジの引き上げ」を削除し、差し替えた文言を1月に続いて使用し、据え置き姿勢を強調。

「世界経済と金融の動向、並びに抑制的なインフレ圧力に照らし合わせ、こうした結果(上記、持続的な経済成長など)を支援する上で適切とされる、将来のFF金利誘導目標レンジの調整を決定する上で、委員会は辛抱強くなれる(patient)」

※持続的な経済成長、最大限の雇用、物価目標2%を達成する上で、利上げに慎重となる姿勢をあらためて表明。

【政策金利について】

FF金利誘導目標を2.25~2.50%で据え置きと発表。

「FF金利の目標レンジを調整する時期と規模を決定する上で、委員会は最大限の雇用という目標と2%と対称的な物価の目標(symmetric 2 percent inflation objective)に照らし合わせ、経済動向の実勢と見通しを評価する」との文言は据え置き。

※2017年3月から“対照的な物価目標”という文言を使い、インフレ目標2%が天井ではなく、同水準を上下することを許容する立場を表明。金融政策に柔軟性を与えた。

【票決結果】

票決は、全会一致。1月にボウマンFRB理事が投票メンバーに入ったため、参加者は17名となる。輪番制である地区連銀総裁からは今年、セントルイス連銀のブラード総裁、シカゴ連銀のエバンス総裁、カンザスシティ連銀のジョージ総裁、ボストン連銀のローゼングレン総裁となる。なお2018年の票決は、1、3、5、6、8、9、11、12月のすべての会合で全会一致だった。

【経済・金利見通し】

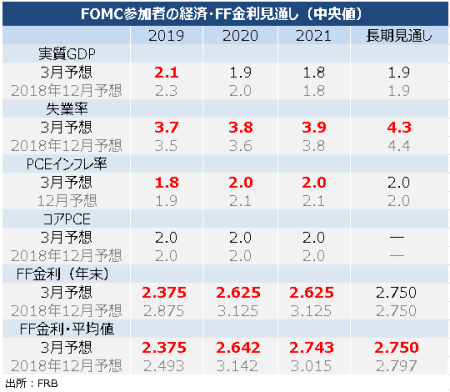

経済見通しは、今回のFOMC声明文における景況判断の下方修正と足元の経済指標に合わせ、2019~20年の成長見通しを引き下げた。一方で、2021年と長期的見通しは据え置いた。失業率も成長見通しの下方修正に合わせ、2019~21年にわたり弱い方向へ見直し。もっとも、長期見通しは従来の4.4%を下回る4.3%とし、やや楽観的な見方へ修正している。原油価格の下落に合わせ、PCEインフレ率の見通しは2019~21年全て引き下げた。逆にコアPCEは2019年のみ下方修正したが、2019~20年と長期見通しは据え置いた。

*赤字は、今回修正された箇所。

(作成:My Big Apple NY)

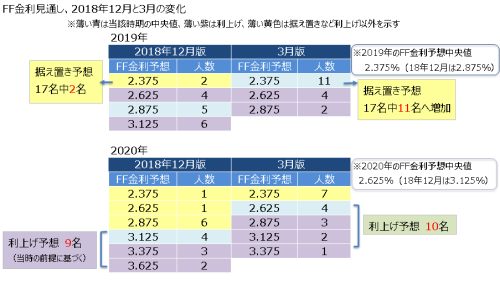

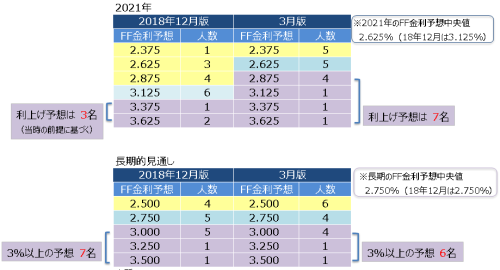

FF金利見通しのドット・プロットは長期見通し以外、2019~21年を全て下方修正した。2019年の利上げ見通しを従来の1回→ゼロへ引き下げたためで、2020年は3回連続で1回の利上げ予想を維持した。2021年は、2回連続で据え置きを見込む。長期見通しは、前回に続き2.750%だった。なお、セントルイス連銀のブラード総裁は長期見通しを提出していないため、長期的見通しのみの提出者は16名となる。

【パウエルFRB議長の記者会見、質疑応答の抄訳】

●米国経済について

→「良好な状態(in a good place)」にある。

→経済指標は年初から「幾分まちまち」で、企業や家計の支出は鈍化。

→「良好な経済状況を元に、将来の金融政策の姿勢変化に対し辛抱強くなれる(patient)」。

※「patient」の使用回数は12回、前回1月は9回

→「今年の見通しは良好(favorable)」だが、「足元の経済指標は金利がどちらかの方向に動く必要がある兆候を示していない」。

→FOMCはそれでも見通しに対するリスクに警戒、特に米中貿易協議やBREXITなど

→(予想より弱かった米12月小売売上高など米経済指標を受け)「我々は一連の指標に注目」、FOMCは「辛抱強く注視し、様子見している」

●利上げについて

→「年初から(政府機関閉鎖の影響で)経済指標の材料に乏しく、弱い小売売上高などに対し注意深くあらねばならない」

→「とはいえ、経済ファンダメンタルズは底堅く(solid)、足元で我々は金利を上下させる経済指標を見込んでいない。経済指標は状況が明確になるまで辛抱強くあるべきことを示す」

●世界経済について

→足元で「中国と欧州の経済の状況は大いに鈍化」したが、中国の経済活動は安定化しつつあり、欧州も景気後退入りを予想せず。

→BREXITに対し「注意深く見守っており」、「秩序に基づき解決されることを望む」、「英欧はあらゆる結果に対応済みと確信している」

→ストレステストで、毎年銀行に「非常に大きな金融ショック」が発生した場合をシミュレートさせており、BREXITなど不測の事態に銀行が対応できる機会を与える

●保有資産圧縮停止について

→金利を通じた手段こそ金融政策の「主要なツール(principal tool)と捉え、保有資産は正常な水準へ回帰すると考える。我々は、これを異なる金融政策の手段と考えていない」

※保有資産の圧縮停止が緩和策ではないとの考えを強調

→「保有資産の水準は、GDPの17%程度に削減へ(2014年末は約25%)」

●低インフレについて

→「主なチャレンジは、インフレの下方圧力にあり・・・世界中の中銀が直面している問題だ」、「インフレ目標の信頼性を担保する創造的な考え方が必要」

※物価水準目標(物価が一定期間にわって目標水準を上回る、下回る場合、その期間にわたり上下への乖離を容認する手法)など、インフレ目標の変更を引き続き検討へ

●財政赤字について

→「財政赤字は問題だが、物議を醸しているわけではない」、財政赤字は「いずれ焦点が当たるだろう」、「短期的に債務危機や類する問題を引き起こしそうもない」

【保有資産の正常化に関する原則と計画】

前回1月のFOMCで金融政策と保有資産正常化に関する声明を公表し、FF金利その他短期金利を制御すべく、潤沢な準備金を維持する方向を表明した。これを受け継ぎ、今回は声明で資産圧縮停止を円滑に行うため、資産圧縮ペースを5月から足元の最大300億ドルから最大150億ドルへ削減し、9月末までに終了させると発表した。これまで、政府機関債(エージェンシー債)や住宅ローン担保証券(MBS)の償還元本につき、月当たり200億ドル以下は再投資せず保有資産から落としてきたが、今後は最大200億ドルを米国債へ再投資する道筋も表明した。

――FOMCは年内据え置き、保有資産圧縮を9月末までに停止と、一気にカードを切ってきました。スピーディーに政策変更を行うパウエルFRB議長の下では、インフレ目標の議論もスムーズに行われる可能性を示唆します。同時に、こうした機動的な政策転換に要注意。声明文、経済・金利見通し、記者会見では年内据え置きの姿勢を強調したとはいえ、賃金上昇圧力などインフレの芽吹きを確認すれば、国際通貨基金(IMF)の4月版・世界経済見通しのリスク・シナリオ通り、年内利上げの余地を残します。

(カバー写真:Federalreserve/Flickr)

Comments

米Q4家計資産は金融危機以来で最大の減少幅、貯蓄率は急伸 Next Post:

米3月雇用統計・NFPは改善、ゴルディロックス経済継続を示唆