Fed Pledges ‘Patient’ Approach Signals ‘Ample’ Balance Sheet.

1月29~30日開催のFOMCでは予想通り、FF誘導金利目標を2.25~2.50%で据え置いた。政策金利を維持したとはいえ、今回は一段とハト派色を強めた内容を盛り込んだ。声明文では「幾分の(some)さらなるゆるやかな利上げ」を削除し、利上げ継続意志の後退を明白にしている。また、「経済見通しのリスクは概して均衡」も削除。利上げについては、物価の伸び悩みを受けて「将来の政策調整に辛抱強くなれる」との文言へ変更した。1月FOMC後に公表された“金融政策と保有資産正常化に関する声明”では、保有資産の圧縮につき「調整する準備がある(is prepared to adjust)」との立場を表明、圧縮の早期終了の示唆を与えた。今年からFOMC後に毎回開催されるようになったFRB議長による記者会見で、パウエル氏も合わせて保有資産の圧縮につき「より早急に、より大きな規模で完了させる(will be completed… sooner, and with a larger balance sheet)」と明言。金融市場は、ハト派寄りへ軸足を移したFOMC声明文などを好感し、米株高(ダウは2018年12月初め以来の25,000ドル回復)・米債高(米10年債利回りは約3週間ぶりの2.7%割れ)・ドル安の展開を迎えた。詳細は以下の通り。

【景況判断】

前回:「労働市場は引き続き力強く、経済活動も強いペース(strong rate)で拡大している」

↓

今回:「労働市場は引き続き力強く、経済活動も堅調なペース(solid rate)で拡大している」

※2018年10~12月期成長率はNY地区連銀の予測値では1月15日時点で前期比年率2.6%増、アトランタ地区連銀でも1月29日時点で同2.7%増と、同年4~6月期や同年7~9月期から鈍化する見通し。

前回:「前年比ベースで、全体的なインフレと食品とエネルギーを除くコアインフレは2%近くで推移し続けているが、長期的な物価見通しは概して殆ど変っていない」

↓

今回:「市場ベースの物価指標は足元数ヵ月で下向いたが、調査ベースでの長期的な物価見通しは殆ど変っていない」

※2018年11月のPCEの伸び率は10ヵ月ぶりの低水準、コアPCEも2ヵ月連続でFOMCの目標値2%割れ。

【統治目標の遵守について】

前回:「委員会は、幾分のさらなるゆるやかなFF金利目標レンジの引き上げが、経済活動の持続的な拡大、力強い労働市場環境、中期的に委員会が対称的な目標としている2%近辺での物価に整合的と予想する」

↓

今回:「こうした(最大限の雇用と物価安定)目標を支援すべく、委員会は政策金利を2.25~2.5%で据え置いた。委員会は引き続き、経済活動の持続的な拡大、力強い労働市場環境、2%近辺という委員会の対称的な物価目標の達成が最も起こり得る結果と考える(most likely outcomes)」

※「幾分のさらなるゆるやかなFF金利目標レンジの引き上げ」を削除し、利上げ姿勢の後退を強調。

前回:「委員会は経済見通しのリスクにつき概して均衡と判断するが、世界経済と金融の動向を注視し、経済見通しへの影響を評価していく」

↓

今回:「世界経済と金融の動向、並びに抑制的なインフレ圧力に照らし合わせ、こうした結果(上記、持続的な経済成長など)を支援する上で適切とされる、将来のFF金利誘導目標レンジの調整を決定する上で、委員会は辛抱強くなれる(patient)」

※「経済見通しのリスクにつき概して均衡」の文言を削除。IMFが警鐘を鳴らすように世界経済が減速に直面するなか、2018年10月から2019年1月初めにかけ金融市場のボラティリティ上昇を経験したこともあり、続的な経済成長、最大限の雇用、物価目標2%を達成する上で、利上げに慎重となる姿勢をあらためて表明。

【政策金利について】

FF金利誘導目標を2.25~2.50%で据え置きと発表。

「FF金利の目標レンジを調整する時期と規模を決定する上で、委員会は最大限の雇用という目標と2%と対称的な物価の目標に照らし合わせ、経済動向の実勢と見通しを評価する」との文言は据え置き。

【票決結果】

票決は、今回から2018年11月26日に就任したボウマンFRB理事が投票メンバーに入ったため、参加者は17名へ増えた。輪番制である地区連銀総裁からは今年、セントルイス連銀のブラード総裁、シカゴ連銀のエバンス総裁、カンザスシティ連銀のジョージ総裁、ボストン連銀のローゼングレン総裁となる。なお2018年の票決は、1、3、5、6、8、9、11、12月のすべての会合で全会一致だった。

【パウエルFRB議長の記者会見、質疑応答の抄訳】

●経済見通しについて

→経済見通しは明るい(positive)ものの、過去数ヵ月間で幾分の逆流(crosscurrent)に直面し、見通しとの矛盾の兆しが見えている。

→中国や欧州など、主要国で成長が鈍化した。

→政策には不確実性が高まり、BREXIT、(米中など)通商交渉、米政府機関の一部閉鎖などが含まれる。

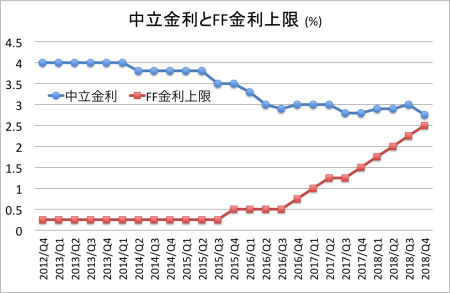

中立金利が接近するなかで、パウエルFRB議長率いるFedはハト派姿勢を鮮明に。

(作成:My Big Apple NY)

●利上げについて

→金融政策は、経済指標次第と強調する。

→我々は事前に判断せず、前提をもたない。辛抱強く待ち、経済指標が(金融政策の道筋を)示すに任せる。

→FOMCは今回、過去数ヵ月の動向を受け、将来の金融政策運営に対し辛抱強く(patient)、様子見の姿勢(wait-and-see approach)を保証すると決断。

→利上げシナリオは幾分弱まった(the case for raising rates has weakened somewhat)。

→インフレは抑制的(muted)で、低金利を長く維持するリスクは減退。

●保有資産圧縮について

→保有資産の最終的な規模は、金融機関による準備預金への需要次第。

→必要とされる準備預金の水準は、金融危機以前より大きい。

→高水準の準備預金は、金融機関が力強い流動性を保つ上で重要であり、前年の予想水準を上回る規模が求められている。

→保有資産の正常化はこれまでの予想より早急に、より大きな規模で完了する。

→委員会は現状、保有資産の圧縮終了をめぐり適切なタイミングを検討しており、今後数回の会合(coming meetings)で最終決定する。

●金融政策を運営する上での3つのポイント

→①FF金利誘導目標は、引き続き“頻用する(active)”政策手段、②Fedは金融動向の変化に合わせた対応に躊躇せず、ただし保有資産を政策手段として必ずしも頻用することを意味しない、③FF金利誘導目標はあらゆるシナリオで主要な政策手段だが、FF金利の活用が適切でない局面もあり、その時は量的緩和の再開などが視野に入る

●低インフレについて

→一段の利上げを行う必要性を確認したいと考えており、その大部分を占めるのは物価上昇だ。

●金融市場、パウエル・プットの存在、トランプ大統領の利上げ牽制ついて

→金融環境は2018年後半に大幅に引き締まり、2018年初め当時より成長を支援するような状態にない。結果、企業や個人の信頼感は低下し、(政策運営に)慎重となる理由を与えている。

→金融上の不均衡は後退し、多くの指標が示すように2018年の秋に高まった金融リスク選好度は、過去の水準近くへ回帰した。

→私は、経済と米国民に正しいを行うよう意欲をもって職務についている。現在は辛抱強さを求められる状況だと思う。我々は政策姿勢が適切とみなす。また、不確実性を認識している。我々の状況は、待つという贅沢な時間を与えられている。

●BREXITの影響について

→長きにわたり、非常に緊密に注視している。

→合意なき離脱に直面した場合でも、金融市場の混乱が相当甚大でない限り、問題ないだろう。

●政府機関の閉鎖について

→給与支払いなしに生活する連邦職員に、痛みを伴う。

→(政府機関の閉鎖回避に向け)米議会は手段を模索しているのだろう。私は、それこそが理に適うと判断する。

【金融政策と保有資産正常化に関する声明】

同声明で、保有資産の正常化プログラムを調整する条件に関し、当初のガイダンスから修正すると表明。参加者は、以下の2点につき全会一致で合意した。

1)FF金利その他短期金利を制御できるよう、潤沢な水準を維持する態勢を継続へ

2)委員会は①FF金利を主な政策ツールとして活用し、②経済と金融の動向に基づき、保有資産の正常化完了への調整を準備し、③将来の経済動向が緩和的な政策を保証すれば、利下げ以外にも、保有資産の構成を含め、あらゆる手段に備える

――FOMC声明文からパウエルFRB議長による記者会見、金融政策と保有資産正常化に関する声明まで、徹頭徹尾ハト派路線へ急旋回しました。JPモルガンのマイケル・フェローリ米国担当首席エコノミストは、「7月利上げを予想していたが、さらに後ろ倒しとなる可能性がある」と予想。S&P500が2018年9月の高値から同年12月までに弱気相場入りした後、年初に半値戻しを迎える過程にあり、原油価格も買い戻され、米債相場も安定してきたなかでのハト派ぶりに、驚きを禁じ得ないようです。

特筆すべきは、パウエルFRB議長が記者会見で、利上げの条件として「物価上昇」を挙げていた点でしょう。米12月雇用統計で力強い労働市場と上方向にある賃金を確認し、さらに実質GDO伸び率も潜在成長率を軽く上回る2%半ばでの堅調な推移が予想されるなかで、敢えて伸び悩むインフレ動向を挙げてきました。しかも金融市場がリスク・オン相場の様相を呈する中でのこのコメントですから、企業債務を含めた金融市場の不均衡への懸念はどこへやら。パウエル氏の“変心”は名判断と評価されるのか、ニクソン政権時のFRB議長だったアーサー・バーンズ氏の二の舞と批判されるのか、どちらの運命をたどるのでしょうか。

(カバー写真:Federalreserve/Flickr)

Comments

米1月雇用統計・NFPは30万件乗せも、賃金は上げ渋り Next Post:

米1月ISM製造業景況指数、マークイットPMIと共に前月の急低下から改善