FOMC Minutes Suggests Rate-Cut Was A Recalibration, But Eying On Downside Risk.

7月30〜31日開催の米連邦公開市場委員会(FOMC)議事要旨が8月21日、公表されました。同会合では2008年12月以来の利下げを行ない、パウエル米連邦準備制度理事会(FRB)議長は政策決定につき、会合後の記者会見で「サイクル半ばの政策調整」と説明した。パウエル発言の通り、FOMC議事要旨では「修正(recalibration)であり、サイクル半ばの政策調整」との見解を確認している。同時に、政策の柔軟性を維持する必要性も強調し、経済減速局面で追加利下げを辞さない構えを打ち出した。また、今後の金融政策戦略についての協議を開始し、量的緩和やフォワード・ガイダンスの活用、インフレ目標の変更についても協議が及んだ。ただし、マイナス金利の可能性については明確に言及されていない。詳細は、以下の通り。

▽金融政策

・参加者は、利下げの決定に際し以下の3つの理由を挙げた。

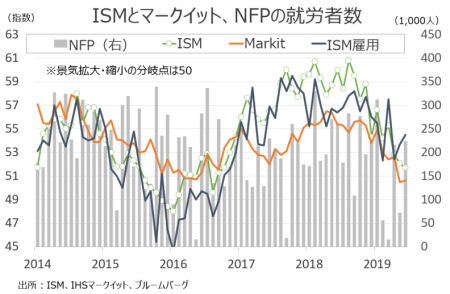

1)米国経済全般は良好だが、企業支出と製造業で減速の兆候が見て取れる。また、海外の経済動向も顕著に鈍化。さらに、減速要因として重要な通商政策という不可確実性が存在する。参加者は、一連の動向を受けて最大限の雇用と安定的な物価を促進する上で適切な金利水準見通しを下方修正した。

2) リスク管理の観点から、利下げは賢明である。多くのリスクと不確実性は一部で明るい前兆がみられるものの、高まったままだ。さらに海外の中央銀行の政策余地も限定的である。

3)インフレ見通しへの懸念が存在する。何人(a number of)もの参加者は全体とコアのインフレが2%以下で推移しているとし、そのうちの一部(several)の参加者は失業率が低い割に賃金インフレがゆるやかで、これは自然失業率が推計値を下回った可能性があると指摘した。ほとんどの参加者は、インフレが2%以下で推移するならば、長期インフレ見通しが物価目標の2%を下回るか、あるいは下回る可能性があるとした。

・2~3人(a couple)の参加者は過去数年に及ぶ低インフレを受け、50bpの利下げという強い行動を望んだ。

・一部(several)の参加者は、据え置きを主張。米国の実体経済は消費者信頼感や力強い労働市場、低い失業率に支えられ良好と判断したため。こうした参加者は、参加者は概して、世界経済と通商政策に長引くリスクと不確実性(lingering risks and uncertainties)があると認識したが、7月FOMCまでにこうしたリスクが後退したとみなしていた。さらに、7月FOMCまでのインフレ動向を受け、物価が目標の2%へ向かっていくと予想した(注;8月1日にトランプ大統領が9月1日から追加関税第4弾を発動する方針を表明してから、今後どう変わるか注目)。

・数人(a few)の参加者は、さらなる金融緩和が金融安定にリスクを及ぼすと判断、米経済の状態に間違ったシグナルを与えると懸念を寄せた。

・金融政策の見通しを協議するなかで、参加者は概して、既定の道筋を回避しつつ、今後入手しうる経済指標などの情報とそれが示唆する経済見通しに従うアプローチを支持した。ほとんどの参加者は25bpの利下げに対し、足元数ヵ月での経済見通しの進展に合わせた政策姿勢の修正(recalibration)、あるいはサイクル半ばの調整とみなした。何人(a numeber of)もの参加者は、多くのリスクが経済を下押ししたほか、こうしたリスクがいつ収束を迎えるか明確でないと判断し、今後入手する経済指標とそれらが示す見通しを注視し続け、且つ柔軟性を維持する必要性を強調した。

・資産圧縮停止のタイミングについても協議し、政策整合性を考慮し8月の前倒しを決定した。

▽経済動向、見通し

・参加者は、労働市場が力強さを維持し、経済活動はゆるやかに拡大しているとの認識で一致した。参加者は経済が持続的に拡大するとの見方を維持。年初からの緩和的な金融動向が見通しを支えていると判断する。緩和的な金融環境は、世界経済減速、通商政策の不確実性、インフレ伸び悩みを受けた委員会のFF金利見通しを反映していると認識。

・参加者は足元の経済指標につき、米国経済は世界経済の動向への耐性を示してきたとし、概してポジティブに受け止めた。

・米経済は下半期に潜在成長付近へ鈍化する見通し。一方で、参加者は世界経済の進展に失望しており、中国とユーロ圏の経済活動、並びに通商政策の不確実性が背景。

・インフレ圧力は、6月に前年比で底堅さをみせたが、引き続き抑制されている。

・参加者は、通商政策の不確実性や世界経済成長への懸念が企業の信頼感と設備投資を押し下げているとの見方を寄せた。

・参加者は、通商政策の不確実性が続き見通しへの向かい風になると予想。複数の参加者は、対メキシコ、中国をめぐる不確実性が幾分後退したと認識。

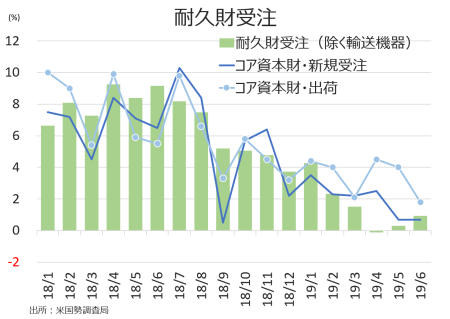

耐久財受注も弱い流れを維持。

(作成:My Big apple NY)

・参加者は、経済見通しの下方リスクが幾分後退したと判断。米6月雇用統計を受け、5月分の鈍化が労働市場の鈍化を示すものではないと判明し、米中首脳会談で通商協議再開が合意され、予算協議と債務上限引き上げで合意したため。

・ただし世界経済の減速のほか、複数の参加者が指摘するように合意なきEU離脱は大いなる下方リスクであり続ける。

▽スタッフの経済見通し

・スタッフは、経済見通しを幾分上方修正した。上半期の家計の実質可処分所得を小幅に上昇修正したため、下半期の個人消費見通しをわずかに引き上げたため。それでも、下半期の実質GDP成長率は上半期より鈍化する見通しで、軟調な企業支出と政府支出の鈍化が背景。

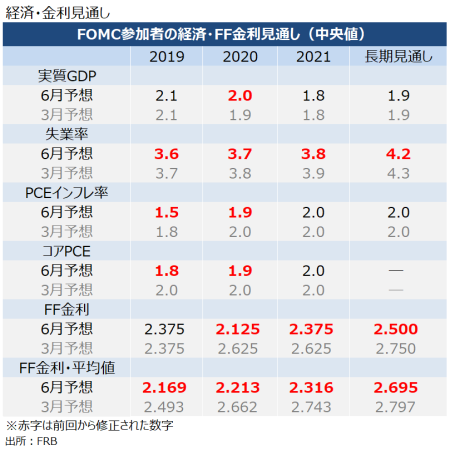

・中期的な成長見通しは株高と金利低下により、小幅に力強さを増すとみられる。2019~20年の実質GDP成長率はスタッフが試算する潜在成長率を上回って推移する見通しで、2021年にかけ潜在成長率を小幅に下回る水準へ鈍化するだろう(注:2019~20年、2020年全て前回と変わらず)。

・失業率は、2021年まで概して横ばいとなる見通し。長期的に自然失業率と見なす水準を下回るだろう(注:前回と変わらず)。

・インフレ見通しは、エネルギー価格が予想を上回ったため2019年分を若干上方修正したが、コアPCE見通しは変更せず2%割れで推移する見通し。2020年は全体とコアPCEともにわずかに上昇する見通しで、これは2019年のインフレ鈍化が一時的と考えられるため。ただし2%割れでの推移は続く見込み(注:2020年の見通しは前回と変わらず)。

・スタッフは、引き続き成長率、失業率、物価への不確実性は過去20年間の平均に近いと予想する(注:前回と変わらず)。

・さらに、スタッフは成長見通しに下方リスクがあると判断、失業率は上方リスクがあると見込む(注:前回と変わらず、ただし「不確実性が高まった」とする文言は削除)。貿易摩擦や世界経済の動向が米経済を下押しするリスクが改善する可能性より強い。さらに軟調な企業支出や製造業活動がスタッフ予想より成長を鈍化させる場合もありうる(注:企業支出や製造業活動・・・文言は段落で今回初登場)

・成長見通しに合わせ、インフレ見通しも下方リスクに傾いた(注:前回と変わらず)

▽金融政策戦略、手段、コミュニケーションに関わる再検証

・委員会の参加者は、金融政策戦略及び手段、コミュニケーションに関する協議を開始した(2018年11月に方針を発表、2019年6月7日に同タイトルでのカンファレンスを開催)。

・FOMCスタッフは利下げや量的緩和、フォワード・ガイダンスの導入など金融危機後の政策対応を通じ、物価上昇を回避しながら経済やろう銅市場の回復を促進したと説明。ただ足元インフレがFedの目標値2%以下で推移している、とも指摘。伸び悩む物価のほか、中立金利の水準、自然失業率の水準などの変化により、最大限の雇用と物価2%という二大目標達成が困難である現状についても報告した。

・FOMC参加者は、フォワード・ガイダンスや量的緩和策などがゼロ金利環境下で緩和効果をもたらしたと評価した。量的緩和について、何人もの参加者は物価が継続的に2%を上回って推移しなかったように、金融安定の脅威となる負の効果が現れなかったと指摘した上で、一段と積極的な措置を講じる余地があるとの見解を寄せた。

・逆に一部(several)の参加者は、量的緩和の効果にはプラスマイナスともに不確実性があると主張、2~3人(a couple of)の参加者は、不確実性に加え景気後退後の政策余地が抑制される点を挙げ、前回行った量的緩和の規模は適切とコメントした。

・政策の手段として、フォワード・ガイダンスと量的緩和の成功を受け、将来、自信をもって、且つ先んじて一連の政策を打ち出せるとの見解が示された。また、金利が低いレンジにある場合、どのようなフォワード・ガイダンス並びに量的緩和が緩和余地をもたらすかとも協議した。

・今後の金融政策の選択肢として、数人の参加者は平均インフレ目標(物価目標2%のところ1年目の物価上昇率が1%だった場合、2年目は3%を容認するなど平均して2%とする目標)への移行を提唱した。もう一つの手段としては、物価水準目標(一定期間において2%の物価目標が達成できなくても、その後2%を上回る物価上昇で補うもの)が挙げられたが、2~3人の参加者は物価目標水準に対し、他の複数の中央銀行の試みに沿うものと指摘。一方で、数人の参加者は物価目標水準を採用した場合、小幅な目標からの乖離では政策対応しづらくなるというメッセージを伝えるとコメントした。さらに、別の2~3人の参加者は、(注:2010年で議論された当時と同じく)物価目標を継続的に達成できない場合、長期インフレ見通しなどが下振れするリスクに懸念を示した。

・参加者は、2012年1月に公表した“長期的な金融政策戦略における声明”について協議した。同内容は毎年修正を加えており、金融政策の透明性を図る上で有益だったと振り返った。2~3人の参加者は金融政策の方向性や戦略などを詳細に説明できる手段の必要性を訴えたが、経済金利見通し(SEP)の有効性も認識。一部の参加者は、SEPの変更がコミュニケーションを強化しているとの見方も寄せた。

前回6月FOMCでのSEP。

(作成:My Big Apple NY)

・金融政策戦略、手段、コミュニケーションに関わる再検証は、今後も継続していく。

▽金融市場、海外動向

・参加者は、金融動向が経済成長を支援するものであり続けると認識。金利は低水準にあり、株式相場は過去最高値近くにある。

・参加者は経済成長を支援するような金融環境に対し、弱い世界経済見通しと通商政策の不確実性から生じる経済の下押し効果を、Fedが緩和政策、その他の対応策などで相殺すると市場関係者が期待していることの表れと認識。

・逆イールドについて、数人の参加者は経済減速を意味しFedが大幅利下げを余儀なくされる前兆とコメント。インフレ連動債利回り低下が示すように、市場では長期的な名目FF金利のさらなる低下が見込まれている。

・金融安定をめぐり、ほとんどの参加者はクレジット市場の動向に言及。バリュエーションが上昇したままで、非金融企業の債務が高水準にあると指摘した。

・一部の参加者は、高水準にある社債とレバレッジドローンが見通しに幾分のリスクを与えていると指摘。

・数人の参加者は、銀行部門ほど規制が強化されておらず、市場を注視すべきと主張した。

・一部の参加者は、株式相場のほか社債市場がそれぞれ過去最高値近くにあり、商業不動産市場は上昇したままとの見方を寄せた。

・2~3人の参加者は、米債利回りの低下が試算価格の上昇を招き、利回りが急速に上振れした場合に潜在的なリスクになると警鐘を鳴らす。もっとも、インフレが米国と海外で落ち着いて推移するなかで、短期的にこうしたリスクは限定的と判断した。

・SOMAの担当者によれば、G20後に市場参加者の間で米中貿易摩擦が一段と悪化する見方が後退し、予算協議と債務上限引き上げで合意に達したため、リスク資産の上昇につながったと判断。ただし、市場参加者は下方リスクを認識し、米中通商リスクに下方リスクがあると回答といい、合意なきEU離脱のリスクも高まったとの声が上がったという。

・スタッフは、米国や海外の中銀による緩和的なコミュニケーションを受けて、貿易摩擦が幾分和らいだこともあり、海外リスク資産の上昇につながった。

・世界経済の減速を受けて緩和政策が見込まれたため、ほとんどの国債利回りは小幅に低下。

・非金融企業の資金調達環境は引き続き緩和的。社債や発行は6月も活発で7月に季節要因で鈍化した。レバレッジドローンは5月に発行総額が急増も6月に落ち着いた。シニア融資担当者調査では、大手企業の商工ローンをめぐり競争上の理由で貸出基準の緩和が優勢。商業不動産の資金調達環境も、比較的緩和寄りだった。

・潜在的な金融安定リスクを評価したところ、家計の借入はゆるやかながら企業の借入は高水準にあると指摘。特に非金融企業の借入が高水準で、向かい風局面では企業部門と経済全体への負の効果を強める場合がある。レバレッジドローンにおいても、リスクの高い借り手への新規融資のシェアが過去最高水準にあると指摘した(注:6月FOMCでは5月FOMCと違って非金融企業の社債発行高やレバレッジドローン市場の問題などについて指摘しなかったが、再び非金融企業の借入について懸念を表明)。

――FOMC議事要旨では、以下の通り参加者の間で利下げで意見が分かれていたことを確認しました。

1)25bp利下げ派

2)50bpの利下げ派→2〜3人(a couple)

3)据え置き派→一部(several)と数人(a few)

据え置き派のうちの「一部」は、米中首脳会談での進展や経済指標の好転を受けて利下げの必要なしと判断していたといいます。その後の通商政策は、追加関税第4弾でスマートフォンやノートパソコン、衣類などの一部が9月1日ではなく12月15日の発動へ先送りされたとはいえ、米中間の貿易摩擦が激化したことに変わりありません。今後、利下げ派が増加するのか、それぞれの発言で垣間みれることでしょう。

また、今回あらためて非金融企業で膨れ上がる債務、社債発行高、レバレッジドローンに警鐘を鳴らしました。据え置き派は、利下げによるこうした市場でのバブルを懸念したとも考えられます。

そのほか「長期的な金融政策戦略における声明」が協議されるなど、今後の金融政策の運営スタンスに一石を投じる議論が展開されました。足元では、経済減速局面で利下げに加えフォワード・ガイダンスの有効利用を継続する見通し。マイナス金利を積極的に取り上げることはなく、本格的な検討に入っているようには見えません。その一方で、インフレ目標についてはNY連銀のウィリアムズ総裁と彼の後任でサンフランシスコ連銀総裁に就任したデーリー氏が主張する平均インフレ目標が存在感を増した感が。物価水準目標と比較し反対意見はみられず、今後の2020年半ばを目処に終着点を目指すであろう議論の展開を見守る必要がありそうです。

(カバー写真:Federalreserve/Flickr)

Comments

米7月中古住宅販売は予想超え、今後はFHAの規制緩和で複合が牽引か Next Post:

親と同居するミレニアル世代が多い米国の都市とは?