Fed Will Maintain Current Policy Stance Until They See Full Recovery.

6月10~11日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を0~0.25%で据え置いた。FOMC参加者の経済・金利見通しによれば、ゼロ金利政策を2022年末まで継続する方針である。また、量的緩和については、現状のペースを維持すると発表。NY地区連銀によれば、数ヵ月にわたり1ヵ月当たり1,200億ドル(米国債:800億ドル、住宅ローン担保証券(MBS)は400億ドル)で行う予定だ。なお、直近は週当たりの米国債買い入れ規模が一時期の数千億ドル単位から200億ドル程度へ減速していた。

足元の動向を振り返ると、米5月雇用統計が予想外に力強い労働市場の回復を示し、ナスダックが6月9日まで2日連続で過去最高値を更新しS&P500も6月8日に一時年初来リターンをプラスに転換し、好材料が相次いだ(注:執筆時点は6月12日午前中)。それでも、FOMC参加者は成長率の下振れと失業の上昇、物価がインフレ目標値2%に到達しないと予想するだけに、引き続き経済下支えを狙い異例の緩和策を維持する構えである。

声明文の変更点は以下の通り。 修正箇所は、太字下線部をご参照。

【緩和策の確約】

※前回4月声明文から変更せず。

「FOMCは、困難なときを迎える米国経済を支援すべく、あらゆる手段を活用すると確約し、その上で最大限の雇用と物価安定の目標を推進する」

【景況判断】

※「経済活動を著しく低下」との時制を進行形から過去完了形へ変更。また段落末の金融動向に文言をめぐり、米株高などを反映し上方修正した。

前回:「新型コロナウイルスの大流行は、全米及び全世界にわたって人々と経済に甚大な苦難を強いた。ウイルス、並びに公共衛生を守るために講じられた手段は、経済活動を著しく低下させており、失業を急増させた。需要が一段と弱まり、油価も大幅に下落した結果、消費者物価指数が押し下げられている。米国や世界における経済活動の途絶は、金融環境に大いなる影響を与え、米国の家計や企業の信用の流れを損なった」

↓

今回:「新型コロナウイルスの大流行は、全米及び全世界にわたって人々と経済に甚大な苦難を強いた。ウイルス、並びに公共衛生を守るために講じられた手段は、経済活動を著しく低下させ、失業を急増させた。需要が一段と弱まり、油価も大幅に下落した結果、消費者物価指数が押し下げられている。経済、そして家計と企業の信用の流れを支援するための政策手段をある程度反映し、金融環境は改善した」

【政策金利】

※前回から変更せず

「公共衛生の危機は、短期的に経済活動や雇用、物価の大きな重しとなり、中期的な経済見通しに多大なるリスクをもたらすだろう。こうした動向を鑑み、委員会はFF金利誘導目標を0~0.25%で据え置くことを決定した。委員会は、経済が足元の状況を乗り越え、最大限の雇用と物価安定を達成する軌道にあると確信を持つまで、この目標レンジを維持すると見込む」

【金融政策の運営方針】

※前回から変更せず

「委員会は、公共衛生や世界の動向、抑制された物価上昇圧力などを含め、今後入手できる経済見通しに関する情報の意味合いを精査し続け、経済を支援すべく手段を講じ適切に行動していく。将来の金融政策の姿勢を調整する上での時機と規模について決定する上で、最大限の雇用と対称的な2%の物価目標と照らし合わせ、経済の実績と見通しを評価していく。この評価は、労働市場の動向のほか物価上昇圧力とインフレ期待の指標、そして金融動向と海外情勢の解釈を含め幅広い情報を考慮する」

【量的緩和】

※量的緩和をめぐり、今後数ヵ月において現状のペースからやや拡大させ月1,200億ドルとする方針を表明。また、株高など金融市場の落ち着きに伴い、「注視する」に係る文言を、前回の「市場動向」から「動向」へ変更。

前回:「家計と企業の信用の流れを支援すべく、Fedは米国債や政府機関の保証を得たMBSや商業不動産担保証券(CMBS)を必要な規模で買い入れ続けることで、市場が円滑に機能し、金融政策が幅広く金融市場へ効果を与えるよう助長する。また、公開市場部門は引き続き、大規模な翌日物及びターム物のレポ取引を提供する。委員会は、市場動向を緊密に注視し、適切に計画を調整する用意がある」

↓

今回:「家計と企業の信用の流れを支援すべく、Fedは米国債や政府機関の保証を得たMBSや商業不動産担保証券(CMBS)の買い入れ規模を少なくとも現状のペースで拡大させ、市場が円滑に機能し、金融政策が幅広く金融市場へ効果を与えるよう助長する。また、公開市場部門は引き続き、大規模な翌日物及びターム物のレポ取引を提供する。委員会は、動向を緊密に注視し、適切に計画を調整する用意がある」

【票決結果】

票決は3月23日、30日の緊急会合と4月に続き全会一致。FOMC投票権保有者は10名で、そのうちFRB正副議長、理事、NY地区連銀総裁の6名が常任、地区連銀総裁は1年間の輪番制で4名となる。今年の地区連銀総裁投票メンバーはフィラデルフィア地区連銀のハーカー総裁、クリーブランド地区連銀のメスター総裁、ダラス地区連銀のカプラン総裁、ミネアポリス地区連銀のカシュカリ総裁。

【超過準備預金金利】

FOMCは、FF金利据え置きに合わせ超過準備金利も0.10%で維持した。

【経済・金利見通し】

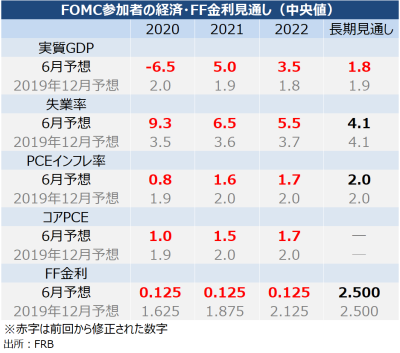

・成長見通し→コロナ禍を受け2020~22年、並びに長期見通しなど全て下方修正

・失業率見通し→コロナ禍を受け、2020~22年まで弱い方向へ修正、長期見通しは据え置き

・物価見通し→PCE、コアともに2020~22年まで下方修正、PCEは長期見通を据え置き

チャート:FOMC参加者の経済見通し

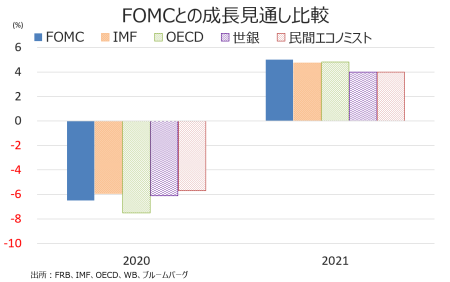

【ご参考:FOMCの成長見通しと他国際機関、民間エコノミストの成長見通し比較】

※IMFの成長見通しは4月、それ以外は6月発表時点の予測値

FOMCの成長見通しは2020年につき6.7%減だったが、経済協力開発機構(OECD)の最も悲観的な見通し(7.5%減)ほど悲観的ではない。しかし、2021年の成長見通しはFOMCが5.0%増と最も力強い回復を見込む半面、世銀は2020年の落ち込みが比較的少ない分、2021年の成長回復シナリオを4.0%増にとどめ最も小幅だった。

なお、OECDは第2波の直撃を受けた場合の見通しも公表し、その際の米成長率は2020年に8.5%減、2021年に1.9%増を見込む。

チャート:各機関の成長見通し

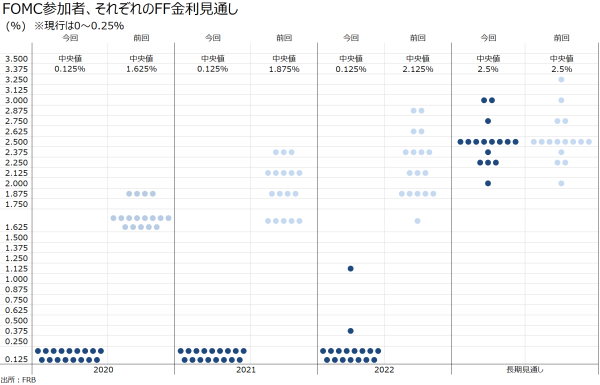

【ドットチャート】

FOMC参加者17名全員が2021年まで0~0.25%での据え置きを予想、2022年も2人が利上げを見込んだ程度で、大部分はゼロ金利継続を予想した。長期見通しは1人が3.250%から3%へ下方修正し、別の1人が2.750%から2.5%へ、また別の1人が2.250%へ下方修正した程度で、結果的に中央値は前回2019年12月時点と変わらなかった。

チャート:ドットチャートは2022年末までのゼロ金利継続を示唆

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇米経済について

→「経済下振れと回復ペースをめぐって異例の不確実性が存在し、ウイルス感染防止が成功するかに大きく依拠する」

→「4~6月期の実質GDP成長率は最も深刻な数字となる公算が大きい」

→「正常化を望むが、あらゆる経済活動に対し安全と人々が確信を持てるまで、完全な回復を迎える公算は小さい」

→「経済下振れの深刻さは、公共衛生危機が通過する最中で講じられる政府の救済と支援に掛かってくるだろう」

→「6月分の経済・金利見通し(SEP)は概して、ゼロ金利に支えられ、経済回復が下半期に開始し数年に及ぶ見通しを描く」

→「我々は労働市場と経済を支援する手段を活用し、完全に回復するまで続ける」

→「SEPに不確実性が高いことは盛り込んでおらず、見通しには大規模かつ追加的な財政政策の支援を盛り込んでいない・・もちろん一段の財政政策があれば、良い結果が早急に確認できるだろう。しかし、問題は議会で、既に大幅に歳出を引き上げている」

〇金融政策について

→「回復が可能な限り力強く、経済への打撃を制限することを保証するため、救済と支援が必要な限り、あらゆる手段を用いる」

→「我々は3月、迅速に政策金利をゼロへ引き下げたが、経済が足元の状況を乗り越え、最大限の雇用と物価安定の目標を達成する道筋にあると確信するまで、ゼロ金利を維持する見通しだ」

→「FRBは困難なときを迎え、あらゆる手段を活用して経済を支援していくと確約する」

→「FF金利が下限にある時の金融政策の運営方法について協議を続けた」

→「フォワード・ガイダンスと資産買い入れについて明確な手段を協議」

→「イールドカーブ・コントロールについて、過去のケースに関しブリーフィングを受けた。今後も協議を続け、経済の軌道に関する情報を得た上で、スタンスとコミュニケーションなどの方法など評価していく」

→「世界恐慌との違いが数多くあり、例えば政府の対応は素早く力強かったほか、金融システムも壇上は良好な状態にあり資本も高水準にある」

→「利上げを検討していない、利上げを検討することも考慮していない」

※質疑応答を含め、マイナス金利に関する言及なし。

〇緊急資金供給措置について

→「多くの貸出制度は、現状のような非常事態時に限り活用できる緊急資金供給に依拠する」

→「しっかりとした回復の道筋にあると確信を持てるまで、先を見越しながら積極的に力強く活用していく」

→「メインストリート貸出プログラムに加えた変更などは、フィードバックへ耳を傾けたものだ(注:4月30日に対象範囲を従業員1.5万人以下か売上高50億ドルの中小企業が対象へ変更)現状、開始前の最終段階にある」

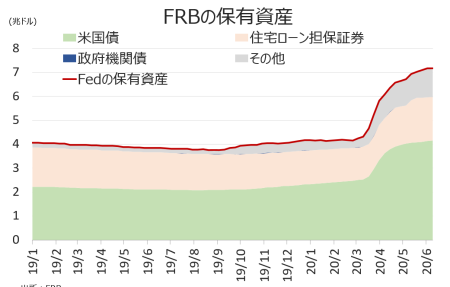

〇量的緩和について

→「3月に緊張を経験してから市場機能が改善したため、金融政策が幅広く金融市場へ効果を与えるよう助長するよう、市場機能を円滑化してきたが、足元で資産買い入れのペースを減速させた」

→「今後数ヵ月、米国債やMBS、CMBSの保有高を少なくとも現状のペースで引き上げていく」

→「緊密に動向を注視し、目標達成を支援する適切に計画を調整していく用意がある」

→「市場機能を取り戻しつつあるが、2月以前の水準を回復したわけではない。また声明で指摘したように、資産買い入れは高い緩和あるいは緩和的な状況を支援するものでよいことだ」

チャート:Fedの保有資産の推移

〇景気刺激策など財政政策について

→「景気刺激策(CARES法)やその他の経済対策は、個人や企業、地域社会に直接支援を与えられる」

→「直接支援は、支援が必要な家族や企業を助けるだけでなく、長きにわたる経済への打撃を軽減できる」

〇労働市場、物価について

→「米5月雇用統計では就労者数が予想外に増加したが、2月以降、約2,000万人の雇用が失われた」

→「失業率は5月に13.3%へ低下したものの、米労働統計局が指摘したように、不自然なほど企業に在籍しながらも現在働いていない人々が“就業中”と分類されたためで、本来であれば失業率は現水準より3%上回りうる」

→「5月の雇用統計は歓迎すべきサプライズで、大いに喜んだ。このような指標が続くことを望むが、率直にいって(回復が)長い道筋になると予想する」

→「人々が(財やサービスともに需要が低下するなか、職を失った人々が)職を見つけるまで数年かかりうる」

→「パンデミックの影響に直面した業種を中心に需要は弱く、物価を押し下げている」

〇金融市場について

→「我々は市場機能の回復に取り組むため手段を講じ、(市場機能の回復は)前述したように実現しており、それはよいことだ」

→「我々は資産価格の特定の水準達成を望んでいるのではなく、市場がそうあるべきなように投資家にリスクを値付けしてほしい」

――FOMCは再三にわたってマイナス金利を否定していたため、パウエルFRB議長の会見では記者が質問することもなく、パウエル氏も言及せずに終わりました。ただし、イールドカーブ・コントロールの可能性の他、フォワード・ガイダンスの変更などに言及。特に後者については、金融政策の枠組みの側面からも、数回後のFOMCを経て結論に達する可能性を残します。2019年10月FOMC議事要旨、4月FOMC議事要旨を読むと、やはり有力なのは「目標達成型(outcome-based)」でしょうか。

成長見通しを大幅に下方修正し、株高でも量的緩和もしばらく直近の水準から規模を引き上げたように、Fedは非常に慎重で、2022年いっぱいまでゼロ金利を継続する構えを表明しました。米5月雇用統計の好結果やそれまでの米株高もクールに受け止め、忍耐をもってひたすら経済回復を待つ姿勢を貫きます。Fedのハト派姿勢を見る限り、次の一手はイールドカーブ・コントロールの導入である公算が大きい。日銀関係者とビデオ会合など、開催していることでしょう。

(カバー写真:Federalreserve/Flickr)

Comments

米4月貿易赤字は拡大、コロナ禍で中国からのPPE輸入が急増 Next Post:

米5月コアCPIは3ヵ月連続で低下、経済活動再開に着手も