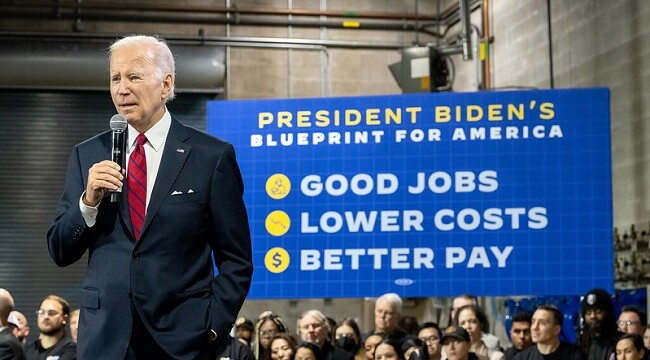

President Biden Welcomes Blowout Jobs Report Before Sate Of The Union.

<本稿のサマリー>

米1月雇用統計・非農業部門就労者数(NFP)は予想をはるかに超える強烈な伸びを遂げ、失業率も1969年5月以来の低水準を記録しました。労働参加率も62.4%へ上昇しており、文句なしに労働市場のひっ迫を示す内容です。

労働参加率の改善を受け、平均時給は鈍化トレンドをたどりました。一方で、週当たり労働時間もコロナ禍で経済活動が停止した2020年4月以来の低水準から急回復。2022年3月から始まったFedによる積極的な利上げでも需要は未だ良好のようです。バイデン大統領は7日に一般教書演説を控え、今回の米1月雇用統計は力強い経済をアピールする絶好の数字だったと言えるでしょう。

なお、今回はベンチマーク及び季節調整の改定が行われた結果、2022年のNFPの増加幅は481万人増(改定前から31.1万人増)へ上方修正されました。米国史上で最多を記録した2021年の727万人増に次ぐ伸びとなります。さらに今回、家計調査の人口推計と産業分類システムも改定しました。特に後者については、約10%の雇用が異なる産業に再分類されることになるといい、米労働統計局は事前に、今回の改定と産業分類の変更により、「毎年のベンチマーク・プロセスで通常より多くの過去データに影響を与える」と警告。今回のリリースにも明記され、実際に大幅な上方修正につながりました。

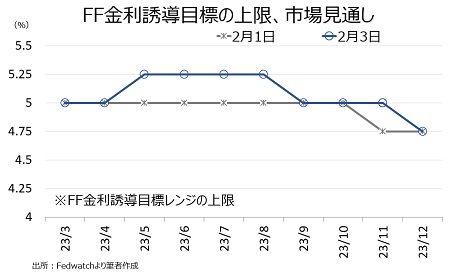

CNBCに出演したゴールドマン・サックスのヤン・ハッチウス米国担当チーフエコノミストは、好調な労働市場を表す結果と評価したほか、FF金利を5.0~5.25%への引き上げを予想すると共に、年内の利下げを見込まずと発言。しかし、ベンチマーク改定を受けた米1月雇用統計が予想外の結果になりやすい点に言及することも忘れませんでした。

NY時間午前11時30分時点でマーケットの反応をみると、米1月雇用統計に加え米1月ISM非製造業景況指数も好調な米経済動向を表した結果、米10年債利回りは3.38%台から一時3.55%へ急伸しました。ドル円も一時128円半ばから、一時131.18円台へ上振れ。米株相場はというと、Fedが前回FOMC後のパウエルFRB議長の会見で発言したように3月の利上げ打ち止めではなく「複数回」の利上げが意識されつつ、ダウは小幅高、S&P500とナスダックは下落とまちまちです。

チャート:ドル円(ローソク足)、米10年債利回り(オレンジ線)とも米1月雇用統計と米1月ISM非製造業景況指数を受け上昇

米10年債利回りの急伸、ドル高、軟調な米株動向が示すように、Fedの引き締め継続懸念が再燃しています。FF先物市場によれば、NY時間午前11時半時点で3月21~22日開催のFOMCだけでなく、5月2~3日開催の0.25%利上げも織り込み始めターミナル・レート予想は2022年12月FOMC通り5.0~5.25%へ上方修正されました。5月FOMCの利上げ確率は55.9%と、前日の30.0%から急伸しています。しかし、利下げ転換は2月FOMC直後の11月から前倒しされ9月に、さらに12月にも追加利下げを織り込みます。トレーダーの予想は現時点で、依然としてFed高官よりハト派的と言えるでしょう。

(作成:My Big Apple NY)

米1月雇用統計のポイントは、以下の通り。

(労働市場にポジティブ)

・NFPは好調なペースで増加

・過去2ヵ月分のNFPが上方修正

・失業率は1969年5月以来の低水準に並ぶ

・労働参加率は改善

・週当たり労働時間が改善

・就業率は2020年2月以来の高水準

・フルタイムの労働者が増加

(労働市場にネガティブ/ニュートラル)

・平均時給、前年同月比の伸びが減速(インフレ抑制の観点ではポジティブも、購買力の観点でネガティブ)

・不完全就業率は過去最低からやや上昇

・長期失業者の割合が上昇

米1月雇用統計の詳細は、以下の通り。

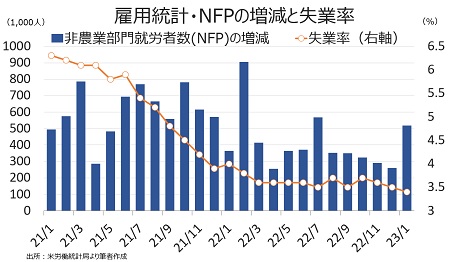

米1月雇用統計・非農業部門就労者数(NFP)は前月比51.7万人増となり、市場予想の18.5万人増を上回った。前月の26.0万人増(22.3万人増から上方修正)も大幅に超え、6カ月ぶりの50万人乗せとなった。2022年平均の40.1万人増を超え労働市場の好調ぶりを映し出した。

2022年11月分の3.4万人の上方修正(25.6万人増→29.0万人増)と合わせ、過去2ヵ月分では合計で7.1万人の上方修正となった。

NFPの内訳をみると、民間就労者数は前月比44.3万人増と市場予想の19.0万人増を上回った。前月の26.9万人増(22.0万人増から下方修正)を含め、25ヵ月連続で増加した。民間サービス業は39.7万人増、前月の22.6万人増(18.0万人増から下方修正)を上回った。

チャート:NFPは6カ月ぶりに50万人乗せ、失業率は3.4%へ低下

サービス部門のセクター別動向は、11業種中で10業種が増加し前月の9業種を上回った。今回最も雇用が増加した業種は娯楽・宿泊、2位は教育/健康、3位は専門サービスだった。一方で、情報は2カ月連続で減少した。

(サービスの主な内訳)

―増加した業種

・娯楽/宿泊 12.8万人増、25ヵ月連続で増加>前月は6.4万人増、6ヵ月平均は8.2万人増(そのうち食品サービスは11.7万人増>前月は11.0万人増、6ヵ月平均は9.9万人増)

・教育/健康 10.5万人増、12ヵ月連続で増加>前月は7.6万人増、6ヵ月平均は8.6万人増(そのうち、ヘルスケア・社会福祉は7.9万人増、12カ月連続で増加<前月は8.0万人増、6ヵ月平均は7.8万人増)

・専門サービス 8.2万人増、9カ月連続で増加>前月は3.9万人増、6ヵ月平均は3.1万人増(そのうち派遣は2.3万人増、3カ月ぶりに増加>前月は4.1万人減、6ヵ月平均は1.8万人減)

・政府 7.4万人増>前月は0.9万人減、6ヵ月平均は3.4万人増

・小売 3.0万人増、2カ月連続で増加>前月は0.1万人増、6ヵ月平均は0.3万人減

・輸送/倉庫 2.3万人増、2カ月連続で増加>前月は1.3万人増、6ヵ月平均は0.5万人減

・その他サービス 1.8万人増、12ヵ月連続で増加>前月は1.6万人増、6ヵ月平均は1.8万人増

・卸売 1.1万人増、2カ月連続で増加=前月は1.1万人増、6ヵ月平均は0.9万人増

・金融 0.6万人増、23カ月連続で増加<前月は1.1万人増、6ヵ月平均は0.9万人増

・公益 0.1万人増、10カ月連続で増加=前月は0.1万人増、6ヵ月平均は0.1万人増

―横ばいの業種

なし

―減少した業種

・情報 0.5万人減、2カ月連続で減少=前月は0.5万人減、6ヵ月平均は0.4万人増

財生産業は前月比4.6万人増と前月の4.3万人増(修正値)を上回り、21ヵ月連続で増加した。業種別をみると、製造業が21ヵ月連続で増加したほか、建設は12ヵ月連続で増加。油価が米国の需要減退を嫌気し80ドル前後で推移しつつ、鉱業・伐採は5カ月連続で増加した。詳細は、以下の通り。

(財生産業の内訳)

・建設 2.5万人増、12ヵ月連続で増加<前月は2.6万人増、6ヵ月平均は1.9万人増

・製造業 1.9万人増、21ヵ月連続で増加>前月は1.2万人増、6ヵ月平均は2.3万人増

・鉱業/伐採 0.2万人増(石油・ガス採掘は2,600人増)<前月は0.5万人増、6ヵ月平均は0.3万人増

チャート:セクター別、就労者の増減

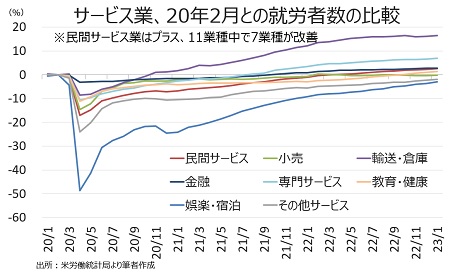

チャート:20年2月との比較、民間サービス部門はベンチマーク改定を受け前月の2.2%増→2.5%増と10ヵ月連続でプラス圏をたどると共に上げ幅を広げた。政府を含めたサービス部門の11業種中、引き続き7業種が当時の水準を超えた。しかし、ベンチマーク改定を受け小売がマイナスに転じた一方で、公益がプラスに転じた。今回、輸送・倉庫(16.5%増、27ヵ月連続)、専門サービス(6.9%増、17ヵ月連続)、情報(7.3%増、17ヵ月連続)、金融(2.8%増、16ヵ月連続)、公益(1.4%増、14ヵ月連続)、卸売(2.5%増、11カ月連続)、教育・健康(1.3%増、4カ月連続)となる。一方で、小売のほか娯楽・宿泊、その他サービスに加え、政府はマイナスをたどった。

財部門は前月の2.1%増と、前月の1.8%増を超え9ヵ月連続でプラス圏を守った。建設(3.6%増)が12ヵ月連続でプラスとなっただけでなく、製造業(1.7%増)も8ヵ月連続で増加。建設と製造業そろってプラス圏を回復してから最も力強い伸びとなった。鉱業・伐採は8.0減だったが、20年2月以降で最も小幅な下げだった。

(作成:My Big Apple NY)

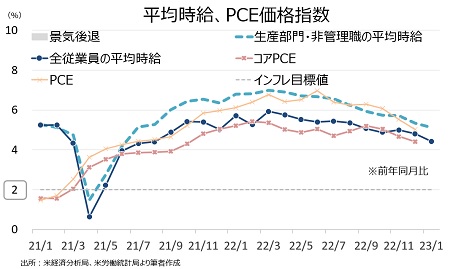

平均時給は前月比0.3%上昇の33.03ド ル(約4,290円)と、市場予想と一致した。前月の0.4%(0.3%から上方修正)に届かなかったものの、24ヵ月連続で上昇している。前年同月比は4.4%上昇し、市場予想の4.3%を上回った。前月の4.8%(4.9%から下方修正)以下となり、2021年8月以来の低水準に並んだ。生産労働者・非管理職の前年同月比は5.1%上昇、前月の5.3%(上方修正)を下回り、2021年6月以来の5%割れが迫った。労働参加率の改善や景気減速に合わせ、賃上げ圧力が後退した可能性を示唆した。

チャート:平均時給は、生産労働者・非管理職の前年同月比でピークアウト感が漂う

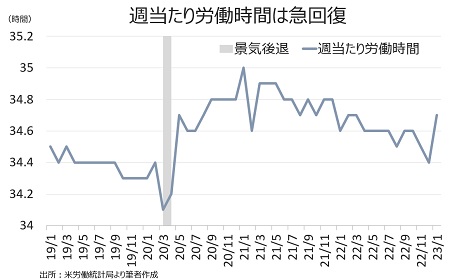

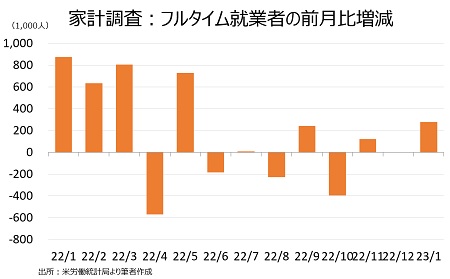

週当たりの平均労働時間は34.7 時間と、コロナ禍で経済活動が停止した2020年4月以来の低水準から急回復した。複数の職を持つ者が減少しただけでなく、フルタイム就業者が急増したことが一因とみられる(後述)。ただし、2006年以来の最長を記録した2021年1月の35時間を下回り続けた格好だ。財部門(製造業、鉱業、建設)の平均労働時間は40.2時間と、前月の39.7時間を超え2021年3月以来の高水準。ただし、コロナ禍で最長となった2月の40.4時間以下が続いた。全体の労働者の約7割を占める民間サービスは33.6時間と、6カ月ぶりの水準を回復した。2006年以降で最長を記録した21年5月の33.9時間以下が続く。

チャート:週当たり平均労働時間は、短縮傾向が続く

総労働投入時間(民間雇用者数×週平均労働時間)は民間雇用者数の伸びが前月比で大幅増だったほか、週当たり労働時間も延びたため、前月比1.2%増と3カ月ぶりにプラスに転じた。平均時給の伸びが鈍化したが、労働所得(総労働投入時間×時間当たり賃金)は前月比1.5%増と増加トレンドを維持した。

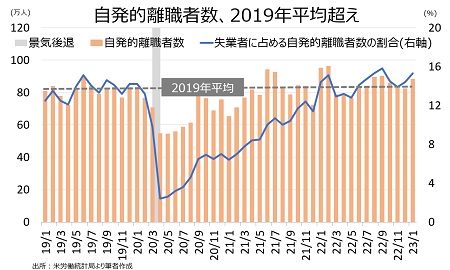

失業率は3.4%と、市場予想の3.6%及び前月の3.5%を下回り1969年5月以来の低水準を記録した。家計調査の人口推計も修正したため前月分の数値とは連続性がないものの、失業者が前月比で減少した一方で就業者が増加し失業率の低下を誘った。ただし、自発的離職者数は4カ月ぶりに増加し、自発的離職者数に占める失業者の割合は15.3%と4カ月ぶりの水準へ戻した。

チャート:自発的離職者数は前月比7.2%増の88.4万人と、4ヵ月ぶりに増加した。失業者に占める自発的離職者数の割合は15.3%と、4ヵ月ぶりの水準。

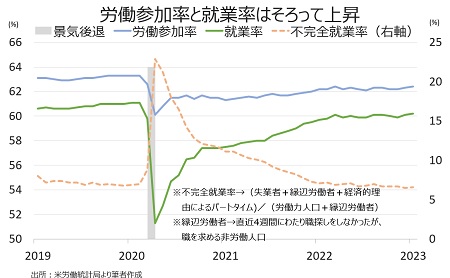

労働参加率は62.4%、前月の62.3%を上回り2020年3月以来の高水準だった22年8月の水準に並んだ。なお、コロナ感染拡大直前の20年2月は63.4%である。

就業率は60.2%と前月の60.1%を上回り、2020年2月(61.1%)以来の高水準となった。ただし、コロナ感染拡大直前にあたる20年2月の61.2%に距離を残す。

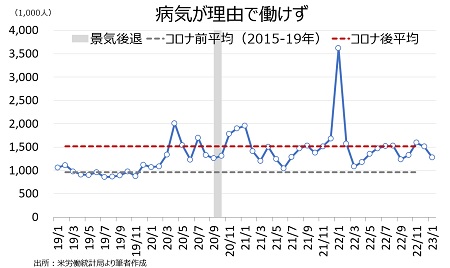

また今回、雇用増加を支えたのは「病気が理由で働けない」とする人々が減少したことが一因と考えられよう。1月は前月比23万人減(2カ月連続で減少)の128万人で、過去2カ月間の労働参加率の改善と整合的だ。

チャート:「病気が理由で働けない」とする人々、コロナ禍後の平均以下に

足元、事業所調査(給与台帳ベース、NFPや平均時給、週当たり労働時間など、CES)と家計調査(聞き取り調査ベース、失業率や労働参加率など、CPS)の就労者数の乖離が続くが、今回はNFPが51.7万人増に対し、家計調査の就労者数は89.4万人増と2カ月連続でNFPを大幅に上回った。

チャート:家計調査の就労者数はNFPを大幅に上回る

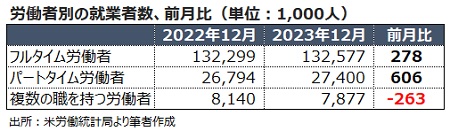

家計調査の就労者数を雇用形態別でみると、パートタイムが増加を牽引しただけでなく、フルタイムが27.8万人増と過去半年間のトレンドに反し2022年5月以来の力強い伸びを達成した。一方で、複数の職を持つ者は3カ月ぶりに減少した。

チャート:パートタイムと複数の職を持つ者が増加、肝心のフルタイムは減少傾向続く

チャート:フルタイムの雇用増、1月は22年5月以来の高い伸び

かつてイエレン米連邦準備制度理事会(FRB)前議長のダッシュボードに含まれ、「労働市場のたるみ」として挙げた1)不完全就業率(フルタイム勤務を望むもののパートタイムを余儀なくされている人々、縁辺労働者、職探しを諦めた者など)、2)賃金の伸び、3)失業者に占める高い長期失業者の割合、4)労働参加率――の項目別採点票は、以下の通り。

1)不完全就業率 採点-△

経済的要因でパートタイム労働を余儀なくされている者などを含む不完全就業率は6.6%と、1994年の統計開始以来で最低を更新した前月の6.5%を上回った。

2)労働参加率 採点-〇

労働参加率は62.4%と、前月の62.3%から上昇し20年3月以来の高水準だった22年8月の62.4%に接近した。なお、金融危機以前の水準は66%オーバーだった。

チャート:不完全就業率は過去最低水準から上昇、労働参加率と就業率は改善

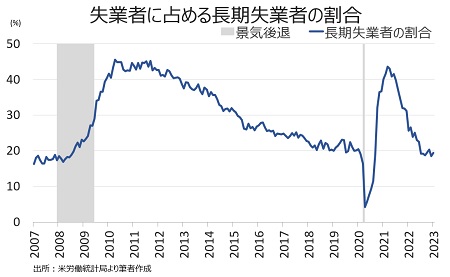

3)長期失業者 採点-×

失業者とは、①失職中、②過去4週間に職探しを行なった、③現在、勤務が可能――の3条件を満たす必要がある。失業期間の中央値は9.1週と前月の8.9週から延びた。27週以上にわたる失業者の割合は19.4%と、2020年8月以来の低水準だった前月の18.3%を上回った。

チャート:長期失業者が全失業者に占める割合は、2020年8月以来の低水準

4)賃金 採点-×(インフレ抑制の観点では〇)

今回は前月比0.3%上昇し、前月の0.4%を下回った。前年比は4.4%と2021年8月以来の低い伸びだった。生産労働者・非管理職(民間就労者の約8割)の平均時給は前月比で0.2%。前年比は5.1%上昇し、21年6月以来の5%割れが迫った。

(カバー写真:The White House/Flickr)

Comments

米1月人員削減予定数は3カ月連続で倍増、企業の6割は今年のリストラを計画 Next Post:

米1月雇用統計:黒人労働者、失業率や労働参加率の改善を主導