FOMC Minutes Show Officials Are Skeptical Of Yield Curve Control.

7月28〜29日開催の米連邦公開市場委員会(FOMC)議事要旨が8月19日、公表された。同会合では経済金利見通しを元に2022年末までのゼロ金利政策維持、月1,200億ドルの量的緩和のほか、緊急貸出制度の継続を決定。一方、新型コロナウイルス感染者が再び増加するなかで、足元の経済指標が示すように回復ペースが鈍化しつつあると指摘した。その上で、引き続き経済回復や二大目標の達成を支援する観点から、緩和的な政策の必要性が指摘された。

また、追加緩和策としてイールドカーブ・コントロール(YCC)については否定的な見解が優勢となり、早々に導入する可能性が一段と後退した。なお、6月FOMC議事要旨では6つの問題を指摘したが、今回は概して3点をコストとして取り上げた。

フォワード・ガイダンスの採用も協議したが「いずれかの時点(at some point)」で必要とする程度で、こちらも導入に急いでいない様子が浮かび上がる。ただし、コロナ禍以前は6月半ばに公表される予定だった“長期的な目標と金融政策戦略”については、前回FOMC議事要旨の通り、引き続き公表が近い方針を示した。詳細は以下の通り。

〇金融政策戦略、コミュニケーションの手段などに関する協議

・引き続き“長期的な目標と金融政策戦略”の変更をめぐり協議、参加者は金利水準の低下を始め米国、海外のディスインフレ環境など過去10年間の経済ファンダメンタルズの変化を受け、金融政策の枠組みの見直しに基づき、透明性と説明責任を高めるため調整すべきとの見解で一致。

・雇用の最大化と対称的なインフレ2%という二大目標の達成に有用。

〇金融政策について

<ゼロ金利>

・経済が(コロナ禍など)足元の動向を乗り越え、雇用の最大化と物価安定を達成できる道筋に戻ると確信するまで、0~0.25%のFF金利誘導目標を維持することが適切と判断。

<量的緩和>

・家計と企業の信用フローを支援するため、米国債と住宅ローン担保証券の買い入れペースを維持すべきと判断。

<追加緩和の必要性、フォワード・ガイダンス、イールドカーブ・コントロール>

・参加者は概して、過去数カ月の政策が多大な緩和を与えたと認識、一部(several)の参加者は委員会の資産買い入れが政策的に緩和効果を与えていると指摘。

・不確実性の高まりを受け、一部の参加者は追加緩和が経済回復と物価が2%へ回帰する上で必要との考えを表明。

・複数(some)の参加者は、労働市場の改善を進める上で力強い財政支援が必要と唱えた。

・今後の政策をめぐり、一部の(a number of)参加者はFF金利誘導目標の道筋をめぐり、いずれかの時点(at some point)で、さらなる透明性が必要と指摘。こうした参加者は、目標達成型(outcome-based)のフォワード・ガイダンスを取り上げ、カレンダー型(calendar-based)にも言及した。

・目標達成型のフォワード・ガイダンスの導入をめぐり、様々な参加者は物価や失業率に紐づける案のほか、両方を組み合わせるアイデアのほか、カレンダー型と混ぜた手法を披露した。

・資産買い入れをめぐっても、多くの参加者はコミュニケーションの枠組み作りが適切な可能性があると指摘。

・一部の(a number of)参加者は、広範な政策の枠組みとして“長期的な目標と金融政策戦略”の取りまとめることが、将来の政策行動とコミュニケーションを示す上で有用とみなした。

・参加者の大半(a majority of)は、イールドカーブ・コントロール(議事要旨ではyield caps and targets)をめぐり金融政策手段として言及。ただしフォワード・ガイダンスが高く信用され、長期金利は既に低水準にあるため、足元の環境ではわずかな恩恵(modest benefits)しか与えないと判断した。

・多くの参加者はイールドカーブ・コントロールをめぐる潜在的なコストを指摘、①保有資産の急速な膨張、②困難となりうるイールドカーブ・コントロールの終了とそれに絡むコミュニケーション、③FF金利をめぐるフォワード・ガイダンスとの兼ね合い――などを挙げた。

・多くの参加者はイールドカーブ・コントロールが現状で保証されないと判断、ただし状況が大いに変化した場合の政策手段の一つとして認識。

・数人の(a couple of)参加者は、イールドカーブ・コントロールが資産買い入れのフォワード・ガイダンスを補強し、金融政策の道筋をめぐる市場の予想が逆に動いた場合に保険を与えると言及したほか、二大目標を達成する上で必要な資産買い入れ規模を抑制する手段になると指摘した。

〇経済への影響について

(経済全般)

・参加者は、引き続き新型コロナウイルス感染拡大が全米及び世界中人々に多大な困難をもたらしたと認識した。

・経済活動と雇用は急低下を経て足元数カ月で幾分回復したが、年初の水準を大幅に下回る。

・弱い需要に加え油価が低迷しており、物価を押し下げている。

・経済支援策のほか、家計や企業の信用の流れを支援する枠組みを背景に、金融環境は改善。

・参加者は、経済の道筋がウイルス次第であり、非常に不確実性が高いとの見解で一致した。

・個人消費は、経済活動の再開や景気刺激策(CARES法)が所得を支え回復、参加者はコロナ禍での落ち込みの半分を回復したと認識。

・クレジットカードの取引やスマートフォンで測定できる人の移動など、発表頻度の高い経済指標をみると、個人支出は足元で鈍化したもよう。

・参加者は、旅行や娯楽など一般消費財の家計支出がしばらく抑制され、回復のペースを妨げると予想。

・個人消費の大幅な回復に対し、企業活動はそれほど改善せず、企業は高い不確実性とリスクを報告していた。

・企業はサプライチェーンのほか、閉鎖や再開、雇用確保などの問題に直面し、複数(some)の参加者は中小企業が特に深刻と指摘。

・短期的な財政支援は不確実で、設備投資は引き続き抑制されると予想。

・金融政策と財政政策は、企業活動を支援する上で重要な役割を担う。

・経済の道筋はウイルスに大きく依存しており、公共衛生上の危機は経済活動を大いに押し下げている。

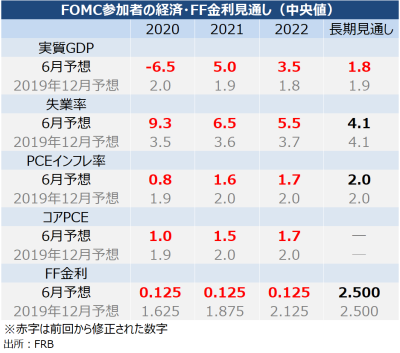

チャート:6月FOMCの経済・金利見通し

(労働市場)

・多くの参加者は、雇用増加のペースが5~6月は力強かったものの、鈍化した可能性があると指摘。感染者の増加が一部の企業の再開を遅らせ、再度閉鎖を余儀なくされた影響が及んだため。

・参加者は、労働市場がコロナ以前の水準を回復するには長い時間を要すると強調。3~4月に約2,200万人の雇用喪失を確認したが、5~6月に3分の1を回復した程度。

・参加者は、労働市場の一段の改善に広範にわたる持続的な企業活動の再開が必要との見解で概して一致、ウイルス感染拡大を制限する衛生対策の有効性次第である。

・コロナ禍において低賃金のサービス部門職に打撃が集中し、こうした職に従事するのはアフリカ系アメリカ人、ヒスパニック系、女性が多くを占める。

・CARES法の一部(失業保険の拡充)が期限切れを迎え、追加的な措置が家庭を支援する上で重要。

(物価)

・参加者は概して、サプライチェーン途絶に伴う物価上昇をパンデミックの影響による需要の落ち込みが相殺するとし、全般的にディスインフレ下にあると判断。

・PCEは前年比で2%割れの推移が続くと予想、数人(a few)の参加者は長期的に2%割れが続くリスクを懸念。

・参加者は、非常に高い金融緩和策が長期的に物価目標2%を回復する上で必要との認識を表明した。

(スタッフの経済見通し)

・米4~6月期実質GDP成長率の見通しを6月から上方修正、経済指標の改善が背景だが、経済活動は過去最悪。

・下半期の成長は前回予想以下へ、6月以降のコロナ感染拡大動向を受け各州が経済活動再開を一時停止したほか、週次の経済指標が弱含みしたため。

・新型コロナウイルスが及ぼす影響をめぐる不確実性は引き続き極めて高く、異例の変化を受け経済がどのように進展するか評価することは非常に困難。

・より悲観的な見通しが基本シナリオより妥当と判断、この予想には年内のコロナ感染拡大に加え社会活動の厳格な対応などが含まれ、来年には実質GDPが下振れし、失業率は上昇、物価には下方圧力が加わる見通し。

(金融市場)

・一部の(a number of)参加者は金融安定をめぐる様々な潜在リスクを指摘、銀行やその他の金融機関は多大なストレス環境下にあり、仮にコロナ感染拡大や経済活動の負の影響が実現すれば特に問題。

・コロナ禍で非金融企業の債務は非常に高い水準にあり、支払い能力のリスクを強める。

・向こう数年にわたって米国債が増発される見通しで、市場機能に与える影響につき懸念あり。

・一部(several)の参加者は、ストレステストや増配の制限などの一連の行動により、銀行の耐性確保に有用と判断。数人(a couple of)の参加者は、増配の制限などの措置を(9月末以降も)継続すべきと主張したが、一部は時期尚早との認識を示した。

(カバー写真:Federalreserve/Flickr)

Comments

コロナ禍での米国の“新常態”、都市を離れるミレニアル世代 Next Post:

FOXニュースが視聴者数で王座を堅持も、CNNが猛追