Q4 Household Debt Hits Another Record, While Mortgage Originations Fall.

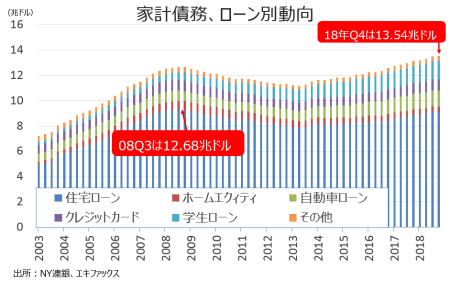

ニューヨーク地区連銀が発表した調査によると、2018年10~12月期の全米家計債務残高は13兆5,440億ドルだった。今回は前期比160億ドル増加(0.2%増)し、8期連続で2008年7~9月期の12兆6,800億ドルを超え過去最高を更新。活発なデレバレッジ(=借入の返済)が収束した2013年4~6月期の11兆1,500億ドルからは、21.2%上回る。

家計債務は住宅ローンとホームエクイティ・ローンが減少した程度で、他は全て増加。

住宅部門と非住宅部門の内訳は、以下の通り。

・住宅ローン→9兆1,240億ドル(前期比160億ドル減と2016年1~3月期以来の減少、前年比2,420億ドル増)

・ホームエクイティ→4,120億ドル(前期比100億ドル減と5期連続で減少、前年比320億ドル減)

・非住宅関連債務→4兆100億ドル(前期比600億ドル増、前年比1,900億ドル増)

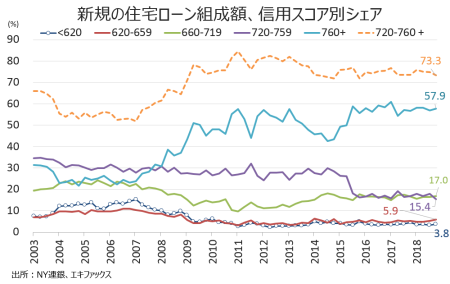

住宅ローン債務残高は、2008年10~12月期以来の高水準となった9兆1,400億ドルから小幅に減少した。借換を含む新規住宅ローン組成額は4,015億ドルと、2016年1~3月期以来の低水準となったが、期初の米金利上昇のほか米株安による逆資産効果に加え、政府機関閉鎖に伴う低所得者層ローン審査・承認の遅延が影響した可能性がある。なお、第2弾の利上げ前に駆け込み需要に支えられた2016年末は6,170億ドル増加し、2007年7~9月期以来で最大を記録。一方で、テーパリング終了を意識した2014年4~6月期は2,860億ドルと、2000年以来で最低を記録していた。

住宅ローンの新規組成額のうち、73.3%が優良プライム層である720点以上となり、2015年10~12月期以来の低水準だった。2015年12月から9回の利上げを行う過程で、信用スコア620点以下のディープ・サブプライム層は3.8%と、1年ぶりの水準に上昇。ただ毎年、年末に上昇する傾向があり、前年同期は4.5%へ跳ね上がっていた。今回の上昇が基調を表すとは言い難い。住宅ローンの信用スコア中央値は758点と、3期ぶりの低水準だった前期と変わらず。なお2003年以降で優良プライム層である720点以上の最高は2012年4~6月期の82.5%、最低は2007年1~3月期の51.8%となる。

住宅ローン組成額の信用スコア別シェアでは、720点以上のシェアが低下も低信用が上昇も。

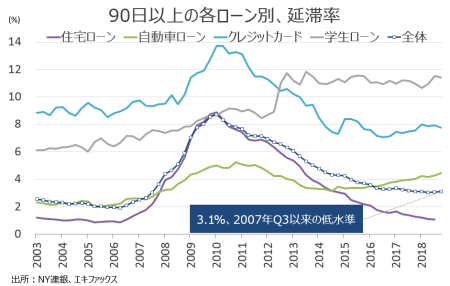

90日以上の延滞率は住宅ローンで1.10%と前期と変わらず、2006年7~9月期以来の水準を保った。ホームエクイティも前期通り、1.2%と2007年7〜9月期以来の低水準だった。

なお住宅ローン組成額が持ち直すなか、大手銀の住宅ローン組成額は前期比で減少した。住宅ローン融資最大手の米銀ウェルズ・ファーゴは前期比で17%減と2期連続で減少したが、前年同期比では28%増の380億ドルと2期連続で増加した。JPモルガン・チェースは前年同期比30%減の172億ドルと8期連続で前年比マイナスとなったほか、前期比でも24%減と大きく落ち込んだ。

非住宅関連債務、主な内訳は以下の通り。

・自動車ローン→1兆2,740億ドル(前期比90億ドル増、前年比530億ドル増)

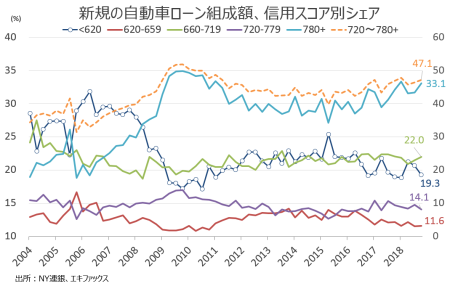

→ローン残高は31期連続で増加した結果、過去最高を塗り替えた。自動車ローン組成額は1,443億ドルと、ハリケーン”カトリーナ”が直撃した2005年7〜9月期以来の高水準を記録した前期の1,576億ドルを下回った。

新規の自動車ローン組成のうち、信用スコア620点(低信用で返済能力が乏しいサブプライム層)以下の割合は19.3 %と、2010年10~12月期以降で2番目の低さとなった。信用スコア中央値は710点と、前期の704点を超え2010年10~12月期以来の高いレベルに達した。参考として、2004年以降でサブプライム層のシェア最高は2006年4~6月期につけた31.8%、最低は2010年7~9月期の17.1%となる。90日以上の延滞率は4.5%と、2012年1〜3月期以来の高水準だった。

なお自動車ローン貸出残高で米銀1位のJPモルガンの自動車ローン組成額は前年同期比15%減の70億ドルに。前期比では14%減とそれぞれ2期連続で減少した。反対に2位のウェルズ・ファーゴは前年同期比10%増の47億ドルと、2期連続で増加した。前期比では、1%減と減少に転じた。

自動車ローン組成額のシェア、低信用が軒並み低下。

自動車以外の主なローン動向は、以下の通り。

・クレジットカード→8,700億ドル(前期比260億ドル増、前年比360億ドル増)

→ローン残高は、2008年10〜12月期以来の高水準。90日以上の延滞率は7.80%と前期の7.90%を下回った。なお、過去最低は2016年7〜9月期の7.08%である。

・学生ローン→1兆4,570億ドル(前期比150億ドル増、前年比790億ドル増)

→ローン残高は、前期に続き過去最高を更新した。90日以上の延滞率は11.4%と、2015年10~12月期以来の水準へ上昇した前期(11.5%)と、ほぼ変わらなかった。

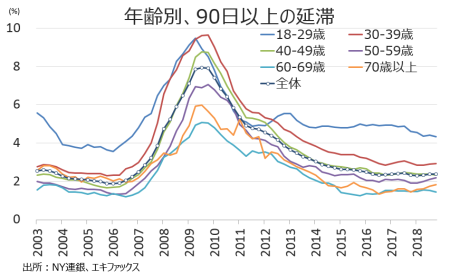

家計債務全体での90日以上の支払い延滞率は前期と変わらず3.10%と、2007年4~6月期の低水準を遂げた2018年4~6月期の3.04%に近い。残高全体に占める90日その他を含めた延滞そのものの割合は全体で4.6%となり、2006年7~9月期以来の低水準だった2018年4~6月期の4.5%に接近した。

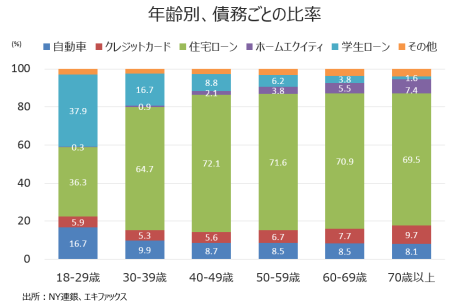

家計債務残高を年齢別比率でみると、60~69歳が2.1%と2003年以降で最大を更新したほか、70歳以上が1.1%と同年以降で2番目の高水準となった。40歳以上も小幅ながら上昇。逆に18~29歳は0.85%、30~39歳は2.654%とそれぞれ前期から低下した。

年齢別の債務シェアは、以下の通り。40歳以上は引き続き住宅ローンが約7割を占め、高齢者ほど完済が近い事情からホームエクイティ・ローン比率が上昇する傾向に変わりはない。

年齢別の延滞率は、金融危機前より高いものの全般的に低位を維持した。

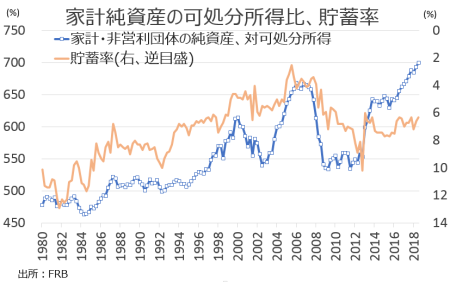

――家計債務は、8期連続で金融危機のさなかに記録した過去最高を更新しました。一方で、家計債務の可処分所得比率は、2018年Q3まで依然として低い状況です。従って家計資産の増加を踏まえれば、足元の債務拡大はそれほど問題ではないと考えられます。家計純資産の家計所得比をみても、2018年7~9月期に700%と過去最高でした。貯蓄率が低下する一因は、資産の増大が挙げられます。

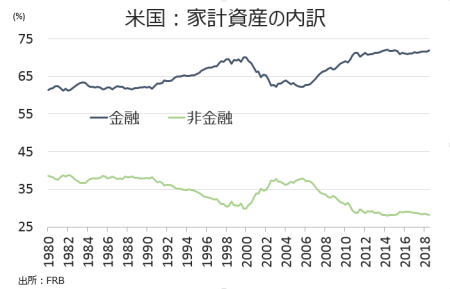

家計資産の内訳をみても、金融資産が71.9%と過去最大水準近くにあります。

民主党上院幹部まで自社株買いを問題視するように、資産効果は持つ者をさらに豊かにさせてきたといっても過言ではありません。2016年に大統領選に出馬したルビオ上院議員まで自社株買いの制限案を提示したことを踏まえると、共和党の中道派が乗じる可能性も見過ごせません。上院の共和党議席数は52議席と2議席リードする程度である点にも、留意したい。しかも政府機関閉鎖中、上院では民主党つなぎ予算案に6名の共和党議員が賛成にまわっていました。

その6名とは、以下の通り。

・ミット・ロムニー(ユタ)

・ラマー・アレクサンダー(テネシー)

・スーザン・コリンズ(メイン)

・コリー・ガードナー(コロラド)

・ジョニー・アイザックソン(ジョージア)

・リサ・マコウスキー(アラスカ)

このうち、コリンズ議員とマコウスキー議員はオバマケア代替案移行に反対にまわるなど、中道派としての実績を残しています。両議員が自社株買いでも反旗を翻すか、注目です。

(カバー写真:Image Genie/Flickr)

Comments

米12月求人数は過去最高も、離職者数は4ヵ月連続で減少 Next Post:

米1月CPI、エネルギーが大幅低下し前月比3ヵ月連続で横ばい