Beige Book Shows Growing Fears That The U.S. Heading Into A Recession.

米連邦準備制度理事会(FRB)が6月1日に公表したベージュブック(4月前半から5月後半まで)によると、米経済活動をめぐる表現は「大半はわずかにあるいは緩慢に拡大し、4地区連銀はゆるやかな成長を報告、4地区連銀は前回より明確に鈍化した」となった。前回の「ゆるやかなペースで拡大した」から、下方修正。さらに、見通しをめぐり「 8地区連銀の回答者は将来の成長への期待が剥落した報告、3地区連銀の回答者は特に景気後退への懸念を表明した」と明記された。前回の「足元の地政学的動向や物価上昇が、成長見通しを曇らせた」から楽観度が著しく後退し、むしろ悲観的に傾きつつあることが分かった。

何より、今回は景気後退懸念の文言が増えている。フィラデルフィア地区連銀がまとめた今回の詳細は、以下の通り。

<総括:経済全般、見通しのセクション>

・12地区連銀は前回から経済成長を続け、大半はわずかにあるいは緩慢に拡大、4地区連銀はゆるやかな成長を報告、4地区連銀の成長ペースは前回より明確に鈍化した。

・8地区連銀の企業は将来の成長への期待が剥落した報告、3地区連銀の回答者は特に景気後退への懸念を表明した。

<製造業活動、個人消費、不動産市場、見通し>

・大半の地区で製造業活動が拡大した。

・個人消費は、消費者が価格上昇に直面するにつれ、幾分の軟化が示された。

・不動産業者は、買い手が価格高騰と金利上昇に直面するなか、弱まりを確認した。

・企業は最大の困難として労働市場を挙げ、続いて供給制約を指摘した。

・金利上昇を始めインフレ高進、ロシアによるウクライナ侵攻、北東部での新型コロナウイルス感染者増加に伴う供給制約などが家計と企業の支出に影響を与える懸念材料として挙げられた。

↓

前回

・複数の地区では採用や雇用確保で困難がみられるものの、緩やかに増加した。

・個人消費は、新型コロナウイルス感染者が減少するなか、小売や非金融サービス部門で加速した。

・製造業の活動は全体的に堅調だが、供給網の問題を背景とした受注残や労働市場のひっ迫、仕入れ価格の高止まりが、需要に応じようとする企業に困難をもたらした。

・自動車販売は引き続き在庫薄を受けて限定的だった。

・商業不動産の活動は緩慢に加速、オフィスの空室率は低下し小売活動が強まった。

・住宅不動産市場は引き続き強い需要を確認したが、在庫は不足した。

・農業はまちまちで、農家は穀物価格の上昇に支えられた半面、一部の地区では干ばつが問題となったほか仕入れ価格の上昇が利鞘を圧迫した。

<雇用、賃金>

・大半の地区は雇用が小幅または緩やかに増加し、全ての地区は労働市場のひっ迫を報告した。

・ある地区は雇用の増加ペースの明確な鈍化を報告、海岸沿いの地区のいくつかの企業で採用凍結や市場の逼迫が緩和され始めた兆候を確認した。

・しかし、労働者不足により多くの企業は依然として生産能力以下の稼働を余儀なくされた。

・これに対応するため、企業は自動化の導入、労働時間など仕事における柔軟性の向上、賃金の引き上げを継続的に行った。

・大半の地区で、企業は力強い賃金の伸びを報告し他の大半の地区はゆるやかな伸びを報告した。

・しかし、数地区では、賃金上昇は横ばいか減少傾向にあると指摘した。

・さらに、全米の企業が来年さらに賃金が上昇すると予想する一方で、ある地区では、企業の予想賃金上昇率が2四半期連続で下落したという。

↓

前回

・雇用はゆるやかに増加した。

・労働需要は全米、産業全体で引き続き力強かった。

・しかし、雇用は人材不足により雇用は抑制されたが、一部の地区では労働者不足の状況が改善した。

・多くの企業は離職率の上昇を報告、労働者は高い賃金と働き方の柔軟性を求めて転職していったという。

・高い労働需要により賃金の伸びが加速したため、転職しやすい環境となった。

・インフレ圧力も賃金加速の一因となったが、賃金上昇は広範に及ぶ人手不足の解消につながらなかった。

・しかし、複数の報告によれば、力強かった賃金上昇ペースは鈍化し始めた。

<物価>

・大半の地区で、特に仕入れ価格について力強いあるいは活発な価格上昇が報告された。

・2地区では、この急激なインフレは継続的なトレンドであると指摘。

・しかし、3地区では、自社の商品またはサービスの価格上昇が全体的(フィラデルフィアの企業全体)、または一部の業種(ボストンの中古車、リッチモンドの製造業)で幾分ゆるやかになった動きを確認した。

・約半数の地区では、多くの企業が価格決定力を維持し、燃料サーチャージなどでクライアントや消費者にコスト転嫁していることが確認された。

・しかし、半数以上の地区が、購入量の減少や安価なブランドへの切り替えなど、顧客からの反発を報告した。

・2地区では販売価格の前倒し上昇率は4〜5%だが、1地区では2四半期連続で予想が引き下げられたしたという(※フィラデルフィア、賃金の文言登場回数で後述)。

↓

前回

・インフレ圧力は前回に続き根強く、企業は急速に上昇する仕入れコストを消費者に転嫁し続けた。

・地区ごとの企業、特に製造業では、原材料費、輸送費、人件費の急激な上昇を指摘した。

・複数の地区で、ロシアのウクライナ侵攻に伴うエネルギー、金属、農産物の価格高騰が報告され、中国でのコロナ感染拡大に伴うのロックダウンが供給網の混乱を悪化させたとの指摘もあった。

・仕入れ業者が契約条件を柔軟に活用した、あるいは価格表示を24時間以内に限定したとの報告が少数ながら確認された。

・旺盛な需要により、例えば運賃や航空運賃の燃料サーチャージを通じ、企業は仕入れコストの上昇を顧客に転嫁することができた。

・しかし、いくつかの地区では、物価の上昇が売上にマイナスの影響を与えたと指摘した。ほとんどの地区で、企業は今後数ヵ月にわたり、インフレ圧力が続くと予想した。

<経済活動に関するキーワード評価>

経済活動の表現に関するキーワードの登場回数は、経済活動の表現が下方修正されたように「拡大(increased)」や「安定的」など明るい文言が減少した。何より「弱い(weak)」、「低下(decline」、「減退(decrease)」などネガティブな表現が増加。「景気後退(recession)」の言葉も11回を数え、前回を上回った。「不確実性(uncertain)」の登場回数が減少したとはいえ、経済活動の弱まりが明らかになりつつある様子を映し出したと言えよう。詳細は、以下の通り。

「拡大(increase)」→211回<前回は227回

「力強い(strong)」(注:強いドルの表現を除く)→88回<前回は101回

「ポジティブ(positive)」→9回>5回

「ゆるやか(moderate)」→63回<前回は72回

「緩慢、控え目など(modest)」→46回=前回は46回

「安定的(stable)」→7回<前回は9回

「弱い(weak)」→22回>前回は6回

「低下(decline)」→35回>前回は20回

「減退(decrease)」→25回<前回は10回

「不確実性(uncertain)」→18回<前回は29回

「景気後退(recession)」→11回>前回は4回

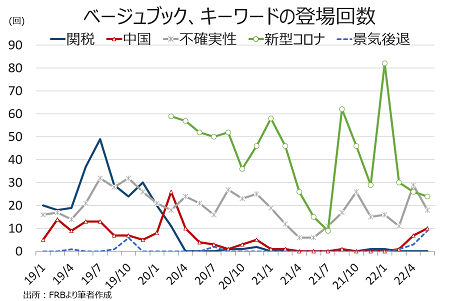

<関税、中国、不確実性、新型コロナなどのキーワード評価>

キーワード別動向をみると、中国のロックダウンなどの影響を受け「中国」(前回:7回→10回)に加え、「景気後退」(前回:3回→9回)の文言の登場回数が増加した。その他、「強いドル」が1回登場した。なお「ウクライナ」は10回と、初めて使われ37回を数えた前回から急減した。

チャート:キーワード別、登場回数

<その他のキーワード評価>

〇不足

ロシアのウクライナ侵攻や中国のロックダウンが問題視された割りに、「不足」との言葉は今回40回と前回の52回を下回り21年4月以来の水準に減少した。ベージュブックの内容の通り、米5月ISM製造業景況指数は仕入れ価格と入荷遅延が低下した。受注残は小幅に上昇したものの、2021年上半期の60超えを下回った。供給制約問題は、2021年秋で一旦ピークアウトした感がある。

チャート:「不足」の登場回数は、今回40回

チャート:ISM製造業景況指数、供給制約を示す項目にピークアウト感

〇「中国」

「中国」に言及した地区連銀は6行と、前回と変わらず。ただし回数は10回と、前回の6回を上回った。北京でも規制が強化されたため、一段の供給制約リスクしたと言えよう。

・ボストン地区連銀 2回>前回はゼロ

→(総括)製造業活動は幅広い結果を報告、いくつかの企業は欧州や中国の需要軟化の打撃を受けた。

→(製造業)2社は海外売上の軟化を経験し、ウクライナ戦争と中国ロックダウンが影響した。

・クリーブランド地区連銀 2回>前回は1回

→(製造業)製造業の需要は前回の力強い伸びから軟化した。高インフレ、供給制約、人材不足、ウクライナ戦争、中国のロックダウンが経済見通しの不確実性を高め、いくつかの製造業顧客の発注を減少させた。

→(輸送)中国のロックダウンの影響で港湾都市の配送ニーズは減退したが、空輸の需要は力強さを保った。

・シカゴ地区連銀 1回=1回

→(設備投資)製造業と小売業者は中国のコロナ感染者急増により、供給制約が一段と悪化する可能性を懸念した。

・カンザスシティ地区連銀 1回>前回はゼロ

→(製造業)企業は、中国のロックダウンが仕入れ価格を押し上げ、供給制約問題を悪化させ、一部の消費財輸入業者は年内に納品される製品の注文を若干減らした。

・ダラス地区連銀 2回>前回はゼロ

→(製造業)製造業の見通しはネガティブで、地政学的リスクを始め中国のロックダウン、インフレ、供給制約を向かい風要因として挙げた。

→(非製造業サービス)空輸量は増加したが、中国発着分の出荷は鈍化した。

・サンフランシスコ地区連銀 2回>前回は1回

→(製造業)一部の企業は、中国主要都市でのロックダウンにより、供給制約や原材料価格値上がりの問題を悪化させるとの懸念を表明した。

→(農業)ドル高を始めウクライナ戦争、中国でのロックダウンの影響による輸送障害やコンテナ不足がさらに進行し、農産物の輸出は、厳しい状況となった。

〇「強いドル」

「強いドル」は今回2回登場、前述の通りサンフランシスコ地区連銀が中国の農作物の輸出に絡む問題として挙げたほか、NY地区連銀がNY市の観光状況をめぐりドル高やコロナ感染者の増加にも関わらず活況との文章で扱った。

〇「景気後退」

「景気後退」が登場した回数は9回と、前回の3回から増えた。そのうち1回は、全体の総括で使用され、地区連銀別では8回登場し3行と、前回の2行(ボストンとクリーブランド)を上回った。なお、景気後退として数えた対象はリセッションのリスクに関する言及のみで、景気後退水準などといったものはカウントしていない。

・ボストン地区連銀 4回>前回は1回

→(要約)夏の観光需要の見通しは明るかったが、多くの企業から楽観度が後退し景気後退懸念に覆われた。

→(総括)多くの企業が見通しに楽観的だったが、年末の景気後退を予想する声が増えた。

→(製造業)見通しはほとんど変わらずポジティブだったが、ウクライナ戦争が一部の企業に下方リスクを与え、ある企業は6ヵ月以内の景気後退入りの可能性が高いと回答した。

→(商業不動産)一部はFedの利上げが既に経済を鈍化させたと認識し、数社は年末までの景気後退を予想した。

・フィラデルフィア地区連銀 3回>前回はゼロ

→(要約)価格上昇と景気後退への恐れが、消費者と企業を慎重とさせた。

→(総括)雇用は緩やかに伸びたが、いくつかの企業は景気後退懸念から将来の人員を見直しに取り掛かった。

→(労働市場)多くの企業は景気後退懸念を抑えるべく、採用担当者は将来のニーズをより慎重に判断し、企業は可能な限り自動化を進めた。

・ダラス地区連銀 1回

→(エネルギー)エネルギー産業のセンチメントは慎重ながら楽観的で、企業は素材の入荷時間の一段の長さに加え、景気後退への懸念を強めた。

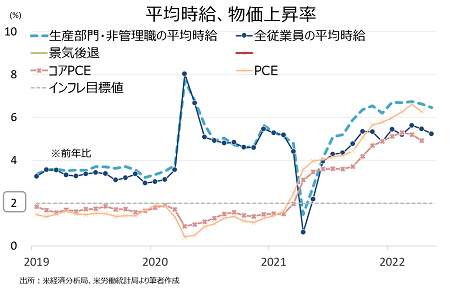

〇「賃金」

「賃金」のピークアウト、伸び鈍化を指摘した地区連銀は今回2行、前回の3行(ボストン、フィラデルフィア、アトランタ)を下回った。しかし、登場回数は前回の4回から7回に増えた。全体の総括が1回、地区連銀別では6回となる。なお、「賃金(wage)」との文言は84回登場、そのうちネガティブな表現は7回にとどまり、依然として「平均以上」、「迅速な」、「ゆるやかな」などの形容詞が多数派である。ミネアポリス連銀では観光・宿泊関連企業の半分上、建設業界は3分の1以上で賃金上昇ペースが5%超だったという。ダラス地区連銀では、耐久財関連工場の夜勤の時給が平均で27ドルと報告された。

・フィラデルフィア地区連銀 4回>前回は2回

→賃金と物価の上昇ペースは鈍化した。

→初任給を上げられない、上げようとしない企業は応募者が少なく、離職率が高いという報告を受けた。

→人材派遣を含む大半の企業は、賃金上昇ペースのゆっくりした弱まりを報告した

→企業は将来の賃金上昇ペースを鈍化させる見通しだ。

※なお、フィラデルフィア地区連銀は物価動向で2四半期連続で販売価格の予想が引き下げられた。

・サンフランシスコ地区連銀 2回>前回はゼロ

→賃金は上昇し続けたが、一部では頭打ちの前兆を確認した。

→西部山岳地帯の小売業は、賃上げを実施しても応募者数に大きな影響がないことに気づき賃上げを中止した。

チャート:米5月雇用統計、平均時給は高止まりとはいえ全体は2ヵ月連続で前月以下に

――以上、5月ベージュブックは全体的に景況感の下方修正に加え景気後退懸念の広がりを確認しました。特に「景気後退」の文言登場回数は、前回の2行(ボストン、クリーブランド)から3行(ボストン、フィラデルフィア、ダラス)に増えています。このうち、フィラデルフィアは賃金上昇ペースの鈍化や下落の見通しに言及。同地区連銀は鉄鋼産業が盛んなペンシルベニア州のほか、ニュージャージー州南部、デラウェア州を抱え、5月フィラデルフィア製造業景況指数は前月の17.6から2.6と、経済活動の影響がにじむ20年5月の水準へ急低下し、その影響が如実に表れた格好です。

全般的に物価や賃金の上昇ペースを確認しており、Fedが6月と7月に50bpの利上げを行う公算が大きいことに変わりありません。一方で、ベージュブックは建設や不動産市場を軸に、少しずつ米利上げの悪影響が現れ始め、見通しに影を落としつつあります。9月に50bp利上げを続けるかどうかは、9月13日発表の米8月CPIを含め経済指標次第であり、その前のジャクソンホール会合でメッセージを送ってくるのでしょう。

(カバー写真:elysiumcore/Pixabay)

Comments

米5月雇用統計:労働参加率の改善牽引役は女性と高齢者、物価高対応か Next Post:

バイデン政権、東南アジア4カ国に関税免除ー国防生産法も発動