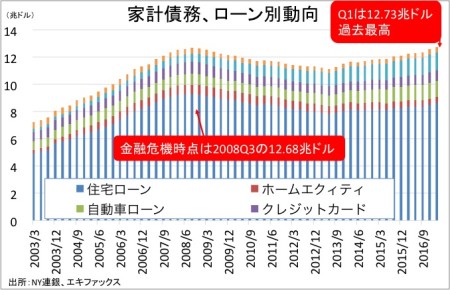

Household Debt Tops 2008 Peak, Auto Loan Delinquency Rises.

ニューヨーク地区連銀が発表した調査によると、1~3月期の全米家計債務残高は12兆7,300億ドルだった。今回は前期比1,490億ドル増加(1.2%増)し、2008年7~9月期の12兆6,800億ドルを超え過去最高を更新している。活発なデレバレッジ(=借入の返済)が収束した2013年4~6月期の11兆1500億ドルからは、14.1%も上回る。

家計債務、自動車ローンがけん引し増加トレンド。

住宅部門と非住宅部門の内訳は、以下の通り。

・住宅ローン→8兆6,300億ドル(前期比1,470億ドル増、前年比2,580億ドル増)

・ホームエクィティ→4,560億ドル(前期比170億ドル減と減少トレンドに回帰、前年比290億ドル減)

・非住宅関連債務→3兆6,400億ドル(前期比200億ドル増、前年比2,400億ドル増)

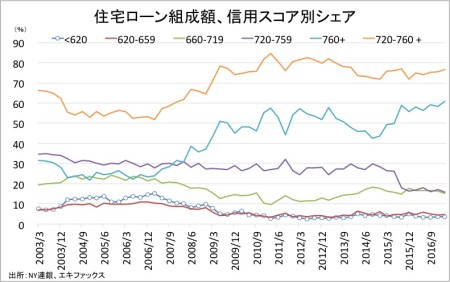

住宅ローン部門の8.48兆ドルは、2011年4~6月期以来の高水準となる。借換を含む新規住宅ローン組成額は4,910億ドルと、第2弾の利上げ前に駆け込み需要に支えられ2007年7~9月期以来で最大を記録した前期の6,170億ドルから減少した。なお2014年4~6月期は2,860億ドルで、2000年以来で最低を記録していた。

住宅ローンを借り入れた住宅購入者のうち76.7%が優良プライム層である720点以上で、前期の75.5%を超え2013年10~12月以来の高水準だった。利上げ局面という事情からか、銀行を中心に住宅ローンを融資する金融機関は優良プライム層を軸に狙いを定めているもようだ。上級銀行融資担当者調査では貸出に緩和寄りな姿勢が見受けられたものの、サブプライム層は対象外となっている可能性がある。なお2003年以降で最高は2012年4~6月期の82.5%、最低は2007年1~3月期の51.8%だった。

90日以上の延滞率は住宅ローンで1.67%と、2007年1~3月期以来の水準まで改善した前期の1.57%を上回った。ホームエクィティは逆に2.06%と前期の2.13%から低下、ただし2008年1~3月期以来で最低だった2016年4~6月期お1.96%から上向きつつある。

住宅ローン組成額のうち、優良プライム層が引き続き大勢を占める。

住宅ローン組成額が前期から減少した通り、銀行の住宅ローン組成額は以前ほどの勢いに乏しい。住宅ローン融資最大手の米銀ウェルズ・ファーゴは前年同期比±0%の440億ドルと増加トレンドを一服させ、JPモルガン・チェースも同±0%の224億ドルだった。

非住宅関連債務、主な内訳は以下の通り。

・自動車ローン→1兆1,700万ドル(前期比100億ドル増、前年比960億ドル増)

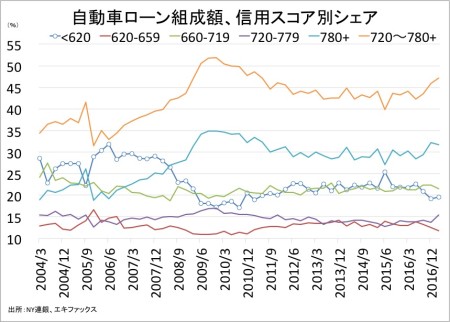

→ローン残高は24期連続で増加した結果、過去最高を塗り替えた。ただし上級銀行融資担当者調査の通り、自動車ローン組成額は1,320億ドルと前期の1,420億ドル以下にとどまり、2003年以降で4番目の高水準だった2016年7〜9月期の1,500億ドルから減少を続けている。

新規の自動車ローン組成のうち、信用スコア620点(低信用で返済能力が乏しいサブプライム層)以下と割合が19.6%と、前期の19.2%とほぼ変わらず2011年4~6月期以来の20%割れを示した。なお2004年以降で最高は2006年4~6月期の31.8%、最低は2010年7~9月期の17.1%となる。

90日以上の未払い率は3.82%と、前期の3.75%を超え2013年1~3月期以来で最高を示した。

銀行の自動車ローン組成額は、上級銀行融資担当者調査で明らかになった通り後退の兆しを見せた。自動車ローン貸出残高で米銀1位のJPモルガンの自動車ローン組成額は、前年同期比17%減の80億ドルと2期連続で減少。2015年3月にサブプライム層の融資に上限を設定した影響もあって、2位のウェルズ・ファーゴも同29%減の55億ドルと2016年Q2から前年比ベースで減少をたどり約5年ぶりの低水準を示す。

自動車ローン、サブプライム層(620点以下)のシェアは5年半ぶりの低水準。

自動車以外の主なローン動向は、以下の通り。

・クレジットカード→7,640億ドル(前期比150億ドル減、前年比520億ドル増)

→2009年10~12月期以来の水準へ拡大した前期から、減少に転じた。90日以上の延滞率は7.45%と、過去最低を記録した2016年7〜9月期の7.08%から2期連続で上昇している。

・学生ローン→1兆3,400億ドル(前期比340億ドル増、前年比830億ドル増)

→ローン残高は過去最高の記録更新を継続。90日以上の延滞率は10.98%と前期の11.17%から改善、2014年4~6月期以来の低水準だった2016年7〜9月期の10.9%に接近した。

家計債務全体での支払い延滞率(90日以上)は3.37%と、前期の3.30%を上回り2007年7~9月期の低水準を遂げた2016年7〜9月期の3.28%から上昇を継続。結果、1年ぶりの水準へ上向いた。残高全体に占める90日その他を含めた延滞そのものの割合は全体で4.9%と、2006年10~12月期以来の水準へ改善した前期の4.8%を小幅に上回った。

――家計債務が金融危機以来で最高を更新したことは、目下で個人消費が伸び悩みを見せている動きと整合的です。雇用が増加しつつあるものの賃金が伸び悩み、かつ生活感に近い消費者物価指数と平均時給の乖離が狭まり実質所得が縮小するなか、新車販売台数が4月連続で前年割れとなるのも致し方ないでしょう。さらに銀行の融資まで厳格化すれば、新車販売を軸に個人消費が鈍化してしまいます。折しもガソリン価格が直近で高止まり中で、そこへきて税制改革(減税)が遅れればカンフル剤不足で、個人消費に大幅改善の余地が狭まることでしょう。

(カバー写真:Emilio Labrador Follow/Flickr)

Comments

米4月住宅着工件数、5ヵ月ぶりの低水準も足元のレンジ上限を維持 Next Post:

トランプ米大統領の予算教書、自身の支持者に打撃も