FOMC:Cross-Currents Have Emerged, But Rate-Hike Will Go On.

12月18~19日開催のFOMCでは予想通り、FF誘導金利目標を25bp引き上げ2.25~2.50%に設定した。2015年から9回目の利上げを迎えた今回、声明文を「一段のゆるやかな利上げ」の文言を「幾分の(some)さらなるゆるやかな利上げ」に変更している。また、経済・金利見通しでは、2019年のFF金利予測中央値を始め、2020年、2021年、さらにFOMC参加者の中立金利とされる長期的金利見通しを下方修正した。2019年については年3回の利上げ見通しを2回へ引き下げた格好だ。また、パウエルFRB議長が記者会見で米景気の軟化に言及したように、声明文では世界経済と金融動向を注視する文言を追加している。一連の内容を受け、世界経済と金融市場に配慮した割に利上げ継続路線を確認したことから、金融市場は米株安・ドル安・米債高(金利低下)で反応した。今回の声明文の主な変更点とポイント、経済・金利見通し、パウエルFRB議長による記者会見の詳細は以下の通り。

【景況判断】

景況判断は「経済活動は、力強い(strong)ペースで拡大している」で変わらず

※7~9月期の実質GDP成長率・改定値は2期連続で3%超の成長となっただけでなく、10~12月期も好調な年末商戦を下地に潜在成長率の2%付近を上回るペースが見込まれるなか、文言を変更せず。

前回:「雇用の伸びは足元数ヵ月にわたり概して引き続き力強く、失業率は低下した」

↓

今回:「雇用の伸びは足元数ヵ月にわたり概して引き続き力強く、失業率は低水準を維持した」

※失業率は10~11月に1959年以来の低水準で推移。

企業と家計動向については「家計支出は力強い伸びを維持したが、企業の固定投資は年初の急速なペースからゆるんだ」で変わらず

※7~9月期GDP改定値では個人消費が好調続けたが、民間投資では在庫が押し上げたものの機器投資や構築物投資が鈍化。米10月耐久財受注や米11月鉱工業生産が示すように、設備投資は勢いが失われつつある。

物価については、9月と11月に続き「前年比ベースで、全体的なインフレと食品とエネルギーを除くコアインフレは2%近くで推移し続けている」で変わらず

※10月は消費者物価指数コアが鈍化、10月のコアPCEも3ヵ月連続で目標値2%以下に。

【統治目標の遵守について】

前回:「委員会は、さらなるゆるやかなFF金利目標レンジの引き上げが、経済活動の持続的な拡大、力強い労働市場の動向、中期的に委員会が対称的な目標としている2%近辺での物価に整合的と予想する」

↓

今回:「委員会は、幾分のさらなるゆるやかなFF金利目標レンジの引き上げが、経済活動の持続的な拡大、力強い労働市場の動向、中期的に委員会が対称的な目標としている2%近辺での物価に整合的と予想する」

※幾分(some)を追加、ドットプロットはこれに合わせ2019年の利上げ見通しを中心に下方修正。

【政策金利について】

FF金利誘導目標を25bp引き上げ、2.0~2.25%に設定すると発表。

前回:「経済見通しのリスクは、概して均衡しているように見える」

↓

今回:「経済見通しのリスクは概して均衡しているが、委員会は世界経済と金融動向を注視し、経済見通しへの影響を精査し続ける」

※ダウなど米株が年初来の上昇を打ち消し、原油先物が高値から40%近く急落し、VIX指数が2月以来の25台を超え、さらに追加関税措置もあって世界経済に減速懸念が浮上するなか、世界経済と金融動向を注視していくなどの文言を追加。

「FF金利の目標レンジを調整する時期と規模を決定する上で、委員会は最大限の雇用という目標と2%と対称的な物価の目標に照らし合わせ、経済動向の実勢と見通しを評価する」との文言は据え置き。

【票決結果】

票決は、1、3、5、6、8、9、11月に続き8回連続で全会一致。今回から、11月26日に就任したボウマンFRB理事が投票メンバーに入ったため、参加者は17名へ増えた。輪番制である地区連銀総裁からは今年、クリーブランド連銀のメスター総裁、リッチモンド連銀のバーキン総裁、アトランタ連銀のボスティック総裁のほか、前回に続きタカ派で知られるカンザスシティ連銀のジョージ総裁が加わった。今年の投票メンバーでサンフランシスコ連銀総裁だったウィリアムズ氏が、FOMCの副議長で常任投票メンバーであるNY連銀総裁職に横滑りしたための措置。なお2017年の地区連銀総裁の投票メンバーはシカゴ連銀のエバンス総裁、フィラデルフィア連銀のハーカー総裁、ダラス連銀のカプラン総裁、ミネアポリス連銀のカシュカリ総裁。投票結果は同年1月、5月、7月、9月、11月の5回で全会一致だったが、同年3月と同年6月にミネアポリス連銀総裁1人が据え置きを求め反対票を投じ、同年12月はミネアポリス連銀総裁にシカゴ連銀総裁が加わった格好である。

【経済・金利見通し】

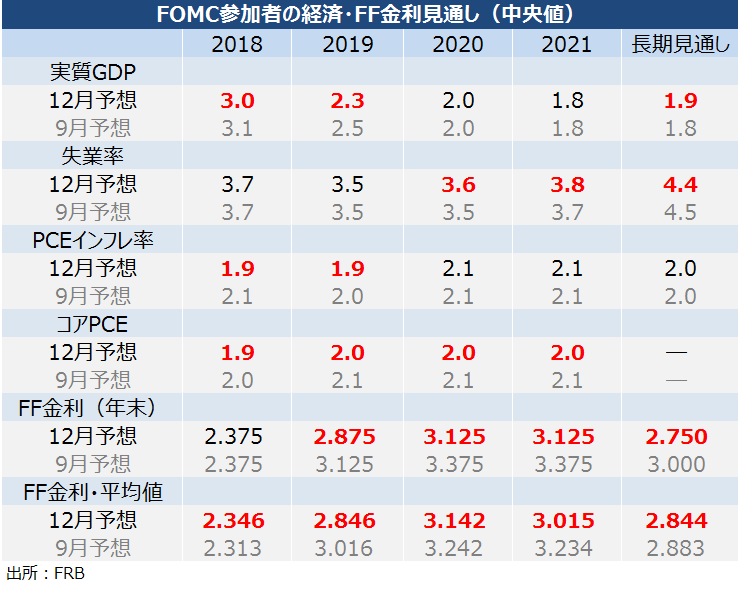

経済見通しは、足元の経済指標を受けて成長見通しにつき2018年と2019年を引き下げた半面、長期的見通しは引き上げた。2020年と2021年をやや弱い方向に修正しつつ、長期的見通しはやや楽観的な見通しとなり、成長見通しと修正時期は異なるものの、同じ方向性を示す。コアPCEは2018年、2019年、2020年、2021年全て引き下げた。

成長、失業率、物価そろって引き下げ(前回より弱い方向に修正)も、成長と失業率の長期的見通しは楽観的な見方の強まりを示唆。FF金利見通しを下方修正しており、利上げ見通し巻き戻しを通じた景気下支え効果を加味した可能性がある。

*赤字は、今回修正された箇所。

(作成:FRBよりMy Big Apple NY)

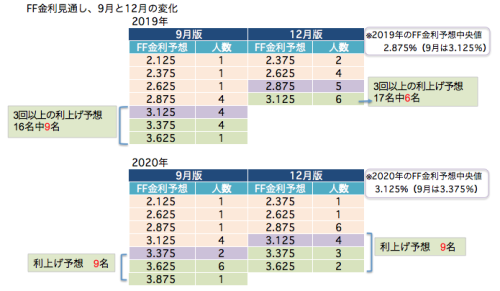

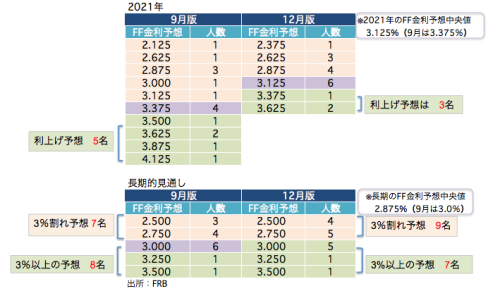

FF金利見通しのドット・チャートは、2018年を除き全て下方修正。2019年の見通しが3回へ引き下げられたためで、2020年は前回に続きあと1回の利上げ予想で維持した。2021年も、前回に続き2020年からの据え置きを見込む。長期見通しは、前回の3.0%から2.750%へ下方修正された。なお、セントルイス連銀のブラード総裁は長期見通しを提出しない提出していないため、長期的見通しのみの提出者は16名となる。

【パウエルFRB議長の記者会見、質疑応答の抄訳】

●経済見通しについて

→(9月FOMC以降、米経済には)幾分の逆流が発生(cross-currents have emerged)している。

→力強い経済と健全な成長見通しにも関わらず、成長の軟化を示唆する(we have seen developments that may signal some softening)予兆を確認している。その背景として、1)海外経済の減速(weaker growth abroad)、2)金融環境の引き締まり(tightening of financial conditions)、3)金融市場のボラティリティ上昇(financial market volatility)――の3つ。

→ただし、成長と見通しをごく小幅に(modestly)に引き下げる程度とされ、見通しを基本的に変えるものではない。

●利上げ見通しについて

→現状、成長は2019年に2回の利上げが必要となる公算が大きいと考える。

→我々は、2019年の経済が今年のように予想通りの展開に進まない可能性を認識している。→今後は、経済指標次第(we’re going to be letting the data speak to us)と考える。

→(今後の利上げについて、どこまで、どの程度引き上げるか)大いなる不確実性(a fairly high degree of uncertainty)が存在する。

→(引き締め寄りの政策へシフトするかについて)そうなるとは思わない。

→中立金利を上回った環境が適切な場合もあるだろうが、そうでない場合もある。

●中立金利について

→(金融政策は)中立水準の下限に到達した。

●低インフレについて

→物価は我々の予想をわずかに下回る水準で・・委員会が利上げに辛抱強くなれる(the ability to be patient)余地を与えていると考える。

●保有資産の圧縮について

→(FOMCが)変更するとは想定していない。

→保有資産の圧縮は問題を起こしているとは考えていない。

●トランプ大統領の利上げ牽制について

→政治的な考慮は金融政策の議論などに全く影響を及ぼさなかった。

●金融市場のボラティリティについて

→市場を注視しているが、覚えておいて頂きたいことに、マクロ経済の観点からみてどの市場も主要な指標となっていない。

●BREXITの影響について

→(BREXITで)いかなる結果が起ころうとも、準備万端である。

→率直に言って、米国に大きな影響は想定されそうにないが、過去に発生した事例ではないため、相当の不確実性が存在する。

――今回、2019年のFF金利見通しが下方修正されました。12月は3回以上の利上げを予想した参加者が6名にとどまり、前回9月の9名から減少した結果です。また、長期的見通しも、3.0%以上を予想した参加者は7名と、前回の8名から減少。むしろ3%割れを予想した参加者が前回の7名から9名へ増加したことを踏まえれば、新たにFOMCに出席したボウマンFRB理事が3%割れを予想した参加者と考えられます。もう一点憶測を広げるならば、9月時点に3.0%予想を提示した参加者が、やっぱりクラリダFRB副議長で、今回見通しを引き下げた可能性は捨てきれない。そうなれば、FOMCのチーフエコノミストたる役割を果たすであろうクラリダFRB副議長こそ、9月FOMCから11月FOMC、並びにパウエルFRB議長などの発言でみられた、Fedの“変心”の一因だったかもしれない――そんな風に想像の羽根が否が応でも広がってしまいます。

Fedの“変心”の要因はさておき、市場はJPモルガンのマイケル・フェローリ米国担当首席エコノミストが指摘するように、FOMC声明文をタカ派寄りと受け止めたようです。

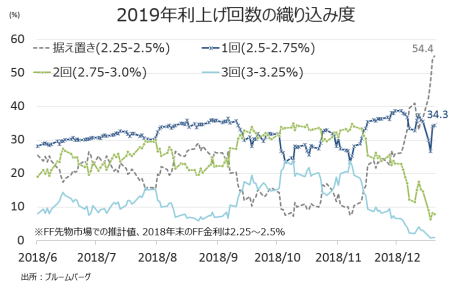

FF先物市場は、2019年に2回というFOMCの利上げ見通しとは裏腹に、一段と据え置きを織り込む。

今回の声明文で「さらなるゆるやかな利上げ」に「幾分(some)」が加わりましたが、経済金利見通しのドット・プロットが2019年に2回、2020年に1回の利上げ予想する通り、利上げを示す言葉は「increases」と複数を表しています。何より、経済見通しのリスクは「概して均衡」で維持していました。世界経済の減速や金融市場の動向を注視するとの文言が挟まれたとはいえ、声明文だけをみると経済軟化のサインが現れ始めつつある割に、楽観的にすら見えます。パウエルFRB議長の記者会見は声明文よりハト派寄りでしたが、保有資産の圧縮には否定的でしたし、成長見通しも大幅に下方修正しませんでした。FOMCは2019年に対し、据え置きを織り込み始めた市場より楽観的であることは間違いないでしょう。

(カバー写真:Federalreserve/Flickr)

Comments

10月対米証券投資:米国債保有高で主要国リスト入りしたのはこの国 Next Post:

クリスマス直前討議:21世紀に女性サンタは必要?