Citigroup Beats Estimates With Cost Cuts And Less Credit Losses.

シティグループが発表した4−6月(第2四半期)決算では、純利益が前年同期比で21.1%増の48億4600万ドルだった。前年同期は住宅ローン担保証券(MBS)証券をめぐる和解金費用を37億ドル計上したため、大幅減益を計上していた。会計調整済み1株当たり利益は1.45ドルと、市場予想の1.34ドルより格段に強い。法務費用が65%減の11億600万ドルとなって利益を押し上げており、全体の費用は29.6%減の109億2800万ドルだった。調整済みの収入は1.5%減の191億5800万ドルだったものの、市場予想の191億ドルを上回った。

▽シティコープ(グローバル・ユニバーサル・バンキング部門)

純利益は前年同期比27%増の46億8300万ドルとなり、1−3月期の46億2400万ドルからも増加した。調整済み利益は27%増の44億9300万ドルとなり、1−3月期の46億6800万ドルからは減少。収入は2%増の177億9700万ドルとなり、1−3月期の179億200万ドルには届かず。調整済みの収入は0.2%増の174億9400万ドルで、1−3月期の179億7100万を下回った。営業費用は6%減の98億2400万ドル。法務費用が23.3%減の2億9700万ドルと軽減したものの、規制・コンプライアンス費用が拡大していたという。貸倒準備金を放出したほか信用損失が5%減の16億6200万ドル、引当金も19%減の2100万ドルとなった。

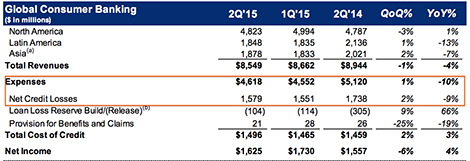

グローバル消費者向け銀行部門の純利益は、前年同期比4%増の16億2500万ドル。1−3月期の17億3000万ドルからは減少した。営業費用が10%減の46億ドルだったほか、信用損失も9%減となり増益につなげている。収入は4%減の85億4900万ドルとなり、3期連続で減収となった。地域別の収入をみると、北米が1%増の48億2300万ドル。1−3月に続き融資や預金残高、住宅ローン組成額の増加が寄与した。住宅ローン組成額は42%増の62億ドル。1−3月期の71億ドルから減少したとはいえ、力強い伸びを遂げた。また信用の損失も縮小。シティ・ブランドでのクレジット・カードで12%減だったほか、消費者ローンの損失も2%減にとどまった。

一方で、海外は10%減の37億ドルで、為替変動を除く場合は1%増となる。南米は13%減の18億4800万ドル。為替変動を除く場合は3%増で、メキシコが寄与したという。アジアは7%減の18億7800万ドル。為替変動を除くと横ばいで、カード収入の減少を富裕層部門と消費者向けバンキングが補った。平均預金残高は3075億ドルと、1−3月期の3064億ドルから増加した。

コスト削減、信用損失縮小で増益を確保。

(出所:Citigroup)

機関投資家部門は純利益が前年同期比11%減の28億2000万ドルとなり、1−3月期の29億2800万ドルからも減少した。収入は6%増の88億7800万ドルで、前期から増収に反転。マーケッツ・セキュリティ・サービス部門が4%増の42億1200万ドルと支えた。ただし、トレーディング収入は0.6%減の37億1500万ドルと小幅に減収している。債券・為替・商品(FICC)部門が1%減の30億6200万ドルとなり、1−3月期からも34億8300万ドル減少。1−3月期に続きスプレッド商品が押し下げ、好調だった為替・金利を打ち消した。株式も1%減の6億5300万ドルで、1−3月期の8億7300万ドルにも届いていない。

機関投資家銀行部門の収入は0.1%減の44億2900万ドルとながら、1−3月期の42億4000万ドルは上回った。投資銀行部門が4%減の12億8300万ドルだった一方、1−3月期の11億9800万ドルからは増加している。助言業務が34%増の2億5800万ドルと寄与。引き受け業務は 株式が25%減の2億9600万ドルと3期連続で足を引っ張った。債券は金利上昇を背景に3%減の7億2900万ドルとなる。

ローン残高は、前年同期比1%減の5730万ドルだった。ただし為替変動を除くベースでは4%増となる。企業向けが6%増の2900億ドルだったほか、個人向けも1%増の2840億ドルだった。

▽シティ・ホールディングス(証券・個人資産運用・消費者金融・特別資産プール)

純利益は1億6300万ドルで、前年同期の34億9200万ドルから黒字転換した。調整済み純利益は33%減の1億5700万ドルながら、1−3月期の1億4900万ドルからも拡大。営業費用が78%も急減し11億400万ドルにとどまったため、黒字拡大につなげたという。収入は16%減の16億7300万ドル、調整済み収入も16%減の16億6400万ドル。そろって1−3月期からも減少した。

純金利マージン(貸出金利と預金金利および預金経費率を引いた収益性を示す指標)は2.95%と、1−3月期の2.92%および前年同期の2.87%を超えた。中核的自己資本(コアTier1)比率は11.4%となり、1−3月期の11.0%および前年同期の10.6%から上昇。経費率は55%と、1−3月期の54%を上回る。株式資本利益率(ROA)は9.1%と1−3月の9.4%を下回りつつ、前年同期の0.2%を軽く超えていった。

なお、シティは5月に為替不正操作をめぐり米当局と9億2500万ドルの和解金で応じた。ただ2014年10−12月期に訴訟費用をはじめ退職金、オフィス閉鎖などの費用として35億ドル計上しており、4−6月決算では反映されていない。

マイケル・コルバット最高経営責任者(CEO)は、決算資料にて「各部門にわたりバランスの取れたパフォーマンスを遂げた」と指摘。為替変動を除くペースで「グローバル消費者部門において融資や預金が増加し、機関投資家の間でもシェアを拡大している」と振り返った。また、日本を含む11ヵ国に及ぶ消費者向け銀行サービス部門の売却も完了したと報告。株主還元策を引き上げつつ、コアTier1比率も「規律の行き届いたバランスシートと経費計上」を通じ引き上げていく方針を打ち出した。

——純金利マージンが改善したほか、JPモルガンやウェルズ・ファーゴと同じく為替変動を除くベースで融資を拡大させました。金利上昇局面で収益を拡大させる期待を強めます。法務費用をはじめ、コスト削減も奏功。ドル高でグローバル消費者向け銀行部門、および金融市場のボラティリティ上昇でのトレーディング部門に懸念材料を残すものの、株価は一時3%近く上昇しました。

(カバー写真:AP via New York Post)

Comments

GS4−6月期、法務費用が圧迫し大幅減益 Next Post:

米7月フィリー、夏なのに年初来最高からクールダウン