Jobs Report Pushes Down the Odds For June Rate-Hike.

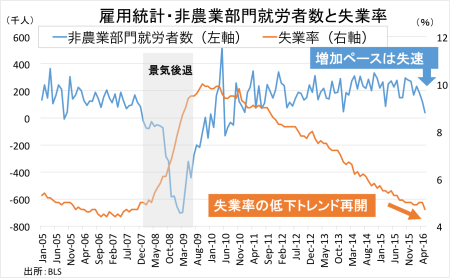

米5月雇用統計・非農業部門就労者数(NFP)は前月比3.8万人増と、市場予想の15.8万人増に擦りもしなかった。前月の12.3万人増(16.0万人増から下方修正)以下だっただけでなく、NFPが最後に減少を記録した2010年9月以降で最低に落ち込んだ。過去2ヵ月分では、5.9万人も引き下げられた(3月分は20.8万人増から18.6万人増へ下方修正)。3−5月期平均は11.6万人増と前月の18.1万人増から減速し、1−3月期の19.6万人増からは鈍化した。ホリデー商戦で膨らんだ2015年10−12月期の28.2万人増から、遥かに遠ざかった。

NFPの内訳をみると、民間就労者数が2.5万人増と市場予想の15.0万人増を大幅に上回った。前月の13.0万人増(17.1万人増から下方修正)にも及ばず。2010年3月からの増加トレンドで最低を記録した。民間サービス業は6.1万人増と前月の18.4万人増(17.4万人増から下方修正)から急減速、2012年6月以来の水準へ沈んだ。今回は上位に常連の教育/ヘルスケアや小売が入り、政府も支えた。その他、娯楽/宿泊や派遣を含む専門サービス、金融が増加した程度となる。

(サービスの主な内訳)

・教育/健康 6.7万人増、増加トレンドを維持>前月は4.6万人増、3ヵ月平均は5.3万人増

(そのうち、ヘルスケア/社会福祉は5.5万人増>前月は4.1万人増、3ヵ月平均は4.1万人増)

・政府 1.3万人増>前月は0.7万人減、3ヵ月平均は0.8万人増

・小売 1.1万人増>前月は0.5万人減、3ヵ月平均は1.6万人増

・娯楽/宿泊 1.1万人増、増加トレンドを維持=前月は1.1万人増、3ヵ月平均は1.3万人増

(そのうち食品サービスは2.2万人増、4月と同じく2015年の平均3.0万人増から下振れ)

・専門サービス 1.0万人増<前月は5.5万人増、3ヵ月平均は3.2万人増

(そのうち、派遣は2.1万人減<前月は0.5万人増、3ヵ月平均は0.6万人減)

・金融 0.8万人増、増加トレンドを維持<前月は1.8万人増、3ヵ月平均は1.3万人増

・その他サービス 0.1万人減<前月は0.5万人増、3ヵ月平均は0.3万人増

・輸送/倉庫 0.1万人減<前月は0.5万人増、3ヵ月平均は0.5万人増

・公益 0.1万人減<前月は±0万人、3ヵ月平均は0.1万人減

・卸売 1.0万人減<前月は0.5万人増、3ヵ月平均は0.6万人減

・情報 3.4万人減、増加トレンドを5ヵ月でストップ<前月は0.3万人増、3ヵ月平均は0.8万人減

財生産業は3.6万人減と、前月の0.1万人減と合わせ2ヵ月連続で減少した。米5月チャレンジャー人員削減予定数の通り、鉱業が減少をたどる。これまで唯一好調だった建設は、減少に反転。米5月ISM製造業景況指数と違わず、製造業は落ち込んだ。

(財生産業の内訳)

・製造業 1.0万人減<前月は0.2万人増、3ヵ月平均は1.2万人減

・鉱業 1.1万人減、17ヵ月連続で減少(石油・ガス採掘は1700人減)<前月は1.1万人減、3ヵ月平均は1.2万人減

・建設 1.5万人減、2ヵ月連続で減少<前月は0.5万人減、3ヵ月平均は0.6万人増

5月NFP、雇用ペースに急ブレーキが掛かったかのよう。

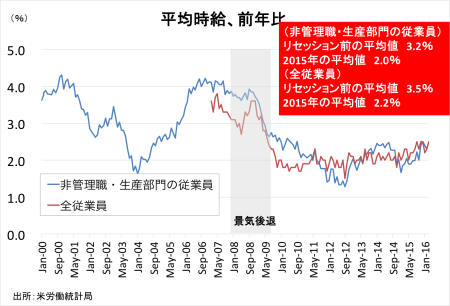

平均時給は前月比0.2%上昇の25.54ドル(約2760円)となり、市場予想に並んだ。前月の0.4%の上昇(0.3%から上方修正)から鈍化している。ただし前年比は2.5%の上昇となり、4月及び1月に続き2009年7月以来の力強さをみせた。

週当たりの平均労働時間は34.4時間と、市場予想に並び前月の34.5時間を下回った。財生産業の平均労働時間は前月と変わらず、40.3時間。2007年以来の高水準に並んだ2014年11月の41.1時間から、乖離を維持している。

失業率は市場予想の4.9%を下回り、4.7%だった。前月まで2ヵ月連続での5.0%を経て、リーマン・ショック以前にあたる2007年11月以来の水準へ急低下した。3月米連邦公開市場委員会(FOMC)メンバーによる長期失業率の見通しを下抜け、2016年末予想のレンジ下限に並んだ。失業率の低下はマーケットが注目する労働参加率が促しており、5月は62.6%と前月の62.8%から低下。1977年9月以来の低水準だった2015年9−10月の62.4%に接近した。

失業者数は前月比48.4万人減となり、前月の4.6万人増から大きく減少に転じた。雇用者数は2.6万人増で、前月の31.6万人減から小幅増に反転。それぞれ、労働参加率の低下と合わせ失業率を押し下げた。就業率は前月と変わらず59.7%、2009年3月以来の高水準だった59.9%から鈍化した。

経済的要因でパートタイム労働を余儀なくされている不完全失業率は前月と変わらず9.7%で、2月に続き少なくとも2008年5月以来の低水準となる。失業期間の中央値は10.7週となり、前月の11.4週から短期化し年初来で最低を更新した。平均失業期間は26.7週と前月の27.7週以下となり、2009年9月以来で最短に。27週以上にわたる失業者の割合も25.1%と、前月の25.7%を下回り2009年3月以来の水準に低下した。

フルタイムとパートタイム動向を季節調整済みでみると、フルタイムは前月比微減の1億2314万人と2ヵ月連続で減少した。パートタイムは0.2%減の2790万人と、3ヵ月連続で減少。増減数ではフルタイムが0.6万人減、パートタイムは1.4万人減となる。

総労働投入時間(民間雇用者数×週平均労働時間)は週平均労働時間が34.5時間へ伸びたとはいえ雇用が鈍化したため、前月比で若干の低下と4月の0.2%の低下と合わせ2ヵ月連続で低下した。労働時間が延びなかった割に平均賃金が堅調で、労働所得(総労働投入時間×時間当たり賃金)は前月比0.2%上昇し前月の0.1%を上回った。

イエレン米連邦準備制度理事会(FRB)議長のダッシュボードに含まれ、かつ「労働市場のたるみ」として挙げた1)不完全失業率(フルタイム勤務を望むもののパートタイムを余儀なくされている人々)、2)賃金の伸び、3)失業者に占める高い長期失業者の割合、4)労働参加率――の項目別採点票は、以下の通り。

1)不完全失業率 採点-△

今回は前月に続き9.7%と、少なくとも2008年5月以来の低水準に達した2月の水準に並ぶ。ただし、不完全失業者数は前月比7.8%増の643.0万人だった。

2)長期失業者 採点-○

失業期間が6ヵ月以上の割合は全体のうち25.1%と、前月の25.7%を下回り2009年3月以来で最低を更新した。平均失業期間は26.7週で、前月の27.7週を下回り2009年9月以来の低水準。6ヵ月以上の失業者数は前月比8.4%減の188.5万人と直近で最低を更新した。

3)賃金 採点-○

今回は前月比0.2%上昇だったとはいえ、前年比も2.5%上昇と2009年7月以来の高水準を達成した1月や4月、さらに2015年12月の2.5%に並んだ。週当たりの平均賃金は、前年同月比2.2%上昇の880.30ドル(約9万5000円)にとどまり、前月から鈍化した。生産労働者・非管理職は前月比0.2%上昇の21.49ドル(約2320円)円で、前年比は2.4%上昇。週当たりの平均賃金は前年同月比2.4%上昇の722.06ドル(約7万8000円)だった。

非管理職・生産労働者の平均時給、管理職を含む全体の伸びとほぼ整合的。

(作成:My Big Apple NY)

4)労働参加率 採点-×

今回は62.6%となり、前月の62.8%から低下。1977年9月以来の低水準だった2015年9−10月の62.4%を視野に入れた。軍人を除く労働人口は0.3%減の1億5847万人と、2ヵ月連続で減少した。労働人口の減少を受けて、非労働人口は0.7%増の9471万人と2ヵ月連続で増加。労働参加率の低下に合わせ、労働力が市場に戻ってくる流れが一服した。

ウォールストリート・ジャーナル(WSJ)紙は、Fed番のジョン・ヒルゼンラス記者の署名による「雇用統計で6月利上げの可能性後退も、7月が視野(Hilsenrath: Jobs Shortfall Makes June Rate Rise Less Likely, but July Still on the Table)」と題した記事を配信。6月14〜15日開催のFOMCでは6月23日にBREXITを問う英国の国民投票が実施されるため、7月26〜27日開催のFOMCで追加利上げを行う可能性があると伝えた。

バークレイズのマイケル・ゲイピン米主席エコノミストは、結果を受け「通信大手ベライゾンのストライキが足を引っ張り、NFPの業種別では情報で大きな落ち込みが見られた」と説明した。事前に米労働省が3.5万人の押し下げを予想していたことと、整合的である。しかしそれ以上に大幅に減速しており、「労働市場は景気後退シグナルを点灯しつつあるようだ」と指摘。1960年以降に経験したリセッションでは、NFPが景気回復サイクル平均値を下回り続ける場合が多く「今回で、平均値を下回ったのは過去4ヵ月のうち3回」に及んだという。従って「6月利上げの可能性は消えた」と予想。さらにFedは「少なくとも雇用統計の改善を2ヵ月連続で見届けたいはず」と見込んだ上で、今後の雇用統計の数字次第では「7月26〜27日開催のFOMCはおろか9月14〜15日開催まで追加利上げを見送る羽目になり、結局12月の1回のみとなりうる」と結んだ。

——文句なしに、弱い数字を叩き出した米5月雇用統計。筆者としましては、米10年債利回りが前日終値ベースで約1週間ぶりの1.8%割れを迎えた点が気になっていたのですよ。米2−10年債利回りスプレッドも5月17日に94bpまで縮小してから拡大の兆しを見せていなかったので、いくら日欧がマイナス金利を導入しているからとはいえ、不気味だと感じていた次第です。まさか、ここまで弱い数字が飛び出すとは・・。

個人的には、労働市場の減速は納得がいきます。以前からしつこくお伝えしたように、米1−3月期決算では次々とリストラが発表されました。業績リセッションに落ち込むなかで、採用が活発化するはずはありません。また米5月新車販売台数の勢いに翳りが見え、かつ米1−3月期家計調査でも自動車ローンの未払い率が上昇しているところをみると、米雇用統計での数字とは裏腹に賃金の伸びは限定的で家計は財布の紐を固めつつあるように見えます。米4月個人消費支出だって前月比でこそ伸び率が顕著でしたが、前年比ではそれほど目覚ましくありませんでした。何より、米4月小売売上高は前年比ですと見栄えが良いとは決して言えません。小売売上高のうちこれまで牽引役だった外食が減少に転じるなか、雇用統計ではNFPのうち食品サービスが圧迫され2015年平均を下回り続けているのも懸念材料です。

今回の結果を受けて、利上げ織り込み度は前日の21%から4%へ急低下しました。6月利上げ観測の後退で米株の下げ幅はNY時間の午前11時50分時点で45ドル程度にとどまっていますが、週明け6日に予定する米連邦準備制度理事会(FRB)のイエレン議長の発言であらためて方向性を探ってくるのでしょう。

(カバー写真:COD Newsroom/Flickr)

Comments

ドラギ総裁、追加措置の余地残すも現状維持 Next Post:

米4月貿易赤字は低水準を維持、輸出と輸入がそろって増加