Fed Cuts Rate Quarter Points, Will Hold Asset Levels Steady.

7月30~31日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を2.00~2.25%へ引き下げた。利下げは2008年12月以来、約10年半ぶりとなる。2015年12月から9回の利下げを実施した後、利下げに転換した。パウエルFRB議長は、会合後恒例の記者会見で利下げについて「世界経済の減速や、通商政策の不確実性から派生する下方リスクに備えた保険的な措置(insure)」と説明。しかし「サイクル半ばでの政策調整(midcycle adjustment to policy)」、「長期的な緩和サイクルの開始を意味しないということを明確にしたい」と言及明言し緩和サイクル開始への市場の期待を火消しした。パウエル氏が利下げ継続観測を打ち消しつつ、声明文では「(委員会は)FF金利の道筋を考慮していく」との文言を追加したほか「適切に(as appropriate)行動するだろう」を維持。利下げ余地を保った。その他、今回の利下げに合わせ、9月末に終了予定だった資産圧縮の停止は約2ヵ月前倒し8月とし、超過準備預金金利も引き下げた。詳細は、以下の通り。

【景況判断】

前回:「労働市場は力強く、経済活動は緩やかなペースで拡大してきた(has been rising at a moderate ate)」

↓

今回:「労働市場は力強く、経済活動は緩やかなペースで拡大している(is rising at a moderate rate)」

※4~6月期成長率は前期比年率2.1%増と前期の3%台を下回り、下半期は2%前後に鈍化するとの見方もあり文言を修正。

前回:「家計支出は年初から回復したように見えるが、企業支出をめぐる経済指標は軟調なままだ」

↓

今回:「家計支出は年初から回復したが、企業支出の伸びは軟調なままだ」

※米6月新車販売台数は5月に続き年率1,700万台に乗せ、米6月小売売上高も個人消費の力強さを示した半面、米6月耐久財受注や米5月鉱工業生産の回復は鈍い。米4~6月期実質GDP成長率・速報値でも、両者の違い鮮明となった。

前回:「市場ベースでのインフレ指標は低下し、調査ベースの長期インフレ見通しはほぼ変わらなかった」

↓

今回:「市場ベースのインフレ指標は低水準を維持し、調査ベースの長期インフレ見通しはほぼ変わらなかった」

※原油先物価格が50ドル後半で推移するが、コアPCEは5ヵ月連続、PCEは7カ月連続で2%割れ。米6月消費者物価指数でも、物価の伸び悩みを確認。NY連銀のインフレ見通しは6月時点で小幅改善。

【統治目標の遵守、政策金利について】

前回:「(最大限の雇用と物価安定)目標を支援すべく、委員会は政策金利を2.25~2.5%で据え置いた。委員会は引き続き、経済活動の持続的な拡大、力強い労働市場環境、2%近辺という委員会の対称的な物価目標の達成が最も起こり得る結果と考えるが(most likely outcomes)、この見通しへの不確実性が高まった」

↓

今回:「世界動向が示唆する経済見通しと低インフレ圧力を受けて、委員会は政策金利を2.00~2.25%へ引き下げた。今回の行動は、経済活動の持続的な拡大、力強い労働市場環境、2%近辺という委員会の対称的な物価目標の達成が、最も起こり得る結果(most likely outcomes)とする見方を支援するが、この見通しへの不確実性は残存する」

※世界経済の減速や米中通商協議を始めとする通商政策が与える見通しへの影響を鑑み、利下げを決定したと説明。なお、7月ベージュブックでは引き続き「関税」との文言を始め、「中国」をめぐり企業活動にネガティブな影響が現れていることを確認、世界経済の不確実性の懸念が一段と高まっていた。

前回:「こうした不確実性、並びに抑制的なインフレ圧力に照らし合わせ、委員会は今後入手する経済指標など情報が示唆する内容を緊密に注視し、力強い雇用市場と対称的な物価目標である2%に近いインフレ率とともに成長を持続するよう適切に行動するだろう(will act as appropriate)」

↓

今回:「委員会は将来のFF金利の道筋を考慮する上で、委員会は今後入手する経済指標など情報が示唆する内容を注視し、力強い雇用市場と対称的な物価目標である2%に近いインフレ率とともに成長を持続するよう適切に行動するだろう(will act as appropriate)」

※フォワード・ガイダンスは、1月FOMCでこれまでの「幾分のさらなるゆるやかな利上げ(some further gradual increases)」から3月の「将来の政策調整に辛抱強くなれる(patient)」への修正を経て、6月から「適切に(as appropriate)行動するだろう」へ変更し、今回はこれを維持。また今回、「委員会は将来のFF金利の道筋を考慮する上で」を追加し、金融政策の柔軟性を確保した。

前回:なし

↓

今回:資産圧縮の停止を2ヵ月前倒しし、8月に終了すると発表。

※利下げ転換との整合性をとる上で、金融市場に引き締め効果を与える資産圧縮の停止を決定。

【票決結果】

票決は、ボストン地区連銀のローゼングレン総裁とカンザスシティ地区連銀のジョージ総裁が据え置き票を投じた。前回6月は、セントルイス地区連銀のブラード総裁が利下げ票を投じており、2回連続で1月、3月、5月に反し全会一致の決定とはなっていない。FOMC参加者は、全員で17名となる。輪番制である地区連銀総裁からは今年、セントルイス地区連銀のブラード総裁、シカゴ地区連銀のエバンス総裁、カンザスシティ地区連銀のジョージ総裁、ボストン地区連銀のローゼングレン総裁となる。なお2018年の票決は、1、3、5、6、8、9、11、12月のすべての会合で全会一致だった。

【超過準備預金金利】

FOMCは、超過準備預金金利(IOER)を25bp引き下げ、2.2%とした。なおFOERの調整は、前回までで3回実施。利上げ過程にあった2018年の6月、12月は、IOERの引き上げを25bpではなく20bpとし、FF金利上限からの乖離を広げていた。なお同年9月は、IOERを据え置いた。

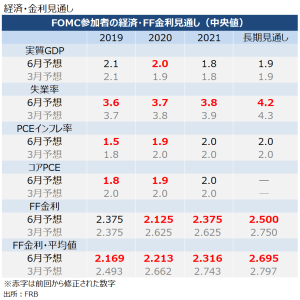

6月FOMCでの経済・金利見通し(※赤字は、今回修正された数字)

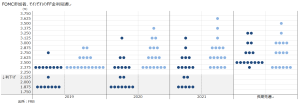

6月FOMCでのドットチャート

(作成:My Big Apple NY)

【パウエルFRB議長の記者会見、質疑応答のポイント】

●金融政策姿勢について

→「世界経済の減速や、通商政策の不確実性から派生する下方リスクに備えた保険的な措置(insure)」

→「サイクル半ばでの政策調整(midcycle adjustment to policy)」

→「長期的な緩和サイクルの開始を意味しないということを明確にしたい」

→「6月時点では、景気全般の方向性が見極めるまで政策変更を待つべきと判断した」

●米経済について

→「米経済の見通しは、依然として良好」、利下げはこうした状況を支える狙い

→「欧州と中国の景気鈍化により、海外向けの製造業部門の伸びは振るわなかった」

→「世界で、緩和的な金融政策を導入する中央銀行が増加している」

●物価について

→「物価は鈍化し続けている」

→「いずれ2%に回帰するだろうが、物価上昇圧力は弱い」

→「賃金は上昇しているものの、インフレ圧力を強めるほどのペースではない」

――金融市場は①パウエルFRB議長が利下げサイクルの開始を否定した、②利下げが50bpではなく25bpにとどまった――といった事情から米株安・米債まちまち(短期債利回りは上昇、長期債は低下、ドル高)で反応しました。こちらで指摘したように、FRBの指導部が利下げに積極的でも、地区連銀総裁陣が利下げの根拠に懐疑的だったと想定され、ハト派姿勢を打ち出せなかったと考えられます。それでも、FRBの指導部6名が年2回の利下げを予想しているならば、ハト派ではない地区連銀総裁が抗っても、セントルイス地区連銀のブラード総裁を合わせれば10人中7名となるため、多数派を確保でき利下げ可能となります。FOMC参加者17名全員をみても、指導部6人+ハト派勢力はセントルイス連銀のブラード総裁、ミネアポリス連銀のカシュカリ総裁、シカゴ連銀のエバンス総裁の3人を合わせ9人で過半数となります。FOMCが年内あと1回の利下げに踏み切っても、おかしくないでしょう。

(カバー写真:Federalreserve/Flickr)

Comments

Go West!西を目指すアメリカ人の人気都市とは? Next Post:

米7月雇用統計、労働市場の質的な改善を確認