Corporate And Personal Borrowing Demand Declines As Rates Rise In Q3.

米連邦準備制度理事会(FRB)が11月13日、7~9月期(Q3)のシニア融資担当者調査を発表した。今回の対象は米国の国内銀行70行と、外銀の22行(前回は72行、22行)。調査期間中に米連邦公開市場委員会(FOMC)が8回目の利上げを行い、トランプ政権が鉄鋼・アルミ関税に加え、対中追加関税措置(500億ドル、2,000億ドル)を実施した。また、米10年債利回りが2011年以来の水準へ上昇し、金融環境は引き締め寄りへシフトした。このような環境の変化が生じるなか、融資基準は商工ローンや商業不動産で前回4~6月期と概して変化なし。「幾分引き締め」と「幾分緩和」のそれぞれの動きが小幅に強まる程度だった。住宅の融資基準も、前回と概ね横ばい。家計向けは、クレジットカードと個人向け融資(クレジットカードと自動車ローン除く)で融資基準は概して変わらず、自動車のみ「幾分引き締め」が上昇した。

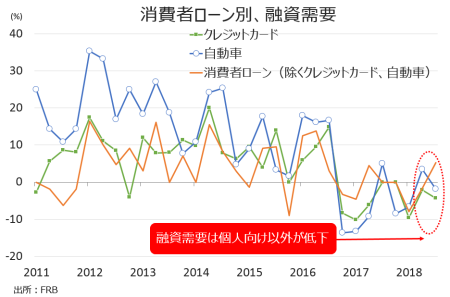

借入需要は、商工ローンや商業不動産(建設・土地開発、非住宅、複合住宅)そろって弱まった。住宅ローンの需要は、全体的に低下寄りへシフト。消費者向けではクレジットカードと個人向けローン(クレジットカードと自動車ローンを除く)で小幅な需要の強まりを確認。ただし、自動車は概して横ばいだった。カテゴリー別の詳細。回答した銀行数によって、項目ごとで回答総数は変化する。以下は、分野別の動向を表し、前回との大なり小なりは銀行数に準ずる。

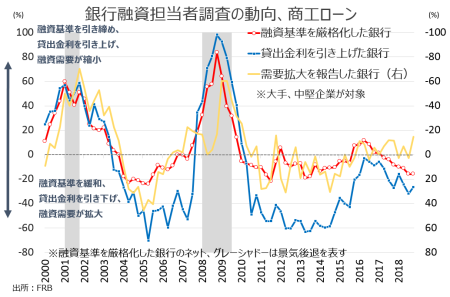

●商工ローンの融資基準は、「幾分緩和」と「幾分引き締め」がそれぞれ増加した半面、「概して変わらず」が減少した。融資の需要はそろって全体的に前回から弱まり、米10月耐久財受注と足並みをそろえ設備投資の頭打ちを示唆しているようだ。

【商工ローン、融資基準】

1)大企業向け商業・産業向け融資基準(年間売上5,000万ドル以上)

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 3行 4.3%>前回は1行 1.4%

・概して変わらず 52行 75.4%<前回は61行 81.2%

・幾分緩和 14行 20.3%>前回は12行 17.4%

・大幅に緩和 0行 0%=前回は0行 0%

2)中小企業向け商業・産業向け融資基準(年間売上5,000万ドル以下)

・大幅に引き締め 1行 1.5%>前回は0行 0%

・幾分引き締め 4行 6.2%>前回は2行 3.0%

・概して変わらず 53行 81.5%<前回は63行 94.0%

・幾分緩和 7行 10.8%>前回は3行 4.5%

・大幅に緩和 0行 0%=前回は0行 0%

【商工ローン、借入需要】

1)商業・産業向け借入需要(年間売上5,000万ドル以上)

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 12行 17.4%>前回は9行 13.2%

・概して変わらず 35行 50.7%<前回は52行 76.5%

・幾分弱い 22行 31.9%>前回は7行 10.3%

・非常に弱い 0行 0%=前回は0行 0%

2)商業・産業向け借入需要(年間売上5,000万ドル以下)

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 9行 113.8%<前回は11行 16.7%

・概して変わらず 40行 61.5%<前回は50行 75.8%

・幾分弱い 16行 24.5%>前回は5行 7.6%

・非常に弱い 0行 0%=前回は0行 0%

商業・産業部門への融資動向、融資基準は概して変わらなかったが需要は低下。

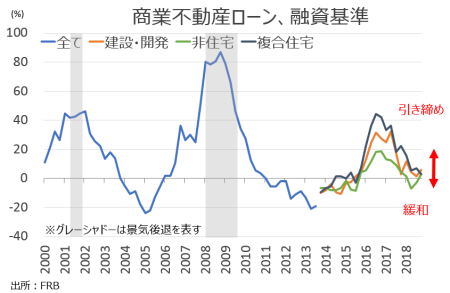

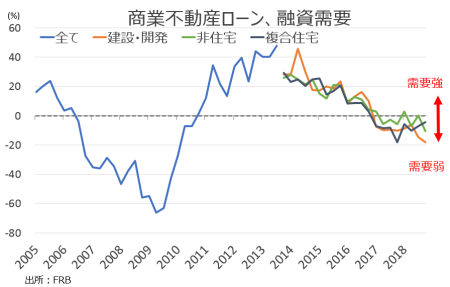

●商業不動産の融資基準は、建設・土地開発は前期とほとんど変わらず、非住宅で「幾分引き締め」と「幾分緩和」の回答が共に上昇、複合住宅では「大幅に引締め」の報告が1行ながら聞かれ小幅に引き締め傾向がみられた。需要動向は建設・開発をはじめ「幾分弱い」が上昇し、非住宅は「幾分強い」と「幾分弱い」が上昇。逆に複合住宅は「概して横ばい」が上昇した。

【商業不動産、融資基準】

1)商業不動産の融資基準(建設、土地開発)

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 6行 9.0%=前回は6行 8.7%

・概して変わらず 59行 88.1%>前回は58行 84.1%

・幾分緩和 0行 0%=前回は0行 0%

・大幅に緩和 0行 0%=前回は0行 0%

2)商業不動産の融資基準(非住宅)

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 6行 8.8%>前回は3行 4.3%

・概して変わらず 58行 85.3%<前回は62行 88.6%

・幾分緩和 4行 5.9%>前回は1行 1.4%

・大幅に緩和 0行 0%=前回は0行 0%

3)商業不動産の融資基準(複合住宅)

・大幅に引き締め 1行 1.5%=前回は0行 0%

・幾分引き締め 4行 5.9%<前回は9行 12.9%

・概して変わらず 60行 88.2%>前回は57行 81.4%

・幾分緩和 3行 4.4%<前回は4行 5.7%

・大幅に緩和 0行 0%=前回は0行 0%

商業不動産の融資基準、前期から大幅に変化せず。

【商業不動産、借入需要】

1)商業不動産の借入需要(建設、土地開発用)

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 4行 6.0%=前回は4行 5.8%

・概して変わらず 47行 70.1%<前回は51行 73.9%

・幾分弱い 16行 23.9%>前回は14行 20.3%

・非常に弱い 0行 0%=前回は0行 0%

2)商業不動産の借入需要(非住宅)

・非常に力強い 0行 0%<前回は1行 1.4%

・幾分力強い 3行 4.4%<前回は7行 10.1%

・概して変わらず 55行 80.9%=前回は55行 79.7%

・幾分弱い 10行 14.7%>前回は7行 5.1%

・非常に弱い 0行 0%=前回は0行 0%

3)商業不動産の借入需要(複合住宅)

・非常に力強い 0行 0%<前回は1行 1.4%

・幾分力強い 6行 8.8%=前回は6行 8.5%

・概して変わらず 53行 77.9%>前回は52行 73.2%

・幾分弱い 9行 13.2%<前回は12行 16.9%

・非常に弱い 0行 0%=前回は0行 0%

商業不動産の需要、複合住宅以外は低下。

(作成:My Big Apple NY)

●住宅ローンの融資基準は、「概して変わらず」が優勢となった。税制改革を通じた減税が講じられながら金利上昇を受け需要が高まらないためか、政府支援機関の条件を満たす住宅ローンでは「幾分緩和」がみられ、ジャンボ・ローン(45万3,100ドル以上の高額ローンで、GSEの買い取り上限外)でも「幾分引き締め」は若干上昇する程度だった。需要は、低下。GSEの条件を満たすローンなどで上昇したが、ジャンボ・ローンなど高額向け住宅のローン、さらにサブプライム層などで、幅広く「非常に強い」、と「幾分力強い」が低下した。さらに、「幾分弱い」と「非常に弱い」が上昇している。足元で減速する住宅指標と、整合的な内容となった。

【住宅ローン、融資基準】

1)政府支援機関(ファニーメイ、フレディマックなど)の条件を満たす住宅ローンへの融資基準

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 0行 0%=前回は0行 0%

・概して変わらず 55行 88.7%>前回は50行 84.7%

・幾分緩和 7行 11.3%<前回は9行 15.3%

・大幅に緩和 0行 0%=前回は0行 0%

2)政府、連邦住宅局(FHA)、退役軍人省の政府機関によって保証される住宅ローンへの融資基準

・大幅に引き締め 0行 0%=前回0行 0%

・幾分引き締め 0行 0%=前回は0行 0%%

・概して変わらず 51行 87.9%<前回は54行 93.1%

・幾分緩和 7行 12.1%>前回は4行 6.9%

・大幅に緩和 0行 0%=前回は0行 0%

3)消費者金融保護局(CFPB)の適格住宅ローンであるQM(Qualified Mortgage)、ジャンボ・ローン(45万3,100ドル以上の高額ローンで、GSEの買い取り上限外)でなく、GSE非適格住宅ローンへの融資基準

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 2行 3.3%>前回は1行 1.6%

・概して変わらず 50行 83.3%<前回は58行 95.1%

・幾分緩和 8行 13.3%>前回は2行 3.3%

・大幅に緩和 0行 0%=前回は0行 0%

4)QMで、ジャンボ・ローンの住宅ローンへの融資基準

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 2行 3.3%=前回は2行 3.2%

・概して変わらず 50行 83.3%<前回は56行 88.9%

・幾分緩和 8行 13.3%<前回は5行 7.9%

・大幅に緩和 0行 0%=前回は0行 0%

5)非QMでジャンボ・ローンに対する住宅ローンへの融資基準

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 1行 1.8%<前回は1行 1.8%

・概して変わらず 47行 82.5%<前回は50行 90.9%

・幾分緩和 7行 12.3%>前回は3行 5.2%

・大幅に緩和 0行 0%=前回は0行 0%

6)非QMで非ジャンボ・ローンに対する住宅ローンへの融資基準

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 2行 3.6%=前回は2行 3.6%

・概して変わらず 49行、89.1%=前回は49行、90.7%

・幾分緩和 4行 7.3%>前回は2行 3.7%

・大幅に緩和 0行 0%=前回は0行 0%

7)サブプライム・ローンに対する住宅ローンへの融資基準

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 6行 9.8%>前回は0行、0%

・概して変わらず 36行、59.0%>前回は6行、100%

・幾分緩和 18行 29.5%>前回は0行 0%

・大幅に緩和 1行 1.6%>前回は0行 0%

【住宅ローン、借入需要】

1)政府支援機関(ファニーメイ、フレディマックなど、GSE)の条件を満たす住宅ローンへの借入需要

・非常に力強い 0行 0%<前回は1行 1.7%

・幾分力強い 2行 3.5%<前回は11行 18.6%

・概して変わらず 34行 59.6%>前回は32行 54.2%

・幾分弱い 19行 33.3%>前回は14行 23.7%

・非常に弱い 2行 3.5%>前回は0行 0%

2)政府、連邦住宅局(FHA)、退役軍人省の政府機関によって保証される住宅ローンへの借入需要

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 2行 3.5%<前回は3行 5.2%

・概して変わらず 34行 59.6%<前回は43行 74.1%

・幾分弱い 19行 33.3%<前回は10行 17.2%

・非常に弱い 2行 3.5%=前回は2行 3.4%

3)QMで非ジャンボ・ローン(41万7000ドル以上の高額ローンで、GSEの買い取り上限外)、GSE非適格住宅ローンへの借入需要

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 4行 7.1%<前回は9行 15.0%

・概して変わらず 32行 57.1%<前回は34行 56.7%

・幾分弱い 19行 33.9%>前回は17行 28.3%

・非常に弱い 1行 1.8%>前回は0行 0%

4)QMでジャンボ・ローンの住宅ローンへの借入需要

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 7行 11.7%<前回は9行 14.8%

・概して変わらず 37行 61.7%<前回は39行 63.9%

・幾分弱い 15行 25.0%>前回は12行 19.7%

・非常に弱い 1行 1.7%=前回は1行 1.6%

5)非QMでジャンボ・ローンに対する住宅ローンへの借入需要

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 6行 10.3%=前回は6行 10.9%

・概して変わらず 40行 69.0%>前回は38行 69.1%

・幾分弱い 11行 19.0%>前回は10行 18.2%

・非常に弱い 1行 1.7%=前回は1行 1.8%

6)非QMで非ジャンボ・ローンに対する住宅ローンへの借入需要

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 4行 7.3%<前回は5行 9.3%

・概して変わらず 37行 67.3%>前回は36行 66.7%

・幾分弱い 13行 23.6%=前回は13行 24.1%

・非常に弱い 1行 1.8%>前回は0行 0%

7)サブプライム向け住宅ローンへの借入需要→今回は3行しか報告せず、今回分を明記せず。

・回答した銀行が3行以下の場合は表記せず。

【ホームエクイティの融資基準と需要】

1)ホームエクイティの融資基準

・大幅に引き締め 0行 0%

・幾分引き締め 2行 3.2%

・概して変わらず 60行 95.2%

・幾分緩和 1行 1.6%

・大幅に緩和 0行 0%

2)ホームエクイティの借入需要

・非常に力強い 0行 0%

・幾分力強い 5行 7.9%

・概して変わらず 42行 66.7%

・幾分弱い 16行 25.4%

・非常に弱い 0行 0%

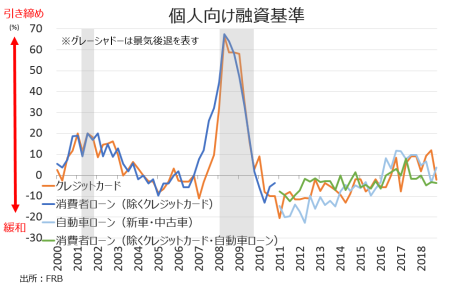

●個人向け(自動車とクレジットカードを除く)の融資基準は、まちまちとなった。金利上昇局面を迎えた割に、個人向けとクレジットカードは「概して変わらず」が優勢で、引き締めへの動きはみられず。自動車でのみ、「幾分引き締め」がやや上昇した。融資の需要も、概して変わらず。個人向けは「幾分弱い」が低下し、ネットでは需要が強まった。クレジットカードは「幾分力強い」と自動車は「幾分力強い」が低下し、ネットでは需要が小幅に弱まった。米10月消費者信頼感指数の通り、伸び悩みつつあるようだ。NY連銀が発表した7~9月期家計債務で自動車ローンや学生ローンなど延滞率が幅広く上昇しており、金利上昇が需要を抑えた可能性がある。

【個人向け、融資基準】

1)クレジットカードの融資基準

・大幅に引き締め 0行 0%=前回は0行 0%

・幾分引き締め 2行 4.3%<前回は6行 11.3%

・概して変わらず 41行 89.1%>前回は38行 76.0%

・幾分緩和 3行 6.5%=前回は3行 6.0%

・大幅に緩和 0行 0%=前回は0行 0%

2)自動車ローンの融資基準

・大幅に引き締め 0行 0%=前回は 0行 0%

・幾分引き締め 5行 9.1%>前回は2行 3.5%

・概して変わらず 47行 85.5%<前回は51行 89.5%

・幾分緩和 3行 5.5%<前回は4行 7.0%

・大幅に緩和 0行 0%=前回は0行 0%

3)個人向けの融資基準

・大幅に引き締め 0行 0%=前回は 0行 0%

・幾分引き締め 2行 3.6%=前回は2行 3.3%

・概して変わらず 50行 89.3%<前回は55行 90.2%

・幾分緩和 4行 7.1%=前回は4行 6.6%

・大幅に緩和 0行 0%=前回は0行 0%

消費者向け融資基準、若干引き締め寄りへ傾いたのは自動車のみ。

【個人向け、借入需要】

1)クレジットカードの借入需要

・非常に力強い 1行 2.2%>前回は0行 0%

・幾分力強い 2行 4.3%<前回は4行 8.5%

・概して変わらず 38行 82.6%=前回は38行 80.9%

・幾分弱い 5行 10.9%=前回は5行 10.6%

・非常に弱い 0行 0%=前回は0行 0%

2)自動車ローンの借入需要

・非常に力強い 0行 0%=前回は0行 0%

・幾分力強い 3行 5.5%<前回は8行 14.0%

・概して変わらず 46行 83.6%>前回は43行 75.4%

・幾分弱い 5行 9.1%=前回は5行 8.8%

・非常に弱い 0行 0%<前回は1行 1.8%

3)個人向けの借入需要(クレジットカード、自動車ローン除く)

・非常に力強い 0行 0%<前回は1行 1.6%

・幾分力強い 6行 10.5%>前回は5行 8.2%

・概して変わらず 48行 84.2%=前回は48行 78.7%

・幾分弱い 3行 5.3%<前回は7行 11.5%

・非常に弱い 0行 0%=前回は 0行 0%

クレジットカードと自動車以外の個人向けのみ、需要が改善。

(作成:My Big Apple NY)

――金利上昇に加え追加関税措置の影響もあって商工ローンや商業不動産のほか、住宅や個人向け(クレジットカードや自動車含む)など家計の需要ともに伸び悩んでいます。米国の成長率が2018年でピークアウトするとの見通しと、整合的ですね。こうなると、12月18~19日開催の米連邦公開市場委員会(FOMC)で公表する経済・金利見通しのドットチャート公表前に、FOMC参加者のレトリックどう変わるか注目です。既にクラリダFRB副議長は「中立金利に近づいた」と発言、10月時点のパウエルFRB議長の「中立金利の道程は遠い」との見解から修正しました。Fedが足元の経済指標の頭打ち、世界景気の減速、米株安などを無視する公算は小さいでしょう。

(カバー写真:Michigan Municipal League/Flickr)

Comments

単数形の”they”、アメリカで広く浸透しつつある理由 Next Post:

米11月消費者信頼感は18年ぶり高水準から低下、見通は楽観後退