Does The Fed Aim To Avoid The Repeat Of January Stock Market Turmoil?

9月16−17日開催の米連邦公開市場委員会(FOMC)議事録は、思いがけずドル高・世界景気の鈍化に配慮したようにみえます。なぜか。

時計の針を2013年12月に戻せば、答えがみえてきます。

2013年12月17−18日開催のFOMCでテーパリングを決定した後、株価は糸が切れた凧のように上昇気流に乗っていきました。しかし年が明けてから一転、株価は下落へ転じます。トルコ、アルゼンチンなど経常赤字国のエマージング通貨安・株安が火を吹き、米株にも飛び火していましたよね。

翻って現在、Fedは10月28−29日のFOMCで量的緩和(QE)を終了させるロードマップを提示済み。出口戦略の概略も合わせて公表しており、マーケット関係者の注目も第1弾の利上げを予想する上で、いつ「相当な期間(considerable time)」の低金利、「大いなる労働資源の活用不足(significant underutilization)」を変更・削除してくるかに焦点が移っています。

同時に、ドル高が加速。エマージング国から資金流出が考えられるほか、株式相場も下振れする「ドル高タントラム」が連想される展開になってきました。

そう、足元の動向は今年の1月時点と非常に似通っています。FOMC参加者の脳裏に、QE1とQE2の幕引きを経て米株相場が10−15%も下落したことが浮かんできてもおかしくはありません。シカゴ連銀のエバンス総裁が8日に「『大いなる労働資源の活用不足』は未だ存在しており、利上げに忍耐強くなれる」と述べ、NY連銀のダドリー総裁にいたっては7日に同様の見解を示しただけでなく「ドル高と世界景気の鈍化はインフレを圧力を減退させる」と発言したのも、頷けますよね。ダドリー総裁はまた2015年半ばの利上げ予想は「適切」と語った一方で、経済活動次第では「先送り」の可能性に言及することも忘れませんでした。

もうひとつ、Fedのドル高警戒は今年1月FOMCでの失敗から学んだ証とも考えられます。当時、マーケットは金融市場の混乱に無頓着なFedとの印象を与え、米株相場のさらなる下落を招いていました。また中間選挙を控え、オバマ政権の「強いドル」容認姿勢とバランスを取る必要もあったのでしょう。

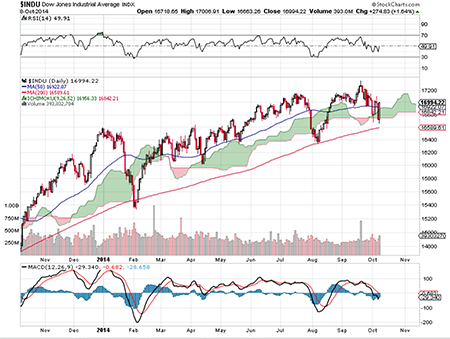

ダウ平均のチャートに下落サインが点灯しつつあるだけに、ハト派寄りのメンバーが金融市場の混乱と景気鈍化に備え隊列を整えるのも頷けます。

ひとまず、下落局面ではサポートとなる200日移動平均がカギになるでしょう。その後は、8月7日のザラ場安値16333.78ドル、そして2月5日の15340.69ドル付近が意識されます。

(カバー写真:Reuters)

Comments

9月FOMC議事録、ドル高と世界成長鈍化を背景にハト派旋回 Next Post:

エボラ出血熱患者が死亡後、アメリカでの現状は