Fed Officials See The Likelihood Of Further Gradual Adjustment With Stronger Growth.

1月30~31日開催の米連邦公開市場委員会(FOMC)議事要旨は、1)前回2017年12月FOMCから成長加速を予想、2)一段の利上げが適切の可能性、3)インフレ見通しを声明文通り上方修正、4)バリュエーションの上昇と金融市場の不均衡の言及を復活――などの4点が注目材料と言えます。また今回のFOMC議事要旨によれば、FRBスタッフが「インフレの分析と見通し」を提示、1月FOMC議事要旨の詳細は、以下をご覧下さい。

▽利上げについて

・FOMCの参加者は、ゆるやかな利上げが適切であり続ける(gradual approach to raising target range for the target range)と判断、政策の道筋は、委員会の政策目標に対する経済見通しとリスク見通し次第であることを確認。

・参加者は、2018年の成長率が持続的な長期的見通しを上回り、労働市場が一段と強まると予想。多くの参加者は米国と海外の動向のほか、緩和的であり続ける金融環境、さらに不確実ながら(税制改革を通じた)減税の効果を鑑み、前回から短期的な成長見通しを上方修正した。

・その他、一部の(several)の参加者は、短期的な経済見通しに上振れリスクが強まったと表明。

・多くの参加者は、力強い経済成長見通しを受けて、一段の利上げが適切である可能性(further gradual policy firming would be appropriate)が強まったと指摘。

・ほぼ全員の参加者が、経済成長が潜在成長率を上回って推移し、且つ労働市場が力強いトレンドを維持すれば、中期的に物価は目標値2%に到達すると予想。既に一部の参加者は、目標回帰に向け足元の動向に自信を示す。

・2人(a coupled)の参加者は、経済成長ペースの加速で労働市場が一段と引き締まり、完全雇用の状態を上回る可能性を指摘。

・一方で、複数(some)の参加者は、物価が目標値を下回り続ける可能性を懸念。特に賃上げ動向を確認できていない点を理由に挙げ、委員会は労働市場の拡大と物価が安定的に目標値に向かうことを支援するため、利上げに慎重であるべきと主張した。

▽均衡実質金利

・複数の参加者は、FF金利の均衡実質金利へ向けた進展について言及。ほとんどの参加者の試算では、均衡実質金利は数年にわたり非常に低い水準にあったが、ゆっくりと長期的水準へ上向く見通し。ただし、均衡実質金利の見通しは不確実で、数々の要因による。

・長期的な均衡実質金利は結局、生産性をはじめ人口動態、安全資産への需要などで根本的な変化が発生しなければ、低水準にとどまる。

▽経済動向

・参加者は、労働市場をはじめ資産効果、高い消費者信頼感を支えに、足元の堅調な個人消費の動向が続くと予想。ハリケーンによる買い替え需要も一因。

・貯蓄率は2005年以降で最低となっているが、これは力強い消費者センチメント、あるいは資産増加への期待によって牽引されているようだ。

・多くの地域の企業は、数四半期にかけ稼働率引き上げを狙い支出を一段と拡大すると報告。ただし、一部の参加者は法人税の変更で企業支出と稼働率の拡大がどれほど拡大するか不確実性があるとも指摘。なお、企業は減税による増益分を投資、賃金、M&A、株主還元策などどこへ振り向けるか検討を開始したばかりだ。

・経済的な理由でパートタイムを余儀なくされている労働者など縁辺労働者を含む不完全失業率をはじめ、労働指標は景気後退前の水準を回復。

・数人の参加者は労働市場が完全雇用に近いが、働き盛り世代の就業率や労働参加率が景気後退前の水準を下回っているほか、賃金の伸びが加速する明確な予兆が見えないため、幾分の弛みがある程度と認識。

・賃金は、生産性が低水準にある限り明確に上昇しない可能性があるものの、多くの参加者は労働市場の逼迫がいずれ賃金加速を促すと予想。

・物価について、参加者は資源余剰が引き締まると同時に、賃上げ加速と共に、ゆるやかに上向き続けると予想。一部の参加者は、ドル安が中期的に目標値への回帰を促すとの見方を示す。

・数地域の企業では、仕入れ価格を賄うため販売価格を引き上げられるようになったと報告した一方で、数人の参加者は法人税減税により企業が市場シェアと競争力を維持する目的で値下げに踏み切り、一時的に物価を押し下げかねないとも指摘。

・インフレ連動債ベースの指標(筆者注:ブレークイーブンインフレ率を指す)では、インフレ見通しに上向きがみられたが、引き続き低水準にある。

・多くの参加者は、インフレ見通しが安定しており、インフレが目標値2%へ回復することを支援するとの見方を示す。しかし、その他数人の参加者は、物価が数年にわたり継続的に2%以下で推移し続けた結果、長期的インフレ見通しが目標値を下回った可能性があると指摘した。

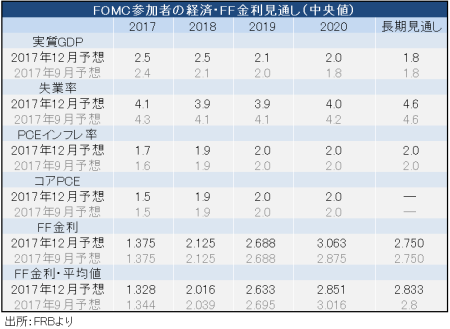

前回2017年12月の経済・金利見通し。

・スタッフは、経済見通しを前回から上方修正(stronger than the staff forecast at the time of December meeting)。2017年10~12月期の実質GDP成長率は、家計と企業の支出に支えられ、スタッフ予想を幾分上回る見通し。2017年以降も、税制改革法案の成立と株価上昇、海外経済の成長、ドル安を下地に、成長率を上方修正。実質成長率は2020年にかけ潜在成長率を幾分上回って推移する見通しで、税制改革の実現が中期的に実質成長率をゆるやかに引き上げると予想。

・スタッフは、物価見通しも幾分上方修正。2018年のPCEは前年比で幾分上昇する程度となりそうだが、コアPCEは物価を押し下げた一時的要因が前年比で剥落(携帯電話料金や医療費など)するほか、資源稼働力の引き締まりもあって、顕著に上昇する見通し。2019年にコアPCEが2%に到達、PCEは2020年に2%を超えていくと予想。

・スタッフは引き続き、実質GDP成長率、失業率、インフレ動向には過去20年間と同様の不確実性があると判断。2017年11月、12月に続き、連邦政策に関わる不確実性が多いとの認識を示しつつ、多くの指標が示すように経済見通しに関わる不確実性は抑制されていると判断。

・スタッフは、成長率見通しと失業率見通しヘのリスクを前回に続き“均衡”と判断。

・スタッフは、インフレ見通しのリスク前回の“下方”から“均衡”へ上方修正。引き続き長期インフレ見通しの低下を警戒しつつ、経済が予想以上に加速する局面で物価上昇するリスクと相殺されるとの認識を維持。

▽インフレ分析、見通し

・今回のFOMCでは、FRBスタッフが物価を分析し見通しを示す上でフィリップス曲線など一連のモデルを提示。ブリーフィングで、モデルの域を超えて下方リスクを与えた携帯電話や医療費など、要因とその影響についても精査。全体的に一連のモデルでの予測値は、2001~07年と比較し実際値とのエラーが多かったものの、過去の水準とほぼ整合的でバイアスが掛かったように見えなかったという。

・参加者は、ブリーフィングを受けて議論を展開。全員がフィリップス曲線の有益性を認識したものの、2人は経済活動と物価の関係をつかむ上で限定的な役割を果たすに過ぎないとも指摘した。

・参加者は、一方で資源稼働力とインフレの結び付きを推測する上で近年難しい理由として、①先進国を中心に長きにわたり低位安定した物価動向が、資源稼働力が与える物価の影響を認識することを困難にさせた、②計測手段の欠陥、③価格を決定する上で構造的に高まる競争圧力、④一時的要因の影響――などが挙げられている。都市部を中心に、賃金と物価の強い相関性もみられた。

・参加者は概して、物価動向を理解し予想する上で、長期インフレ見通しが基本的な役割を果たすとの見解で一致。ただしFOMC参加者は、金融政策の役割を含め、短期的かつ長期的な物価見通しの原因について理解が十分ではないとも認識。

・参加者は、信用に足る長期的な物価目標と、目標達成への確約を示す明確なコミュニケーションの必要性を強く強調。一部の参加者は長期的な物価見通しが目標に向かって安定推移していると判断。

・ただし数人の参加者は、インフレ見通しを目標値である2%を下回る理由について、過去数年間にわたる低インフレを指摘。多くの参加者が物価目標の2%が対称的であると強調する重要性を主張しつつ、2人の参加者は物価目標をレンジで表示すべきとの見解を表明。数人の参加者は、均衡実質金利が低水準で維持する可能性が高いなか、過去の目標と長期見通しとの乖離を踏まえ、物価目標2%に長期見通しが沿うよう、金融政策の枠組みを採用すべきか精査の開始を提案した。

▽海外動向、金融市場

・多くのFOMC参加者は、前回のFOMCから金融環境が大いに緩和されたと判断、ドル安と株高が米国債利回りの上昇の効果を相殺すると認識。

・1人の参加者は、金融市場関係者は平坦なイールドカーブにつき景気後退の予兆ではないと判断。その他数人の参加者は、イールドカーブの勾配における利上げ(policy firming)の影響を注視し続けることが重要との見解を表明。

・ただし規制の施行によりリスク管理が改善し、金融システムは資産価格の下落といった負の衝撃に耐えうるとの認識。

・しかしながら、資産のバリュエーションが上昇し、非金融企業の社債発行が増えるなか、経済が潜在成長を超えて推移し続ければ、一部の参加者は金融市場の不均衡が生じうると警戒示す。

・非金融機関やノンバンクのレバレッジ動向など時宜を捉えて把握することは困難で、委員会は金融システムと経済見通しへのリスクを定期的に評価し、潜在的に規制変更が必要か見直すべき。

・金融市場の動向は過去数週間で緩和し、市場参加者はセンチメントが下方リスクの後退観測を背景にリスク嗜好を強めた。

・こうした環境下、安全資産である米国債利回りは上昇した一方で、社債スプレッドは縮小、株価は一段と上昇した。

・ブレークイーブンインフレ率は上昇も、低水準を維持。

――税制改革法案の成立を受け、成長加速をにらみ、一段の利上げに踏み切るサインを点灯してきましたね。年内4回の利上げを予想するJPモルガンが、レポートのタイトルを「FOMC議事要旨、声明文のタカ派寄りメッセージを確認」と掲げるはずです。利上げに対して、参加者の見方も前傾姿勢が見て取れました。今回「多くの参加者は、力強い経済成長見通しを受けて、一段の利上げが適切である可能性」を指摘したほか、「一部(several)」が経済見通しの上振れリスクを見据えたことが判明。利上げに慎重たるべきとの主張は、「複数(some)」にとどまり、恐らくミネアポリス連銀のカシュカリ総裁、セントルイス連銀のブラード総裁、シカゴ連銀のエバンス総裁でしょう。

物価に対しても労働市場の逼迫やドル安の影響を挙げ明るい見通しへ変わり、2%の到達はコアで2019年と前回の2020年から前倒ししてきました。スタッフ見通しも上方修正したことが判明しています。今回の見通し変更は、米1月雇用統計で平均時給が2009年以来の高水準となった結果が判明される前だった点は、見逃せません。

米株急落、長期金利の上昇加速の局面を迎える前の議事要旨とはいえ、バリュエーションへの言及が復活し、「一部の参加者」から金融市場の不均衡への警戒が寄せられており、さらに金融市場は「緩和的」と評価していました。足元の金融市場の変調が米株と米国債利回りの上昇の枠を超え、リスク資産の急落を招いていないことから、3月利上げはほぼ確実と言えそうです。寧ろ、3月FOMCでは経済・金利見通しの上方修正がどこまで反映されるのか注目ですね。

(カバー写真:Federalreserve/Flickr)

Comments

米1月住宅着工は2007年8月以来の高水準、世帯数の増加も追い風? Next Post:

米国で失われつつある中所得者層、州別動向の共通点とは